Классы активов: что они значат для диверсификации портфеля

Главная задача инвестора – это не поймать идеальную точку входа и даже не выбрать наиболее недооцененную компанию. Самое важное – создать хорошо диверсифицированный набор, который обеспечит сохранность вложений даже в кризис. Для этого необходимо использовать инструменты разных категорий. Предлагаю сегодня поговорить о том, какие классы активов существуют и как они ведут себя в неблагоприятной ситуации.

Классификация активов

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

Подписаться«Выбор акций – интересный процесс, но распределение активов по классам имеет больший эффект на доходность»

Бен Карлсон

Для инвестора важно не только видеть разнообразие финансовых инструментов, но и понимать их природу. Это может подсказать, что произойдет с их доходностью в условиях экономического спада. Все инвестиционные инструменты можно разделить на пять основных классов:

- ценные бумаги;

- металлы и сырье;

- недвижимость;

- прямые инвестиции в бизнес;

- наличные деньги.

Данную классификацию примем в качестве базовой. Однако каждый из этих классов, в свою очередь, может быть разделен на виды, зачастую пересекающиеся между собой. Например, в ценных бумагах выделяют такие типы, как:

- акции;

- облигации;

- бумаги фондов коллективных инвестиций (ETF и БПИФ);

- ипотечные облигации и акции REIT фондов.

В частности, последний тип ценных бумаг является способом опосредованных инвестиций в недвижимость. При этом их поведение в кризис отличается от результатов, которые получает тот, кто вложился в жилье или коммерческие помещения напрямую.

Металлы также подразумевают несколько способов покупки, что позволяет классифицировать этот актив на следующие подвиды:

Есть и другие способы классификации активов, например:

- финансовые (ценные бумаги и валюта);

- реальные (земля, квартиры, коммерческая недвижимость);

- нематериальные (авторские права).

Существуют также вспомогательные способы классификации, применимые в зависимости от задач инвестора:

- по ликвидности (возможность быстро продать актив и выйти в кэш);

- по степени риска;

- по длительности горизонта инвестирования;

- по территориальному признаку.

Для нас главная цель всех классификаций – выделить группы (классы) активов, которые ведут себя в кризис схожим образом. Только понимая такую закономерность, можно убедиться в том, что сформированный портфель окажется относительно стабильным в любой ситуации на рынке.

Классификация активов на российском рынке

В России доступны те же активы, что и на глобальном рынке. Основное ограничение сводится к тому, что их выбор может быть меньше. Для примера разберем такой класс, как ценные бумаги. Частному инвестору в нашей стране широко доступны только два из них. Это акции и облигации. Что касается ETF, то число этих инструментов на Московской бирже менее двадцати. Через зарубежных брокеров можно вложиться в сотни подобных фондов.

Также крайне ограничены возможности инвестирования в недвижимость. Если вы не имеете достаточно средств для покупки квартиры или помещения под сдачу в аренду, то фактически лишены доступа к этому классу активов и не можете применять его для диверсификации своего портфеля. Единственный инструмент опосредованных вложений, существующий на Московской бирже, ипотечные облигации, но они пока мало востребованы и имеют низкую ликвидность.

Аналоги REIT-фондов в России не представлены. Заработать на подобных активах можно только на Санкт-Петербургской бирже. Их число невелико, однако новые бумаги регулярно добавляются. Есть еще закрытые ПИФы недвижимости, но они предназначены в основном для квалифицированных инвесторов и не являются массовым продуктом.

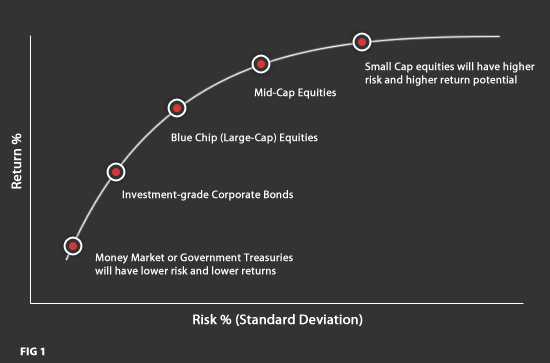

При этом соотношение риск/доходность для основных классов российских инвестиционных активов совпадает с общемировым. Его можно проиллюстрировать графиком от финансового сервиса Oury Clark.

Наиболее безопасными и наименее прибыльными считаются государственные облигации (Government Treasuries). Корпоративные бонды и акции голубых фишек (Blue Chips) дают инвесторам возможность резко увеличить доходность относительно государственных бумаг, оставаясь при этом в приемлемой зоне риска. Вложения в небольшие развивающиеся компании способно принести максимальный заработок. Однако вероятность найти именно ту, которая «выстрелит», невысока.

Поведение активов разных классов

Все классы активов можно разделить на три группы в зависимости от вида приносимой доходности:

- Обеспечивающие стабильные выплаты. В первую очередь это большинство видов облигаций и дивидендные акции.

- Не генерирующие постоянную прибыль, но увеличивающие свою стоимость при удачной ситуации на рынке. Например, металлические счета или акции роста эмитентов, не выплачивающих дивиденды.

- Приносящие постоянный доход. Например, сдаваемая в аренду недвижимость, дивидендные акции, ОФЗ-ин.

Комбинируя различные активы в портфеле, нужно учитывать и эту особенность. Даже если ваша инвестиционная цель – увеличение капитала, не следует сосредотачиваться только на вложениях в активы второй из перечисленных групп. Они способны принести хорошую прибыль только тем, кто умеет ловить относительное дно для входа в позицию и максимум для продажи. Если на протяжении десятилетий просто удерживать акции или золото, среднегодовая доходность может оказаться невысокой. Те, кто заинтересован в стабильных выплатах тоже не должны сосредотачиваться на одном классе активов. Темпы реальной инфляции в нашей стране требуют постоянно наращивать капитал.

Инвестору важно не только правильно классифицировать активы, но и учесть корреляцию между ними. При удачной ситуации на рынке, например, такой, что наблюдалась в 2019 г., большинство инструментов растет в цене и приносит доход. Поэтому этот вопрос становится более актуальным во время кризиса.

В такие моменты активы одного класса, но из разных стран могут вести себя совершенно по-разному. Лучший пример — государственные облигации: ОФЗ и американские трежерис. В пик кризиса доходность первых становится максимальной, а вторых — минимальной. Биржевые котировки этих бумаг двигаются в противоположные стороны. Когда инвесторы ищут «безопасную гавань», стоимость трежерис достигает рекордных уровней, а ОФЗ могут упасть ниже номинала.

Даже активы, относящиеся к одному классу, способны вести себя по-разному в периоды волатильности. Хороший пример – акции нефте- и золотодобывающих компаний. В марте 2020 г. первые из них теряли до 50% стоимости, а вторые обновили исторические максимумы.

Диверсификация портфеля

Принципы диверсификации инвестиционного портфеля строятся на добавлении в него различных классов активов. При формировании стратегии нужно помнить несколько ключевых фактов.

- Нельзя создать набор инструментов с нулевым риском. Всегда присутствует так называемый рыночный риск. Он не может быть снижен ни за счет увеличения числа активов одного класса, ни благодаря распределению средств между всеми возможными видами инвестиций.

- Каждый класс активов, представленный в портфеле, не должен ограничиваться только одним инструментом.

- Формировать портфель лишь на основе классификации по видам не рекомендую. Нужно принимать во внимание корреляцию между всеми добавляемыми бумагами. Например, нельзя считать диверсифицированным набор, состоящий из акций Роснефти, корпоративных облигаций Газпрома и ETF на индекс Мосбиржи.

- Нельзя допускать сильного перекоса в пользу того или иного актива. Например, если у вас есть квартира под сдачу, 10 акций и 5 облигаций, то ваш доход практически полностью формируется первым источником. А это значит, что он остаётся нестабильным.

Главное, что нужно сделать для диверсификации вложений по классам активов – определить цель инвестирования. Для кого-то первостепенной задачей будет защита портфеля от резкой просадки стоимости. Для другого – сохранение стабильного уровня пассивного дохода. В первом случае оптимальный шаг – это добавление инструментов, привязанных к золоту, наличной валюты и т. д. Во втором – покупка долгосрочных облигаций с постоянным купоном или дивидендных акций.

Также нужно хорошо понимать природу классов инвестиционных инструментов. Например, многие новички совершают ошибки, когда пытаются уравновесить вложения в акции покупкой биржевых фондов. При этом они выбирают паи, базовым активом которых являются именно акции. Нельзя считать диверсификацией покупку акций Газпрома и ETF на индекс MOEX, поскольку бумаги газового гиганта имеют в нём большой вес.

Поэтому важно изучать не только классификацию активов, но и то, как их разные виды взаимосвязаны между собой. Понять соотношение между различными типами ценных бумаг можно, сравнивая графики их котировок. Капитал нужно распределять по позициям, имеющим отрицательную корреляцию. Пример двух таких активов приведен на графике ниже.

Выводы

Существует множество классификаций активов. Каждая из них помогает лучше понять природу инструментов преумножения капитала и их поведение в условиях кризиса. Диверсификация должна быть основана на распределении средств по разным классам активов. При этом каждый из них, в свою очередь, должен быть представлен разными вариантами с минимальной корреляцией между собой.

Расскажите в комментариях сколько классов активов в вашем портфеле?

Всем профита!

Итоги моих инвестиций в 2021 году

Итоги моих инвестиций в 2021 году

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.