Санкт-Петербургская биржа — окно в зарубежные рынки?

В 2016 году я уже публиковал статью о том, как купить иностранные ценные бумаги через Санкт-Петербургскую биржу. Интерес читателей к возможностям выхода на западные рынки в рамках российской юрисдикции держится на высоком уровне. Поэтому сегодня я решил разобрать вопрос более широко и подробно: что это за площадка, как она появилась, какое место занимает в общероссийской системе биржевой торговли, какие интересные инструменты предлагает инвесторам.

История биржи и её специализация

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

ПодписатьсяСанкт-Петербургская фондовая биржа (spbexchange.ru) — это одна из первых торговых площадок в России, и вторая по величине и значению фондовая биржа после Московской. Основана в 1997 году и до реорганизации в 2009, называлась Фондовая биржа «Санкт-Петербург». Часто возникает недоразумение: начинающие инвесторы путают 2 известные биржи. Санкт-Петербургская Международная товарно-сырьевая биржа (СПбМТСБ) – крупнейший в России игрок на товарном рынке, специализирующийся на поставочной и фьючерсной торговле сырьем. Фондовая биржа, которую мы сегодня обсуждаем, вопреки названию, физически находится в Москве по адресу Долгоруковская, 38/1 и ориентирована в первую очередь на ценные бумаги крупнейших зарубежных компаний. Биржа входит в группу компаний РТС, которая купила СПб биржу у прежнего собственника в 2009 году.

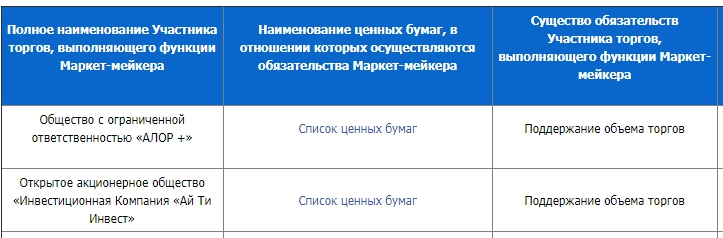

Маркет-мейкеры (организаторы вывода сделок на зарубежные биржи и поставок ликвидности), с которыми работает биржа:

Три основных направления торговли:

- Фондовый рынок. Российские акции и облигации торгуются в рублях, иностранные – в долларах США. Услугу конвертации, по своему внутреннему курсу, предлагает сама биржа.

- Срочный рынок – фьючерсы, например, на зерно. Сделки с фьючерсами хеджируют с помощью заключения форвардных контрактов на будущие поставки. В отличие от поставочных контрактов, к торговле фьючерсами допускаются физические лица. По закону они могут делать заявки только через лицензированного посредника – брокера. Торговля срочными контрактами на товарные активы – важное, но не основное направление деятельности биржи.

- Аукционная торговля на товарном рынке ведется с/х продукцией, рыбой, металлами, цементом, топливом, газом, лесом и прочими сырьевыми ресурсами. Приоритет в торговле нефтью Urals и нефтепродуктами отдан питерскому конкуренту – Международной товарно-сырьевой бирже, которая изначально специализируется на углеводородном сырье.

Основными бенчмарками на СПб фондовой бирже служат индексы:

- RDX – индекс 15 наиболее ликвидных глобальных депозитарных расписок Лондонской биржи;

- MSCI Russia – более широкий, взвешенный по капитализации, индекс, формируемый из цен депозитарных расписок на акции российских компаний на биржах NYSE, LSE, а также Московской.

Таким образом, своего индекса на СПб бирже нет. Однако, при небольших объемах и ограниченном количестве эмитентов, сформировать свой индикатор невозможно.

Клиринг (систему взаимных расчетов), риск-менеджмент и депозитарное обслуживание на бирже обеспечивает уполномоченная компания – гарант осуществления сделок. Так, в случае с Московской биржей это Национальный клиринговый центр (НКЦ), у СПб биржи заключен договор на документарное обеспечение сделок с ценными бумагами с компанией РДЦ, Расчетный депозитарный центр (rdc.spb.ru). При этом у инвестора есть возможность переноса своих документов в любой другой депозитарий, в том числе за пределами России.

Российские эмитенты на СПб бирже изначально были представлены в основном акциями Газпрома. Дело в том, что 20 лет назад биржа задумывалась как «домашняя» площадка для газового гиганта, к покупке акций которого были допущены иностранные инвесторы. До конца 2013 года это был единственный листинг в России для Газпрома, и биржа пользовалась этим монопольным преимуществом. Сейчас список значительно расширен, но в листинг включены далеко не все крупные отечественные компании, даже из числа голубых фишек. Торговые обороты по ним носят, по меркам крупнейших бирж, символический характер. Список инструментов, представленных на бирже сведен в таблицу:

| Категория | Акции иностранных компаний | Акции российских компаний | Облигации иностранные | Облигации российские | Депозитарные расписки иностранных банков |

| Кол-во бумаг в списке | 467 | 27 | 36 | 4 | 33 |

| Валюта | USD | RUR | USD | RUR | — |

| Примеры эмитентов | Apple, Adobe Systems, Xerox, Exxon Mobil, Walt Disney, GM, HP, Intel, Coca Cola, Netflix | Магнит, МТС, Сбербанк, Сургутнефтегаз, Ростелеком | Alrosa Finans, Evraz Group, Lukoil Inttrnational Finans, RZD Capital | АКБ Алмазэнергобанк, ООО Авиатерминал | Citibank, JPMorgan Chase, Deutsche bank, The Bank of New York Mellon |

Почему на бирже востребованы иностранные ценные бумаги

Состав иностранных акций выглядит более интересно для инвестора. Акции иностранных эмитентов находятся в некотировальной части списка, т.е. их котировки формируются на биржах NYSE, Nasdaq и др. Спб биржа только обеспечивает опосредованный вывод ваших средств на американский рынок. Наиболее востребованы у инвесторов бумаги Apple. Также представлены акции Coca Cola, Tesla, McDonalds, Ebay, Twitter и многие другие. Но говорить о серьезных оборотах не приходится: речь идет о сотнях тысяч долларов по голубым фишкам и десятках – по менее ликвидным акциям. Это объясняется в первую очередь небольшими объемами российского рынка, большую часть потребностей которого закрывает Московская биржа. Выбор в пользу торговли американскими акциями был сделан из-за их высокой ликвидности и наличия массового спроса у российских частных инвесторов. Под это определение на тот момент лучше всего подходили акции из индекса S&P 500. Совокупность причин такого выбора:

- Самый ликвидный биржевой рынок с прозрачной регуляцией;

- Крупнейшие эмитенты S&P 500 и Nasdaq Composite хорошо знакомы и понятны российским частным инвесторам, имеющим опыт работы через иностранных брокеров;

- Динамичный и стабильный рост капитализации американских компаний;

- Выгодные условия инвестирования в дивидендные истории с ежеквартальной выплатой.

Биржа – посредник при продаже иностранных бумаг российским клиентам. Брокер – связующее звено между клиентом и биржей, поскольку по закону выйти на биржу физическое лицо может только через лицензированного посредника. Заявка формируется через брокера на СПб бирже, а исполнение происходит уже на американской площадке. Под эту идею регулятору в лице ЦБ в 2014 году пришлось даже поменять закон о рынке ценных бумаг.

Идея начать торговлю иностранными ценными бумагами неслучайно была реализована именно в ноябре 2014 года. Мы помним, что это был самый разгар валютного кризиса и просадка в российских фондовых активах. Решение было принято на волне разочарования инвесторов в отечественном фондовом рынке, на желании диверсифицировать валютные и страновые риски. В частности, аргументом является то, что акции Apple подорожали за последние 10 лет в 15 раз, акции Visa растут в среднем на 25% в год. Убедительным было решение и с точки зрения патриотизма: капитал остается в России, налоги брокер тоже платит здесь. Исключение – дивиденды по иностранным акциям, торгуемым на американских биржах, налог составляет 30%.

Конкурентные преимущества и недостатки СПб биржи

Таким образом, СПб биржа получила целый ряд преимуществ.

- Максимальная ликвидность американских акций;

- Валютная диверсификация вложений: иностранные ценные бумаги номинируются в твердой валюте, что снижает валютные риски инвестора;

- Отрасли экономики, акции которых не представлены в России;

- Российское законодательное поле;

- Минимальный лот 1 акция, т.е. участвовать в торгах можно с суммой от 5$;

- Доступность для неквалифицированных инвесторов;

- Привычные условия торговли и брокерские терминалы – Quik, Transaq, Alor Broker и др.;

- Разница с иностранными биржами и брокерами: русский язык, сопоставимые комиссии, налоговый агент в лице брокера.

- Одинаковые тарифы на российские и иностранные акции.

Также стоит учесть возможность покупать американские акции в рамках индивидуального инвестиционного счета и получать налоговый вычет: законодательством не запрещено заводить на ИИС иностранные ценные бумаги. Одно из важных конкурентных преимуществ – расширенная торговля с 10 утра и до 12 часов ночи, т.е. до окончания активной части торговой сессии на биржах США.

По сообщениям от читателей у Финам торговля иностранными бумагами на ИИС недоступна. Информация будет дополняться.

Недостатки биржи.

- Низкие обороты торговли: если ведущие брокеры могут себе позволить держать относительно низкие комиссии, то для небольших финансовых компаний это убыточно;

- Налог на дивиденды американских компаний 30%, поскольку взимается зарубежным депозитарием по законодательству США. Единственный плюс в данной ситуации – налог удерживается автоматически и подавать декларацию нет необходимости;

- Отсутствие европейских и азиатских акций, при наличии спроса на них со стороны инвесторов. Обещания реализовать дополненный листинг пока, судя по комментариям представителей биржи, далеки от исполнения.

- Счета у российских брокеров не застрахованы.

Минусом является отсутствие такого инструмента, как ETF. Тем временем его популярность в России набирает обороты. Так что у СПб биржи есть шанс сделать прорыв на этом направлении. Судя по пресс-релизам, такие варианты сейчас прорабатываются совместно с маркет-мейкерами и брокерами. До сентября 2017 имел силу еще один недостаток: режим исполнения заявки Т+3 (на Московской бирже Т+2). Сейчас условия исполнения заявок на американском рынке сократились на 1 день и условия сравнялись с конкурентами.

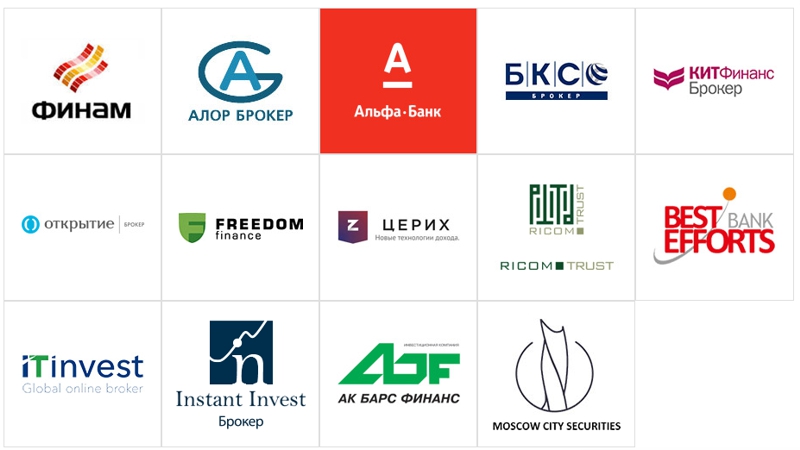

Количество брокеров, аккредитованных на бирже, с каждым годом растет и сегодня список состоит из 14 компаний.

Поскольку я обслуживаюсь в основном в Финаме, с условиями подключения я знакомился на примере этого брокера. Финам предлагает 2 варианта выхода на СПб биржу:

- в пакете от 200$ при самостоятельной торговле;

- услуга доверительного управления с пороговой суммой от 7000$. Управление предлагается по двум стратегиям – зарубежные компании с высокой капитализацией и высокотехнологический сектор.

Собственно через Санкт-Петербургскую биржу Финам предлагает покупать акции Apple прямо с сайта по кнопке.

Минимальная комиссия брокера – от 0,00944% за сделку. Инвестировать можно как в долларах, так и в рублях. Обменный курс в Финаме не самый грабительский, но можно найти и дешевле, обменяв рубли заранее. Работа с зарубежными акциями через нашего брокера имеет преимущество для тех, кто не владеет английским или не имеет времени на самостоятельный мониторинг биржевой аналитики. Брокер обеспечивает информационное сопровождение в форме ежедневной рассылки и бесплатных консультаций. Кроме комиссии брокера, следует иметь в виду биржевой сбор, который составляет в среднем 0,01% от суммы договора (минимального порога нет), а по самым выгодным сделкам в рамках аукциона закрытия американских бирж – 0,02%.

Актуальная информация о ходе торгов, ценах на бумаги, объеме сделок удобно размещена на одной странице сайта биржи (spbexchange.ru/ru/market-data). Данные по последнему аукциону закрытия по всем зарубежным эмитентам spbexchange.ru/ru/market-data/closeprices.aspx. Корпоративные новости компаний-эмитентов можно отслеживать и самостоятельно. Наиболее оперативный источник – сайты самих компаний или иностранные новостные агентства типа Bloomberg. На сайте биржи информация появляются с запозданием, так как требуется время на перевод. Учебные мероприятия проводятся почти каждый день в основном в формате бесплатных вебинаров.

Выводы

Предложение российских эмитентов на СПб фондовой бирже не представляет особого интереса для инвестора: список очень ограничен, компании относятся в основном ко 2-3 эшелону, торги малоликвидны. Суммарно капитализация всех акций в 2016 году составила около 3 млрд руб. Для сравнения, на Московской бирже торгуются 1583 ценные бумаги от 537 эмитентов, а объем торгов в десятки раз больше. Однако, в будущем у СПб биржи могут открыться новые преимущества для частных инвесторов. Например, на Московской бирже торгуется всего 12 ETF, через одного брокера Finex. Запуск торговли этим инструментов вызвал бы большой интерес. Идет работа команды над началом торгов бумагами, которые обращаются на азиатских и европейских биржах. Будем следить за изменениями, новости и полезные рекомендации публикуются в группе Вконтакте и в Телеграм-канале.

Если у кого-то есть опыт работы с Санкт-Петербургской биржей, то поделитесь своими отзывами в комментариях.

Всем профита!

Итоги моих инвестиций в 2021 году

Итоги моих инвестиций в 2021 году

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

С ИИС у Финама не удалось купить акции американских компаний, только российские. По сообщению менеджера компании с ИИС нельзя покупать акции зарубежных эмитентов, в этом и суть налоговых льгот, получений вычетов, что инвестирование идёт в российский рынок акций. Но можно купить с другого счета.

На доход с американских акций и дивидендов налог можно снизить до 13% (10% Америке + 3% России). Для получения налоговых льгот необходимо заполнить, подписать и отправить брокеру форму W-8BEN (действительна в течение трех лет).

Странно, нигде не видел каких-то ограничений. Спасибо, сделал пометку в статье.

Поправьте тут:

— «RDX – индекс 15 наиболее ликвидных российских депозитарных расписок Лондонской биржи;»

Не «российские», а «глобальные» депозитарные расписки.

Описка, спасибо.

Ещё есть момент, по форме W-8ben. Ребята, не забываем что 10% решит за вас брокер, а вот 3% нашим придётся нести декларацию самостоятельно.

Известно, что на спб бирже продаются акции иностранных компаний, депозитарные расписки и акции российских компаний.

1) Как узнать, что мы покупаем именно акцию, а не депозитарную расписку ?

2) Слышал что за депозитарные расписки необходимо самостоятельно уплачивать налоги, это так ?

1. Смотреть подробное описание тикера на сайте биржи или в приложение брокера.

2. Да, как и по зарубежным акциям.

Какие брокеры предоставляют возможность покупать иностранные облигации на спб ?

Почти все топовые брокеры, кроме Сбербанка.