Ликвидность инвестиционных активов

Ликвидность частных инвестиций мы рассматриваем как возможность в нужный момент и по адекватной цене реализовать (конвертировать в денежную форму) тот или иной инвестиционный актив. В статье о поставщиках ликвидности на валютном рынке я уже затрагивал данную тему, а сегодня погорим о том, как:

- Определить суть понятия «ликвидность» и её характеристики;

- Разделить инвестиционные активы по степени ликвидности;

- Разобраться в вопросе относительности степени ликвидности, применительно к финансовым инструментам.

Два значения понятия «ликвидность»

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

ПодписатьсяПотребность в определении ликвидности актива для частного инвестора очевидна. К этому мотивируют как минимум две причины: необходимость оперативно выйти из убыточных инвестиционных проектов или реинвестировать полученную прибыль в другие объекты. Все это удобнее всего сделать через денежный эквивалент. Конечно, крупные корпорации и большие фонды могут проводить покупки и поглощения посредством взаимозачета пакетов акций, но это не совсем наш случай.

Чтобы заранее правильно расставить акценты, далее будем иметь в виду два значения слова «ликвидность»:

- Свойство, характеризующее рыночный товар, возможность быстро и по адекватной цене его реализовать;

- Совокупность денежных средств в той или иной валюте, доступных для инвестирования.

Иными словами, в первом случае говорят, что если какой-то товар (в том числе ценная бумага, валюта или чей-то бизнес) является ликвидным, то его можно относительно легко продать без существенной потери в цене. Во втором случае понятие «ликвидность» обозначает то, на что можно этот товар приобрести, то есть деньги, необходимые инвесторам для осуществления своих инвестиций или торговых операций. Конечно, деньги в кошельке частного инвестора сложно назвать ликвидностью, речь идет о больших объемах денежных средств.

В этой статье я сосредоточусь на первой характеристике ликвидности как свойстве объекта инвестиций. Мы не будем рассматривать доходность или рискованность тех или иных инвестиций, так как это не дает ответа на вопрос, как быстро и с какими издержками инвестор может конвертировать объект инвестирования в деньги. Нам также неважно, на какой срок и в какой объеме делаются инвестиции. Важно определить, что если из актива необходимо будет выйти, это не приведет к ощутимым потерям для капитала и деньги будут доступны в нужный момент.

Степени ликвидности

По степени ликвидности любые товары принято делить на три категории, в которых частному инвестору важно хорошо ориентироваться:

- Высоколиквидные;

- Товары со средней степенью ликвидности;

- Низколиквидные.

Несложно заметить, что наиболее современные и «продвинутые» товары обеспечивают высокую степень ликвидности. Например, биржевые акции, облигации, фьючерсы и опционы, обращение которых происходит в электронном виде, могут быть проданы за долю секунды и с минимальным спредом. Поэтому финансовые инструменты относятся к высоколиквидным. К другому типу относятся инвестиции, например, в недвижимость, которую сложно купить/продать быстро и одновременно выгодно. Иногда сделка по продаже квартиры, в ожидании подходящего варианта или справедливой цены, тянется годами. Это не зависит от класса недвижимости – жилая или коммерческая: подходящий бизнес-объект, как и покупателя на него, найти не проще, чем в случае с частной квартирой либо домом.

Однако у начинающего инвестора есть риск впасть в терминологическую путаницу и совершить из-за этого ошибку на реальном рынке. Нельзя однозначно разделить классы товаров по степени ликвидности. Внутри товарных категорий есть своя внутренняя градация. Например, в категории финансовых инструментов есть товары со средней (акции второго эшелона) и низкой (третий эшелон) ликвидностью. Деньги, как рыночный товар, казалось бы, обладают максимальной степенью ликвидности. Но среди валют есть мировые резервные (доллар США, евро, иена, британский фунт, швейцарский франк), которые используются как ликвидный инвестиционный актив, и есть частично конвертируемые (юань, рубль, бразильский реал, индийская рупия и др.), ликвидность которых обеспечивается только на территории страны-эмитента.

На рынке недвижимости также можно найти различные предложения: высоколиквидные (квартиры эконом класса в хорошем районе) и низколиквидные (нестандартное жилье в неудобном районе).

Конечно, при составлении своего портфеля, частный инвестор может отобрать исключительно высоколиквидные активы. Например, 40% — акции и краткосрочные облигации «голубых фишек» фондового рынка, 30% — валютный депозит в долларах США и 30% вложить в торговлю на форексе. Но любой инвестор знает, что состав портфеля должен учитывать целый набор факторов: потенциальная доходность, уровень риска, отраслевая, валютная диверсификация и многое другое.

Будучи собранным только по признаку ликвидности, такой портфель вряд ли можно назвать сбалансированным. Акции второго и третьего эшелонов часто дают повышенную доходность, поэтому заслуживают внимания. Рубли необходимы как для повседневных трат, так и для валютной диверсификации. Золото, несмотря на свои недостатки, продолжает оставаться интересным активом в пределах весьма небольшой доли в портфеле. Офлайн бизнес обеспечивает баланс между финансовыми инструментами и участием в реальной экономике. Недвижимость (для тех, кто уже может её себе позволить) – реально осязаемый актив, имеющий долгосрочные перспективы.

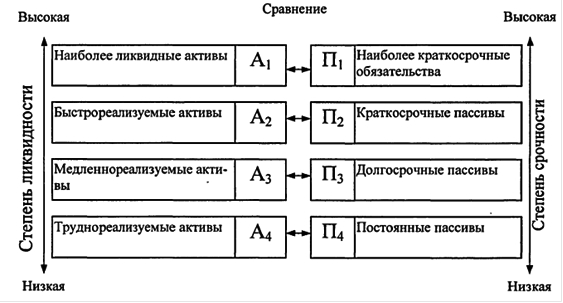

Степень ликвидности любого актива коррелирует со степенью срочности их реализации. На картинке ниже приведено классическое соотношение между этими двумя потребностями, на примере баланса предприятия. В инвестиционной деятельности действуют примерно та же закономерность, из которой следует, что на коротком горизонте (или если горизонт не определен) следует вкладываться только в высоколиквидные активы.

Ликвидность финансовых активов и её относительность

Инвестору всегда следует иметь в виду относительность и неоднозначность степени ликвидности некоторых финансовых продуктов. Например, банковский депозит или ПИФ теоретически следует отнести к высоколиквидным инструментам. Однако депозит, особенно крупный, не всегда можно забрать в день обращения, так как касса должна получить предварительный заказ на подкрепление наличностью. Фондирование ликвидностью, как известно, стоит денег и банк не будет держать большие суммы в своем отделении просто так. В случае с ПИФом, проходит от трех до пяти дней, которые необходимы управляющей компании для вывода из портфеля рыночных операций и зачисления на счет. К тоже компания выдаст деньги за минусом комиссий за управление, расходов на свою уставную деятельность, не говоря уже о налоге на прибыль.

Давайте посмотрим на ситуацию, из которой следуют неоднозначные выводы. Вы выбираете ПАММ площадку и анализируете условия ввода и вывода денежных средств: возможность вывода в любой день, спреды, комиссии, конверсионные издержки, штрафные санкции за досрочный вывод. Выбрав подходящего брокера, вы рассматриваете оферты управляющих счетами, где тоже может быть разница в периодичности ролловеров и пороговых сумах. Любая разница в этих условиях будет означать различную степень ликвидности того или иного варианта вложения. Согласитесь, потенциальные потери из-за недельного ожидания ролловера (во избежание штрафа), снижают ликвидность инвестиций и привлекательность счета.

Однако необходимо учитывать и другую сторону вопроса. Возможность моментального вывода средств частных инвесторов в любой день может обрушить счет. Коллективные инвестиции делаются людьми и подчиняются законам человеческой психологии. Достаточно посмотреть на графики корреляции доходности и притока/оттока средств подписчиков. Как правило, второй слепо следует за первым, что порождает риск панических опасений слива и массового бегства инвесторов. На приведенном ниже графике из мониторинга одного из ПАММ счетов Альпари, хорошо видна подобная зависимость.

Это может случиться даже с опытным и надежным управляющим, который обладает заслуженным авторитетом и привлек сотни тысяч долларов на свой счет. Большинство начинающих инвесторов не готово доливаться на просадках, используя их для повышения доходности своих вложений. Поэтому к ограничениям со стороны брокеров я следует относиться с пониманием и учитывать их при определении степени ликвидности своих инвестиций.

P.S.

Итак, вопрос с определением степени ликвидности имеет для инвестора прямое практическое значение. Любой виртуальный финансовый инструмент или реальный оффлайн товар хороши тем, что их можно быстро и по приемлемой цене продать. Причиной может быть, как фиксация убытка на падающем рынке, так и фиксация прибыли, когда кривая графика находится на пике. Все зависит от рыночной конъюнктуры и стратегии инвестора.

Всем профита!

(9 оценок, среднее: 4,89 из 5)

(9 оценок, среднее: 4,89 из 5) Итоги моих инвестиций в 2021 году

Итоги моих инвестиций в 2021 году

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.