Отскок в неопределенности

Незаметно прошло больше половины 2023 года, давно мы с вами не встречались в публичных отчетах (последний отчет был за 2022 год) . Напишите в комментариях, если вам по-прежнему интересно читать отчеты. Честно говоря, если бы не несколько читателей, спрашивающих про отчеты, я бы скорее всего не приступил к написанию и этого. Поэтому договоримся, с вас активность, с меня контент.

Для тех, кто не подписан на мой Инст, последние 9 месяцев я живу, пожалуй, в одном из самых лучших мест на планете — острове Бали. Из-за затяжной войны в Украине на остров переехало очень много русскоязычных людей, учитывая курс рубля это могут позволить себе далеко не все. Поэтому концентрация интересных людей (предприниматели, инвесторы и т.д.), конференций и мероприятий здесь, на мой взгляд, даже выше, чем, даже когда мы жили в Сочи. Сейчас оформляю ВНЖ в Индонезии, чтобы более не думать о продлении виз. Однако, мысленно я все еще живу в России и не планирую переезжать куда-то навсегда. Войны не длятся вечно, потому как не вечны люди, их начинающие и поддерживающие.

Весной прошел обучение в одной из самых крупных школ финансовых советников в РФ и начал вести финансовое сопровождение клиентов. Сейчас совокупный клиентский капитал составляет несколько млн долларов. Эта деятельность для меня оказалась намного интереснее, чем инфобизнес, который я полностью остановил в прошлом году. Личная работа с состоятельными клиентам (в работу беру клиентов с капиталом в сотни тысяч долларов и стабильным денежным потоком) и решение практических задач от инвестирования до финансовых проблем в бизнесе увлекает и способствует профессиональному развитию. Кто хочет записаться на вводную консультацию по финансовому сопровождению пишите в лс (см. раздел Контакты), пришлю анкету.

Что касается инвестиций, то все достаточно хорошо. Портфели хорошо отрасли после 2022 года, что еще раз доказывает эффективность ленивой стратегии инвестирования, когда мы инвестируем долгосрочно и можем спокойно пережить даже войны. Хотя безусловно, ситуация повлияла на мою стратегию в сторону увеличения доли валютных активов в совокупном капитале.

Даже несмотря на курс рубля (публичный портфель я считаю в долларах, рублевые акции в этом отчете пересчитаны по курсу 89 Р/$ в то время как в последнем отчете расчетный курс был 74 Р/$), публичный портфель показал рост на 36%. Причем сделок в портфеле практически не было. С начала года искал и анализировал инструменты, которые работают независимо от ситуации на рынках. Так в совокупном портфеле появились инвестиции в криптоарбитраж (доверительное управление с доходностью 4-6% в месяц) и торговые роботы. Последних решил добавить в публичный портфель, поскольку это пассивная история доступная всем. К роботам может подключиться любой желающий c торговым депозитом от 1000$, за подробностями пишите в лс (см. раздел Контакты).

Теперь о рынках.

Первая половина 2023 г. прошла под знаком продолжения войны и, как следствие, дефицита госбюджета РФ. При этом если по данным ЦБ РФ в январе-мае дефицит составлял 3,4 трлн руб., то за июнь он сократился на 800 млрд руб. За этот же месяц курс рубля к доллару США просел с 81,1 на начало месяца до 89,6 на конец, т.е. на 10,5%. Наконец, объём наличных денег в экономике в июне вырос на 27,3%. Сокращение бюджетного дефицита финансировано во многом за счёт девальвации рубля, денежной эмиссии, увеличением налогов и пошлин.

Этот вывод подкрепляется одновременным сокращением объёма Фонда национального благосостояния на $7,5 млрд. В дальнейшем рублёвая масса продолжила давить на курс рубля. В результате в августе он кратковременно превысил 101 рубль на 1 доллар. Это событие немного выбивается из рассматриваемого временного периода, но оно важно для понимания общей картины. В августе индекс Мосбиржи превысил 3200, достигнув практически 2-кратного роста относительно минимума февраля 2022 г., который равнялся 1682. К тому, же основной рост индекса по времени совпал с ростом рублёвой наличности в обороте.

На данный момент торговля иностранными акциями в России весьма ограничена, что вынуждает инвесторов сосредоточиться на российских бумагах. Интересы Центробанка по финансированию бюджета и по поддержанию стабильности на кредитно-денежном рынке по сути противоположны. С одной стороны, государство вынуждено ослабить рубль, чтобы профинансировать дефицитный бюджет. С другой стороны, приближающиеся президентские выборы заставляют остро реагировать на признаки недовольства со стороны населения и малого бизнеса.

Российское политическое руководство (к ЦБ РФ вопросов нет) своими непродуманными действиями как во внешней, так и во внутренней политике вогнало страну в такую экономическую ситуацию, при которой любое решение дополнительно сужает поле вариантов. Значит, ничего обнадёживающего не приходится ожидать и далее. Страна всё глубже входит в острый системный кризис.

Несмотря на то, что большинство корпоративных отчётов за 1 полугодие были опубликованы уже в августе, целесообразно остановиться на них сейчас, т.к. они отражают деятельность компаний из публичного портфеля в течение января—июня этого года. Перейдем к отчёту в цифрах.

| Инструмент | Начало периода | Конец периода | Прибыль, $ | Доход, % | Примечание |

| Индивидуальный инвестиционный счет в Финам | |||||

| АФК Система | 976,1 | 1218,1 | 242,1 | 24,8 | |

| Ленэнерго, АП | 6502,7 | 10727,3 | 4224,6 | 65,0 | дивиденды |

| НКНХ ап | 1997,8 | 1971,6 | -26,2 | -1,3 | дивиденды |

| Распадская | 2048,5 | 2742,5 | 694,0 | 33,9 | |

| ЗПИФ Фонд перв. разм. | 714,3 | 838,9 | 124,6 | 17,4 | |

| Русал | 1097,8 | 955,1 | -142,8 | -13,0 | |

| ГлобалТранс | 1927,0 | 3620,8 | 1693,8 | 87,9 | |

| ВТБ | 854,1 | 1133,7 | 279,7 | 32,7 | |

| РусАгро | 2770,3 | 3666,7 | 896,5 | 32,4 | |

| Сбербанк | 3818,1 | 6331,5 | 2513,4 | 65,8 | дивиденды |

| Мечел пр. | 1998,0 | 2848,9 | 850,9 | 42,6 | |

| ЗПИФ ПНК | 3778,2 | 2848,9 | -929,3 | -24,6 | закрыт |

| Итог | 18888,6 | 26874,7 | 7986,1 | 42,3 | |

| Криптовалюты | |||||

| Bitcoin | 2086 | 3756 | 1670,0 | 80,1 | |

| Торговые роботы | |||||

| Робот Os | 1980 | 2300 | 320,0 | 16,2 | |

| Робот Lo | 5000 | 5294 | 294,0 | 5,9 | |

| Итог | 6980,0 | 7594,0 | 614,0 | 8,8 | |

| Итого | 27954,6 | 38224,7 | 10270,1 | 36,7 | |

* Статистика в таблице ведется как по открытым позициям (бумажная прибыль/убыток!), так и по закрытым. Все сведения берутся из личных кабинетов у брокеров (в данном случае сбор данных был в начале августа 2023 года), стоимость рублевых активов переводится каждый месяц по актуальному курсу (таблица рассчитана по курсу 89 Р/$), фактически учет ведется в валюте и отражает, в том числе, валютную переоценку. Портфель не является инвестиционной рекомендацией, это лишь мой публичный опыт инвестирования на реальных деньгах (это не весь капитал).

Данный портфель состоит из высокорискованных инструментов, допускаются просадки до 40%. Целью является высокая доходность (15%+ в валюте) при минимальной активности, горизонт большинства позиций – более трех лет. Подробную историю публичного портфеля можно посмотреть в рубрике Отчеты, онлайн-мониторинг брокерского счета в Финам доступен по ссылке.

Разбор основных событий портфеля

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

ПодписатьсяАФК Система

Согласно отчёту о финансовых результатах АФК Система за 1 полугодие 2023 г., компания значительно улучшила своё положение. Чистая прибыль составила 82,2 млрд руб. При этом за аналогичный период 2022 г. был получен чистый убыток в размере 90,7 млрд руб., что не помешало компании выплатить дивиденды за 2022 г. в размере 0,41 руб. на 1 акцию (доходность ок. 3,5%). Основными причинами улучшения показателей стали рост прочих доходов (с 1,6 млрд руб. до 93,5 млрд руб.) и снижение прочих расходов (со 114 млрд руб. до 11,6 млрд руб.).

С начала 2023 г. со 114,5 до 167,7 млрд руб. повысилась капитализация Системы, изменилась структура портфеля, были получены дивиденды «дочек» компании. Однако, по-прежнему высоки затраты на обслуживание долга и содержание корпоративного центра. Так, управленческие затраты составили 5,8 млрд руб., тогда как дивидендов было получено лишь 2,6 млрд руб. Заёмные средства на конец июня составляли почти 228 млрд руб., хотя они и меньше, чем на конец 2022 г. ( около 262 млрд руб.).

Ленэнерго

Согласно отчёту Ленэнерго за 1 полугодие 2023 г. по РСБУ, выручка компании выросла на 16%. Этот показатель объясняется исключительно ростом тарифов на передачу эл. энергии. Чистая прибыль составила 14 млрд руб против 10,3 млрд руб. за аналогичный период 2022 г. (рост 36%). Согласно дивидендной политике компании (10% чистой прибыли по РСБУ), полученная прибыль уже даёт 15 руб. накопленного дивидендного дохода, что на данный момент соответствует доходности в 6,9%. Выплачены дивиденды по итогам 2022 г. в размере 18,83 руб. на 1 ап. Доходность — 15,85%. Одна из самых старых и доходных бумаг портфеля.

Нижнекамскнефтехим

Нижнекамскнефтехим выплатил дивиденды по итогам 2022 г. в размере 1,49 руб.на 1 ап. Дивидендная доходность — 2% на конец 2022 г. Руководство компании изменило дивидендную политику. Если раньше на дивиденды направлялось не менее 15% от чистой прибыли по РСБУ, то отныне — не менее 15% от скорректированной чистой прибыли по МСФО. Основными рисками считается напряжённая инвестпрограмма в 2024-25 годах — строительство комплекса по выпуску этилена, который выйдет на проектную мощность не ранее 2026 г. Соответственно, щедрые дивиденды на ближайшие годы маловероятны.

Распадская

Распадская опубликовала итоги 1 полугодия 2023 г., которые оказались хуже прогнозов. Выручка компании снизилась на 27% относительно показателей аналогичного периода 2022 г. Чистая прибыль потеряла ещё больше: 53%, а свободный денежный поток сократился более, чем в 3,6 раза. По этой причине руководство Распадской приняло решение отказаться от выплаты дивидендов за 1 полугодие 2023 г. Учитывая, что это валютные показатели, то на фоне значительной девальвации рубля, показатели выглядят более оптимистично.

Среди основных рисков — продолжающееся падение цен на коксующийся уголь, сложности с транспортной логистикой на южном и восточном направлениях экспорта (европейское оказалось по сути закрытым), из-за чего транспортные расходы за полугодие выросли примерно в 2 раза. Президент компании И. Широкоброд признал, что перспектив на улучшение ситуации в ближайшее время он не видит. Вместе с тем, благодаря девальвации рубля, увеличение выручки в рублях может позволить компании вернуться к выплате дивидендов уже во 2 полугодии. Однако пока основной акционер Evraz технически не сможет получить дивиденды из-за зарубежной регистрации, то дивидендов можно не ждать.

Русал

Согласно отчёту компании Русал за 1 полугодие 2023 г. по МСФО, выручка сократилась на 16,9% по сравнению с аналогичным периодом 2022 г. Основным фактором снижения выручки стало падение цены алюминия на Лондонской бирже. Кроме того, за счёт удорожания электроэнергии и транспортных издержек, выросла и себестоимость производства алюминия. Кроме того, не было поступлений и дивидендов от Норникеля, который отказался от их выплаты за 2022 г.

В прежние годы именно дивиденды от Норникеля были важной статьёй доходов Русала, владеющего пакетом в 26,4% акций. В итоге, чистая прибыль Русала упала ровно в 4 раза. Учитывая подготовку к строительству глинозёмного завода в Ленинградской области (на эту стройку Русал собирается потратить 400 млрд руб.), ждать выплаты дивидендов за 2023 г. вряд ли стоит.

Globaltrans

Компания Globaltrans в течение периода январь—июль 2023 г. показала стабильный рост финансовых показателей. На фоне роста ставок аренды полувагонов на 10%, тоннаж грузоперевозок вырос на 4,5% относительно аналогичного периода прошлого года. Дополнительный интерес инвесторов вызвали заранее объявленные планы по редомициляции (смене юрисдикции) компании с Кипра на одну из т.н. «дружественных» стран. В итоге руководство приняло промежуточное решение перерегистрировать бизнес в Абу-Даби.

Это позволит учесть интересы зарубежных инвесторов и проводить валютные транзакции. Конечно, проблема с дивидендами таким образом не решится сама собой, но первые шаги в нужном направлении уже будут сделаны. Из позитива — согласно промежуточной статистике компании за неполные 7 месяцев, чистая прибыль выросла в 17 раз относительно аналогичного периода 2022 г. Тем не менее, до выхода официального отчёта за 1 полугодие делать уверенные прогнозы рановато.

ВТБ

Чистая прибыль ВТБ по МСФО за 1 полугодие составила 290 млрд руб. (за аналогичный период 2022 г. был убыток в 619 млрд руб.). Если банк примет решение направить на выплату дивидендов 50% от чистой прибыли, то с учётом числа акций (как простых, так и привилегированных) дивидендная доходность может быть двухзначная. Это была бы отличная перспектива, особенно на фоне 2022 г., дивиденды за который вообще не выплачивались. Лично я для себя решил выходить из бумаг, как из токсичных, т.к. миноритарных акционеров постоянно обманывают.

Однако, перед ВТБ стоит задача разработать и внедрить инвестиционный план в отношении Объединённой Судостроительной Корпорации (ОСК), рассчитанный на 5 лет. Именно на такой срок президент ВТБ А. Костин был назначен председателем Совета директоров ОСК. Это обстоятельство неизбежно отразится и на дивидендной политике банка.

Русагро

Согласно отчёту Русагро за 1 полугодие по МСФО, чистая прибыль выросла в 28 раз относительно аналогичного периода 2022 г. до 13,2 млрд руб. В то же время, выручка упала на 16%. В сегменте «масло и жиры» падение выручки составило 29%, в силу сочетания снижения цен и остановки балаковского маслокомбината на плановый ремонт. Одна из основных причин резкого роста прибыли — ослабление рубля. Курсовая разница обеспечила более 60% чистой прибыли. Исходя из дивидендной политики компании (не менее 50% чистой прибыли), при сохранении тех же темпов роста во 2 полугодии, дивидендная доходность может составить приблизительно 9%.

Но тут возникает проблема: головная организация Русагро зарегистрирована на Кипре, поэтому для возобновления выплаты дивидендов требуется редомициляция. По словам топ-менеджера компании А. Тарасова, этот процесс идёт медленнее, чем вначале предполагалось. В прогнозах надо также учитывать и чисто политические факторы. Гуманитарные поставки зерна из России в страны Африки должны начаться в ближайшие время. В каких объёмах и на каких условиях, пока не ясно. Кроме того, на март 2024 запланированы выборы президента РФ. По мере их приближения стоит ожидать популистских мер, в том числе обсуждаемую «заморозку» цен на продовольствие. Акции Русагро имеют технический потенциал роста до 1250—1300 руб., где начинается зона сильного сопротивления.

Сбербанка

Согласно отчёту Сбербанка за 1 полугодие по МСФО, чистый процентный доход вырос до 1,16 трлн руб. против 598 млрд руб. за аналогичный период 2022 г. Операционные расходы составили лишь 26% от операционных расходов. Как результат, чистая прибыль за полугодие почти в 2 раза превысила результат прошлого года. Дивиденды за 2022 были утверждены в размере 25 руб. за 1 обыкновенную акцию (доходность 9,5%). По разным прогнозам, дивиденды за 2023 г. могут составить до 33 руб. на 1 акцию.

Впрочем, хорошие показатели говорят не столько об уникальном менеджменте, сколько о благоприятных условиях для банковского сектора. Уход с российского рынка зарубежных конкурентов, продажа дочерних компаний, которые Сбербанк имел за рубежом, высокая инфляция, которая приводит к росту денежной массы — все эти факторы вместе говорят в основном о количественных, а не качественных достижениях.

Мечел

На данный момент самый «свежий» отчёт Мечела относится к 2022 г. "Разворот на Восток" не принёс Мечелу ничего, кроме снижения экспортных цен и проблем с логистикой. Однако, учитывая резкое падение курса рубля, компания имеет неплохую прибыль и потенциал для дальнейшего роста бумаг. Но надо учесть высокую вероятность очередного «добровольного» соглашения между Правительством и металлургами ради наполнения бюджета. Проблемы существуют и в экономике Китая, основного покупателя продукции Мечела.

С начала года биткоин вырос на 80%. По криптопортфелю периодически пишу в телеграм-канале https://t.me/ipoblog.

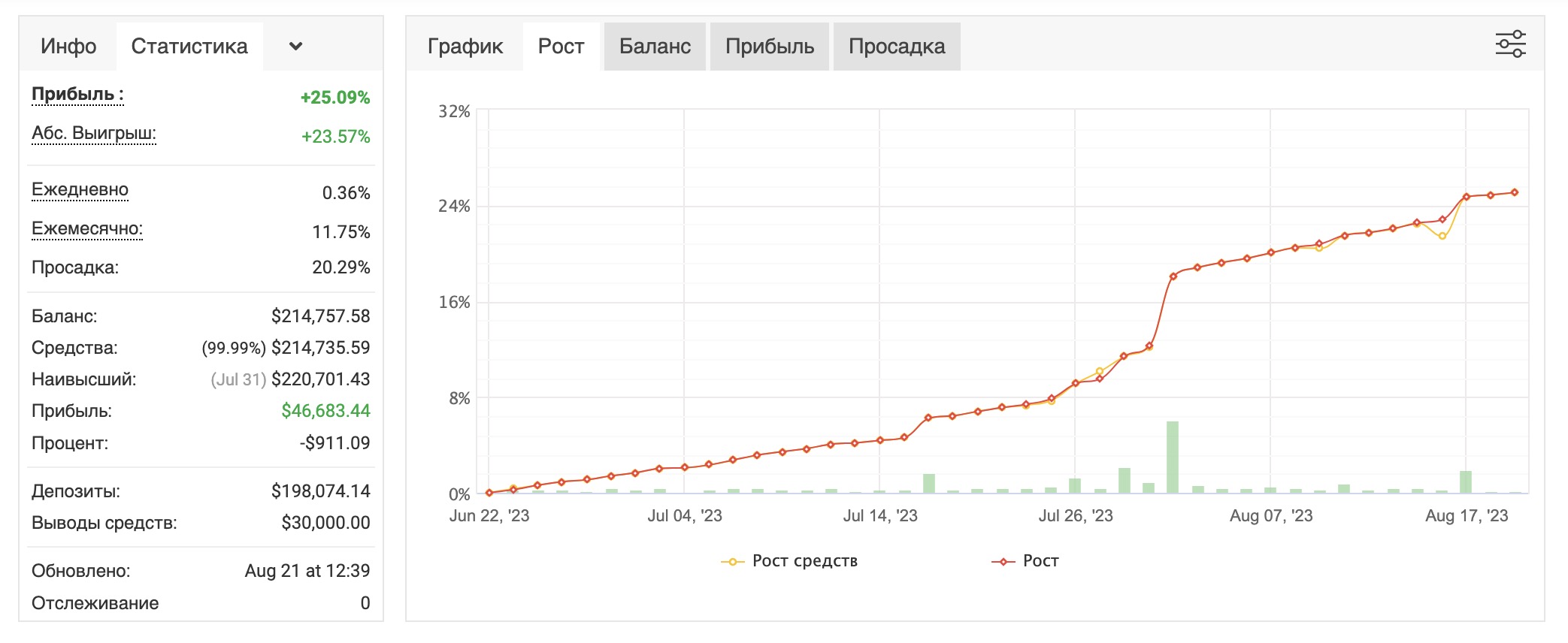

- Торговые роботы

Сейчас в публичном портфеле трудятся 2 робота, один торгует на золоте, другой на валютных парах. Я достаточно долго искал и выбирал роботов, в итоге подключил роботы тех управляющих, кого знаю лично и кого есть достаточный опыт и репутация. Роботы являются не только высокодоходным, но и высокорискованным инструментом, поэтому важно ежемесячно выводить прибыль.

Первый робот Osos торгует золотом, среднемесячная доходность 10-15%, рабочая просадка 60%. Робот разработали знакомые и он доступен для подключения бесплатно, есть только комиссия с прибыли 30%. Минимальный рекомендуемый депозит 1000$. Ниже скрин мониторинга моего счета. Подробнее о роботе писал в этом обзоре.

Второй робот Lok торгует валютными парами и имеет публичный мониторинг c 2021 года. Среднемесячная доходность около 4%, максимальная просадка за 2,5 года 23%. Рекомендованная сумма торгового депозита 5000$. Лицензию на робота я приобрел за 700$, как и в первом случае для меня было важно то, что я знаю разработчиков и понимаю их компетенции.

План по этим роботам выйти на стабильный доход 500$ в месяц, с ежемесячным выводом прибыли. Кому интересно это направление — пишите в лс, пришлю описание и инструкции по роботам.

P.S.

Результаты портфеля безусловно меня радуют, однако пока продолжается СВО нет никаких гарантий, что завтра не произойдет очередная волна обострения и закручивания гаек. Поэтому в планах продолжать снижать долю в рублевых активах и делать ставку на инструменты, работающие вне зависимости от циклов на рынках.

Расскажите в комментариях о ваших результатах с начала года. Ваша активность для меня единственная мотивация продолжать писать отчеты.

Всем профита!

(16 оценок, среднее: 4,94 из 5)

(16 оценок, среднее: 4,94 из 5) Итоги моих инвестиций в 2021 году

Итоги моих инвестиций в 2021 году

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Добрый день!

Спасибо за детальный разбор результатов портфеля. Очень интересно и полезно. Пожалуйста, продолжайте публиковать отчёты и дальше)

Я также сократил рублёвые активы до минимума. Всё в валюте. По этой причине доходность портфеля с начала года в рублях около 45%, в долларах около 3%. Считал при курсе 100.

Я начинал свой путь с этого блога. После отучился на финансового советника. Также веду людей, но пока менее состоятельных.

По стратегиям, работающим независимо от состояния рынка. Работаю с одним частным фондом, у него есть стратегия со средней доходностью около 6% в долларах. При этом просадки минимальны, почти нет. Однако стратегия все равно основана на биржевых инструментах. Я её не использую, мой риск-профиль более агрессивен. Но имеет место.

Рад, что еще читаете блог.

По фонду, 6% в год или месяц? Можно подробности в лс. Помимо прочих критериев, меня интересуют еще и прозрачность инструментов.

Добрый день!

Отчёты нужны, они всегда интересны)

Добрый день! Подписался на ваш ТГ-канал в августе, когда решил попробовать заняться инвестициями, так же подписан и читаю вас в ВК, а вот теперь ещё и ваш блог читаю. Так, что пишите, пишите и ещё раз пишите!!! Очень полезная информация!!!