Инвестируем в американские облигации

Каждый инвестор заинтересован в безопасности своих вложений. Последние события, связанные с санкционным давлением на российский фондовый рынок, еще раз доказали полезность страновой и валютной диверсификации активов. Для составления портфеля из надежных инструментов могут пригодиться в том числе облигации иностранных государств. В статье мы разберем вопросы:

- что такое американские облигации;

- какие виды облигаций США существуют;

- выгодно ли инвестировать в американские облигации.

Что такое американские облигации

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

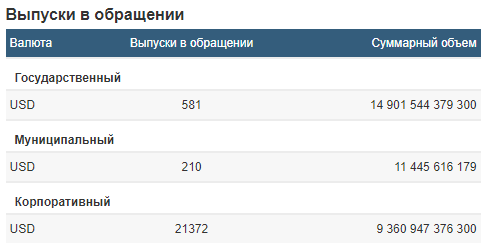

ПодписатьсяЗаимствовать на низких ставках, которые сегодня удерживают центральные банки развитых стран, выгодно как корпорациям, так и государствам. США – крупнейший эмитент облигаций. Они эмитируются федеральным казначейством, штатом или муниципалитетом с целью финансирования дефицита бюджета. Полученные от домохозяйств, институциональных инвесторов и иностранных государств средства направляются на финансирование федеральных расходов (чиновничий аппарат, «бюджетники», армия и полиция, федеральные или региональные программы, различные проекты).

Покупая акции зарубежных эмитентов, вы инвестируете в рост больших компаний. Значит, вы верите в их передовые технологии и прочие конкурентные преимущества. Если вы покупаете облигации за пределами России, значит, вы доверяете обязательствам иностранного государства или отдельной корпорации. Вы верите, что долг будет выплачен.

Подробнее о государственном долге США можно почитать в этой статье. Около половины государственных облигаций принадлежит иностранным инвесторам, прежде всего центробанкам. Помимо надежности этого инструмента, стоит выделить их абсолютную ликвидность. На внебиржевом рынке оборот гособлигаций – на сумму около $600 млрд ежедневно. Значит, на этот продукт всегда находится покупатель. Рыночная стоимость обратно пропорциональна цене акций и росту фондовых индексов. То есть, чем хуже дела у эмитента, тем дороже ему обходятся заимствования.

В 2016 году Трамп шел на выборы под лозунгом сокращения госдолга и сведения его до нуля к 2030 году. Всерьез в эти обещания мало кто верит. За полтора года его президентства планка поднялась почти на два триллиона. Жизнь в долг – привычная модель не только экономики США, но и каждой отдельной американской семьи. Потребление домохозяйств составляет 70% ВВП страны. Одновременное обслуживание ипотеки, кредитных карт, лизинга автомобиля – повседневная норма. Обязательства домохозяйства покрываются ежемесячными доходами. В случае с государством это налоговые сборы. Но если у семьи долг хотя бы частично обеспечен залогом, то государство берет взаймы без материального обеспечения. Объем выпускаемых бумаг и ставка по ним определяются верой инвесторов в могущество и стабильность экономики и финансовой системы.

Государственные облигации США – это один из самых надежных и безопасных финансовых инструментов. Они выступают главным индикатором мирового финансового и фондового рынков. По ним делаются прогнозы курса валют, оценивают потенциальную прибыль и риски. США имеют наивысший кредитный рейтинг AAA. Отдельно следует сказать о самом развитом в мире механизме регулирования долгового рынка. Он включает проработанное столетиями законодательство, страхование и юридическую защиту инвестора. Низкий уровень рисков не может сочетаться с высокой доходностью. Если ваша цель – большой процент прибыли от инвестиций, то это не ваш инструмент. Облигации госдолга предназначены скорее для надежного сохранения. Именно поэтому российский Минфин и ЦБ так активно «спонсируют» казначейство США.

Какие виды облигаций существуют в США

Американские граждане могут покупать государственные облигации либо через брокера, либо открыв счет напрямую на сайте treasurydirect.gov. Россиянам это недоступно: при открытии счета необходимо указать ID карточки социального страхования (аналог нашего паспорта).

По времени обращения облигации делятся на

- краткосрочные (bills, до года);

- среднесрочные (notes, до 10 лет);

- долгосрочные (bonds, свыше 10 лет).

Первый тип выпускается в бездокументарном виде, второй и третий – только именные. Цена бывает рыночной и номинальной. В последнем случае номинал может составлять, например, $975 за 1000-долларовую 10-летнюю казначейскую облигацию. Чем меньше срок до погашения облигации, тем больше нивелируется разница между номинальной и рыночной ценой. Также выделяются безотзывные и отзывные (с call опционом), когда государство или компания имеют право на досрочное погашение обязательств после определенного периода. Инвестору это не очень выгодно, поскольку потенциальная прибыль контролируется не им, а эмитентом.

Противоположный вариант – облигации с правом погашения (с put опционом). Здесь преимущество на стороне инвестора. На американском рынке такие облигации встречаются редко в силу высокого уровня доверия к обязательствам государства.

Наиболее популярные государственные облигации:

- Казначейские облигации покрывают расходы федерального бюджета. Это долгосрочные бумаги сроком на 20 и 30 лет с купонным доходом, который выплачивается правительством обычно дважды в год. Стандартный номинал бумаги – 1000$. Преимущество в том, что они безотзывные, то есть инвестор может планировать свою доходность на длинном горизонте.

- Казначейские векселя, краткосрочная версия описанных выше облигаций. Выпускаются сроком на 1 квартал, полгода, год. Номинал векселей от 1000 до 5000$. Все выпуски после 1984 года безотзывные. Ценообразование дисконтное, то есть зависит от скидки к номиналу в процентах годовых.

- Казначейские ноты. Срок обращения от 2 до 10 лет. По ним выплачивается фиксированный процентный доход.

- Сберегательные облигации (saving bonds) серий HH (дисконтные), EE и I (купонные). Не могут быть проданы инвестором на вторичном рынке. Право выкупа принадлежит только правительству. Несмотря на отсутствие рынка, пользуются большим доверием и спросом у населения.

- Казначейские облигации с плавающей ставкой (TIPS – Treasury Inflation Protected Securities). Ставка купона регулярно индексируется на величину инфляции.

- Муниципальные облигации выпускаются, как правило, крупными городами для финансирования местных проектов и социальных программ. Рынок муниципальных облигаций, несмотря на разнообразие предложений, малоликвиден и невелик по объему. К тому же надо уметь разбираться в тонкостях того или иного муниципального проекта. Поэтому в подробностях этот вид рассматривать не будем.

Самыми надежными считаются казначейские бонды, ноты и векселя, поскольку обязательства по ним гарантируются федеральным правительством.

Отдельно существуют облигации ипотечных агентств. Самые известные из них – Fannie May и Fraddie Mac. Их бумаги обеспечены пулами ипотечных кредитов, рынок которых составляет около 5 $трлн. Агентства запомнились как первые виновники кризиса 2008 года. В процессе банкротства они были национализированы, но в 2014 году рассчитались с государством, вернув $188 млрд c процентами. Сейчас агентства контролируют до 90% новых ипотечных кредитов США. В последнее время вновь испытывают трудности с прибылью, поэтому данные бумаги не стоит рассматривать в качестве инвестиции.

Корпоративные облигации – сравнительно молодой рынок ценных бумаг. Он не так развит, как рынок государственных бондов и менее ликвиден. По качественным бумагам ставка будет неинтересной, по малоизвестным эмитентам выше риски. Коммерческие компании предпочитают финансировать свое развитие в первую очередь через акции, которые лучше известны и более популярны у российских инвесторов.

Первичное размещение выпуска облигаций недоступно частным инвесторам. Его выкупают на публичных аукционах крупные специализированные дилеры и центробанки разных стран. Частные инвесторы могут приобрести бонды уже на розничном рынке через брокера. Часто они входят в готовые портфели паевого ETF фонда.

Выгодно ли инвестировать в американские облигации

В июне 2016 доходность гособлигаций (трежерис) составляла 1.32%. С тех пор она выросла в 2 раза. Такой распространенный и абсолютно ликвидный инструмент не может не привлекать интерес инвесторов. Преимуществом данных бумаг также в их большом разнообразии по типу дохода, срокам обращения, условиям погашения. По всем прогнозам, доходность трежерис в 2018 году станет понемногу расти в силу обещанного увеличения ставки ФРС. Но она вряд ли будет выше 3% годовых по 10-летним облигациям. Доходность неуклонно снижалась с середины 1980-х годов, когда она достигала 12%.

У читателя закономерно возникает вопрос: зачем лезть на американский рынок, если доходность российских облигаций выше? Надежность ОФЗ гарантирована государством, а корпоративные бумаги голубых фишек столь же надежны. Дополнительное беспокойство доставляет тот факт, что госдолг США в феврале 2018 года превысил $21 трлн. Япония и Китай со своими долгами следуют за штатами с большим отставанием. Госдолг США часто упоминается в СМИ как финансовый пузырь, по сравнению с которым пузырь биткоина – статистическая погрешность.

Однако последний известный случай дефолта состоялся в 1934 году по облигациям Свободы (Liberty bonds). Они были выпущены на сумму $5 млрд в 1917 году для финансирования участия в Первой мировой войне. Громкая история с техническим дефолтом случается и сегодня ежегодно, но в итоге каждый раз Конгресс повышает планку госдолга и так – до следующего года.

Совокупный объем размещаемых во всем мире облигаций ежегодно составляет около $6 трлн. Общая сумма задолженности перевалила за 100 $трлн. Из них более 21 трлн – госдолг США, то есть пятая часть. При этом доля финансовой капитализации американского рынка – более половины мирового. Получается, что удельный вес долга соединенных штатов относительно их доли в мировых финансах не так уж и велик. Оборотная сторона надежности – относительно низкая доходность. Они не подходят для спекулятивного инвестирования.

Надежность инвестиций в государственный долг США гарантируется правительством. Но это не значит, что они совсем не имеют рисков. В обозримой перспективе не следует ожидать дефолта по ним. Однако, чтобы заработать на них, требуется хорошее знание специфики долгового рынка. Вряд ли для рядового инвестора имеет смысл разбираться во всех выпусках (а их на рынке сотни), условиях начисления дохода, налогообложения, выкупа и комиссионных сборов. Предпочтительнее вариант портфельного инвестирования в форме паевых фондов.

Один из проверенных вариантов инвестирования – через американского брокера. Например, на блоге есть подробный обзор Interactive Brokers. Пока, несмотря на усиливающиеся санкции, брокер продолжает оказывать россиянам услуги по выводу на международные рынки. Для неквалифицированных инвесторов, не имеющих зарубежного счета, это доступная возможность купить американские облигации. Во всяком случае, он обладает необходимыми преимуществами:

- цивилизованная юрисдикция;

- страхование средств на счете до $250к и активов до $500к;

- русскоязычный сервис.

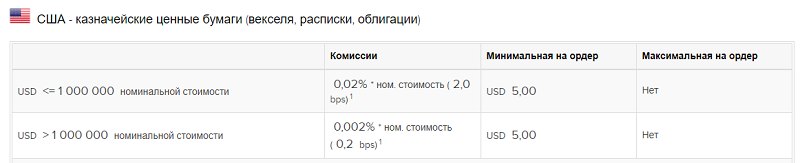

На сайте можно посмотреть продукты, составленные из американских облигаций. Комиссия брокера – в среднем $5 на 1 $млн номинальной стоимости бумаг. Кроме неё, в цену сделки следует закладывать сборы со стороны биржи, на которую IB вас выводит. Для оплаты потоковых сделок предусмотрена также ежемесячная комиссия торговой площадки от 2 до 10$. Но в итоге комиссия будет меньше, чем у российских брокеров за сопоставимые объемы. Пример тарифов IB на скриншоте:

Уведомлять российскую налоговую об открытии счета у зарубежного брокера не требуется. Сканер торгового терминала TWS позволяет искать и фильтровать облигации по сроку погашения, отрасли, эмитенту, кредитному рейтингу, ставке купона.

К минусам отнесем ограничение в размере необходимого капитала от $10к. Желательно базовое знание облигаций как финансового инструмента (поддержка брокера здесь не поможет). Пригодится и опыт инвестирования на отечественных площадках: начинать с зарубежных все-таки не стоит. Также потребуется валютный счет в российском банке. В идеале – Прибалтика, Кипр или другой офшор, но это не критично. В качестве структуры инвестиций я рекомендую 50/50 с акциями ведущих американских компаний. Это позволит диверсифицировать риски, ведь акции и облигации имеют разные драйверы роста.

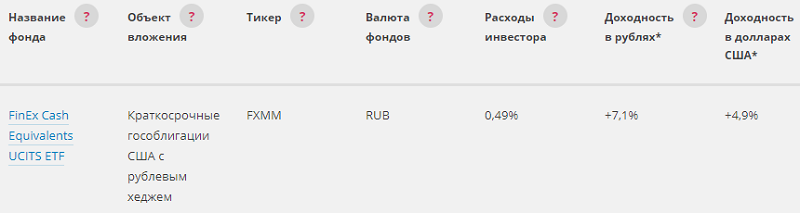

Самый простой вариант инвестирования в гособлигации США для российского инвестора — ETF фонд FXMM от Finex.

В качестве перспективы отметим, что Мосбиржа в марте 2018 объявила о скором внедрении собственного сервиса для торговли иностранными активами.

Если у кого-то есть опыт инвестирования в зарубежные облигации, прошу рассказать о нем в комментариях.

Всем профита!

Итоги моих инвестиций в 2021 году

Итоги моих инвестиций в 2021 году

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Один из вариантов деверсифицировать свой портфель в валлюту с макисмальной надежностью.

Американские облигации не самый надёжный инструмент...

А что самый?)

Поясните, пожалуйста:

> Уведомлять российскую налоговую об открытии счета у зарубежного брокера не требуется.

Что именно пояснить?

С 01.01.2020 Придется уведомлять ФНС о счетах, открытых в иностранных финансовых организациях

Откуда инфа?

А разве не проще открыть вклад в долларах? Доходность почти та же самая, насколько я понимаю

Проще, но у вкладов есть и минусы перед облигациями. Например, потеря накопленного процентного дохода при досрочном погашении, не говоря уже о рисках. Гособлигации США обладают высшим рейтингом надежности.