Накопленный купонный доход по облигациям

Интерес инвесторов к надежным долговым бумагам постоянно растет на современном волатильном рынке. Этот интерес подогревается как возрастающими рисками в российской и мировой экономике, так и разочарованием инвесторов, которым пришлось пережить слив депозита на форексе или убытки на фондовом рынке.

Тема инвестирования в облигации давно разрабатывается на блоге. Поэтому в данной статье я не буду возвращаться к определению инструмента, принципам его функционирования и классификации. Для тех, кто пока не знаком с историей анализа и комментирования вопроса, рекомендую посмотреть предыдущие статьи про облигации, еврооблигации и ОФЗ. Сегодня я расскажу про накопленный купонный доход при владении облигациями.

Содержание:

- Как возникает накопленный купонный доход по облигациям;

- Как рассчитать накопленный купонный доход при выборе эмитента

- Плюсы и минусы купонных облигаций

Что такое НКД и как он возникает: начинаем с азов

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

ПодписатьсяОблигации, как известно, делятся на купонные и дисконтные, приобретаемые по цене ниже номинала. Сегодня почти все торгуемые на российском фондовом рынке облигации (в том числе ОФЗ) предлагают инвесторам купонный доход.

Купонная облигация – это облигация, условия эмиссии которой включают в себя обязательство периодических процентных выплат (купонов) до момента погашения. Размер купона имеет фиксированное значение и известен уже до начала реализации.

Накопленный купонный доход (НКД) – часть купонного дохода по облигации. Она рассчитывается исходя из количества дней, прошедших с даты последних выплат купонного дохода до текущего дня.

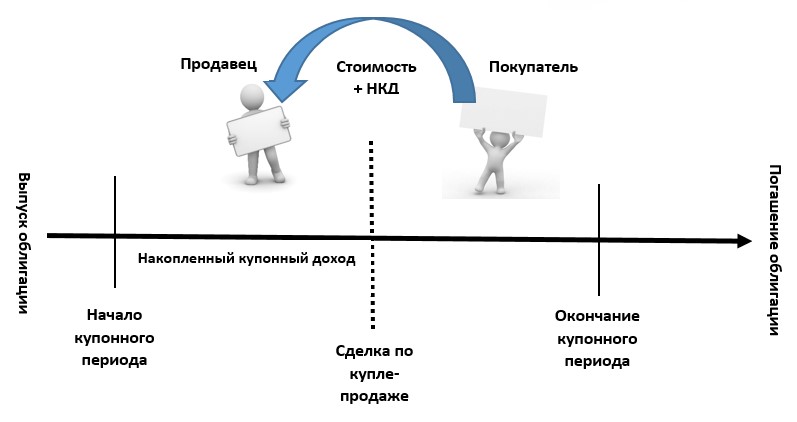

Чтобы представить сухое определение более наглядно, я сделал рисунок-схему, на котором отображаются все этапы жизни облигации, от первичной эмиссии, до погашения.

Также на схеме виден отрезок, на протяжении которого формируется накопленный купонный доход, который входит в стоимость облигации и обладателем которого становится покупатель. Таким образом, НКД как бы передается «по наследству» от продавца к покупателю, который и оплачивает накопленный купонный доход.

В день выплаты купонного дохода накопленная сумма падает на брокерский счет, принадлежащий текущему владельцу облигации. НКД при этом обнуляется и начинается накапливаться заново.

Как рассчитать накопленный купонный доход

Для расчета НКД нам потребуются заранее известные исходные показатели:

- Номинальная стоимость облигации

- Определенная эмитентов процентная ставка по купону

- Количество дней, прошедших с окончания последнего купонного периода до текущей (расчетной) даты.

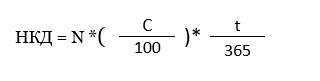

На основании этих данных мы выведем несложную формулу:

,где:

- N – номинальная стоимость облигации

- С – процентная ставка купона в годовом выражении

- t — количество дней после окончания предыдущего купонного периода.

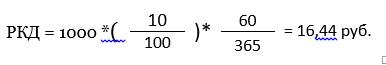

Подставляем в качестве значений: 10% купонной доходности и 60-дневный период владения, и получаем пример расчета, результатом которого будет интересующая нас сумма НКД.

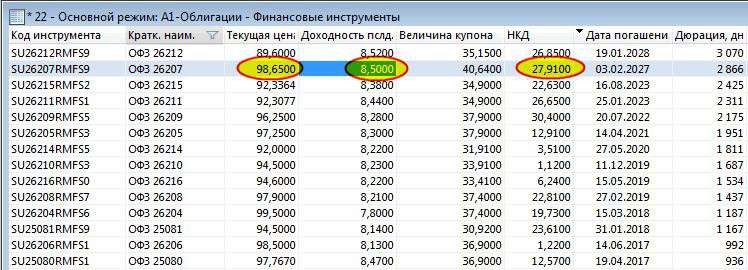

К сожалению, узнать НКД напрямую и в готовом виде, на сайте Московской биржи или на сайте вашего брокера не получится. Там мы видим так называемую «чистую» цену. Чтобы увидеть полную цену, к чистой цене необходимо прибавить накопленный доход. Для этого нужно воспользоваться непосредственно торговым терминалом, где интересующий нас показатель представлен в отдельном столбце.

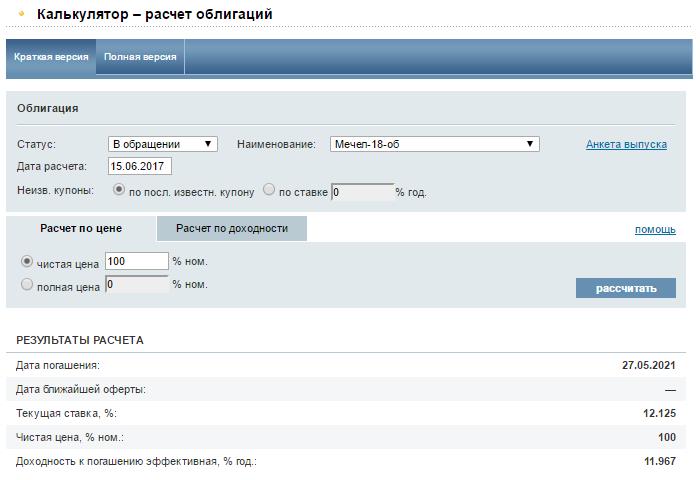

Можно также обратиться к частично платным специализированным ресурсам. Например, cbonds.ru или rusbonds.ru, последний является дочерним сервисом агентства Интерфакс. Там НКД отображается отдельной строкой в таблице облигаций. Кстати, на сайте можно свободно воспользоваться калькулятором доходности облигаций, даже не проходя регистрацию.

Большинство других функций на этом сервисе, помогающих получать статистику и анализировать облигации, к сожалению, доступны только платным подписчикам.

Плюсы и минусы облигаций с купонной доходностью

Данная разновидность выплат по ценным бумагам представляется наиболее удобным и справедливым способом получения дохода от вложений в долговые бумаги. Продавая облигацию в любой день, инвестор получает на свой брокерский счет всю сумму накопленного купонного дохода за время владения с точностью до одного дня, независимо от периодичности выплат (обычно каждые 3 или 6 месяцев). Таким образом, цена облигации становится справедливой для обоих сторон сделки.

Это приятная новость для инвестора, который ранее не имел дела с купонными облигациями и привык к условиям банковских вкладов, при досрочном закрытии которых вкладчик теряет весь накопленный процентный доход. По облигации инвестору также, как и банке, ежедневно начисляется процентный доход, но, в случае продажи бумаги, он сохраняет за собой весь НКД, который сформировался к моменту сделки. Наличие НКД в структуре стоимости, обеспечивает вторичному рынку облигаций необходимую ликвидность, иначе участникам торгов пришлось бы каждый раз ждать даты погашения.

Купонный доход, полученный на фондовом рынке облагается налогом. С 1 января 2012 года вступил в силу закон №368-ФЗ, по которому брокеры получили статус и обязанности налоговых агентов. Ранее инвесторам приходилось возиться с налоговыми декларациями самостоятельно. Купонный доход инвестор получает на счет уже в чистом виде, за вычетом налога.

Заключение

В заключение предлагаю оценить привлекательность купонных облигаций с накопленным доходом. Невольно напрашивается сравнение с другим, более привычным нашим гражданам консервативным инструментом – классическим банковским депозитом. Не в пользу последнего — как минимум 4 характеристики:

- При выходе из биржевой бумаги, в отличие от депозита, вы не теряете накопленный по ней купонный доход.

- Помимо НКД, вы получаете потенциально более высокую курсовую доходность, особенно если успели приобрети облигацию до очередного снижения ключевой ставки ЦБ.

- Частный инвестор получает более низкий порог вхождения в рынок облигаций – от 1000 рублей.

- Вы не ограничены сроком инвестирования, тогда как % ставка в банке от срока зависит напрямую.

Думаю, что популярность этого инструмента среди инвесторов, да и среди обывателей, для которых изначально создавался ИИС, будет только расти. В комментариях предлагаю всем инвесторам, работающими с облигациями, похвастаться доходом за последний год.

Всем профита!

Итоги моих инвестиций в 2021 году

Итоги моих инвестиций в 2021 году

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

И тишина 🙂

Лично я никогда не верил в облигации.

За минусом всех издержек доходность ниже вклада. Срок гибче, это да. Переливать из акций в них в неспокойное время — как вариант.

тоже думаю воспользоваться до этого времени торговал акциями 6лет выходи входил, а мне на днях звонит брокер говорит смысл сидеть в кеше деньги должны работать ну вот с 1000000руб 9,6-10% ну практически, ну вот сейчас в облигациях сижу пока не настанет время зайти в акции