Фонд Ингосстрах Инфляционный

Спрос на активы, защищающие инвестора от инфляции, в этом году заметно вырос. Однако надежных инструментов на рынке не так много.

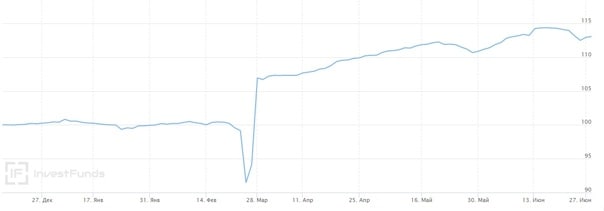

Предлагаю ознакомиться с примером такого финансового продукта: Биржевой ПИФ «Ингосстрах Инфляционный» (официальный сайт), биржевой тикер $INFL, ISIN RU000A1047H6. Торгуется на Московской бирже с декабря 2021, стоимость пая за эти шесть месяцев прибавила 12.7%.

Секрет в том, что в внутри портфеля – облигации с индексируемым на величину инфляции номиналом (ОФЗ-ИН, российский аналог американских TIPS – Treasury Inflation Protected Securities). На Мосбирже торгуются четыре выпуска: ОФЗ 52002-ИН (погашение 02.02.2028), ОФЗ 52001-ИН (17.07.2030) ОФЗ 52003-ИН (16.08.2023), ОФЗ 52004-ИН (17.03.2032).

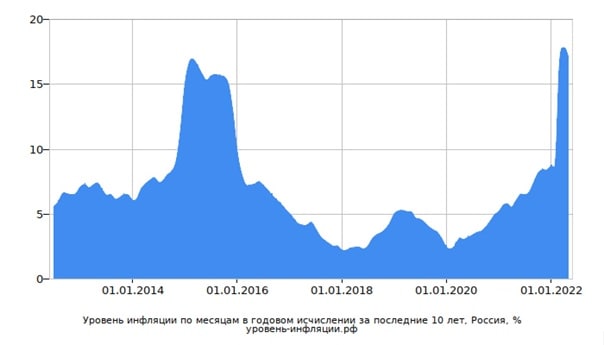

Они интересны тем, что Минфин ежеквартально индексирует их номинал на величину, соотносимую с официальной инфляцией. Купон небольшой – всего 2.5%, но инвестор зарабатывает, в первую очередь, именно на индексации номинала. Сейчас, по данным Центробанка и Росстата, это около 16% годовых. В конце июня квартальная индексация составит 7.6%. Неплохо на фоне, например, ставок по депозитам, которые в среднем ушли ниже планки 8% годовых.

Разумеется, это не полностью ваша доходность при покупке облигации: частично она уже заложена в НКД (накопленный купонный доход). Но смысл подобных инструментов – в неопределенности, которая царит сегодня на глобальных рынках капитала, а также относительно будущего российской экономики.

В политике ЦБ РФ разворот может случиться, когда восстановится импорт и начнёт расти курс доллара, а с ним и инфляция. Не меньший риск несет и санкционная повестка.

Предугадать подобные события, покупая фиксированные облигации, особенно длинные выпуски, практически нереально. В случае с INFL, вы в значительной мере страхуетесь от инфляции, а поскольку это фонд, то не не нужно погружаться в детали каждого выпуска ОФЗ-ИН.

Резкий рост номинала произошел как раз в разгар инфляционного шока в конце февраля – начале марта 2022 года. Многие тогда подумали, что неплохо было бы иметь в портфеле актив, который защищает от подобных историй.

Коротко об условиях. Минимальная сумма 100 рублей, комиссия 0.4% (вознаграждение УК 0.15%, депозитарий 0.15%, прочие расходы 0.1%), что для подобных БПИФов довольно умеренно. Поскольку INFL можно брать на ИИС, это даёт потенциально еще 13% льготы по НДФЛ.

На правах рекламы

Итоги моих инвестиций в 2021 году

Итоги моих инвестиций в 2021 году

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.