Акции Газпрома: что должен учесть инвестор

Среди российских инвесторов традиционно считается, что акции Газпрома – сверхнадёжный актив, который обязательно должен быть в портфеле. Но насколько это мнение оправдано? Реалистично ли мыслит инвестор, действующий в русле общепринятых подходов? Наша сегодняшняя тема – акции Газпрома: что скрывается за внешним могуществом монополиста.

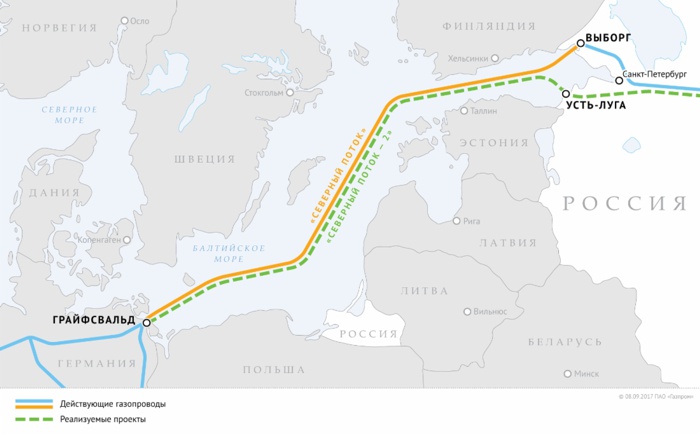

Магистральные газопроводы Газпрома и ситуация вокруг них

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

ПодписатьсяПо итогам 2018 г. Газпром выплатил самые высокие в своей истории дивиденды – 27% от чистой прибыли по МСФО. До конца 2019 г. планируется перейти к начислению дивидендов, исходя из 50%. При этом никто не застрахован и от убытков, которые не позволят повысить размер выплат инвесторам. Судя по ряду признаков, такой вариант не исключён. Как известно, последние 10 лет Газпром практически непрерывно ведёт строительство магистральных газопроводов: Северный поток (СП), Северный поток–2 (СП2), Турецкий поток (ТП), Сила Сибири. На фоне роста мировых цен и спроса на газ эти стройки представлялись необходимыми и экономически обоснованными. Но за последние 2 года ситуация стала меняться.

В начале 2013 г. Газпром приступил к разработке проекта газопровода «Северный поток–2» (СП2). Первое время его называли дополнительными 3-й и 4-й ветками уже действовавшего «Северного потока»: на 86% их маршруты совпадают. Совпадают и максимальные пропускные способности: по 55 млрд м3 газа в год. Одной из основных целей нового проекта объявили вывод российского газа на рынок Великобритании. Позже к этой цели была добавлена новая, ставшая впоследствии приоритетной: отказ, начиная с 2020 г., от транзита газа через территорию Украины из-за повышенных политических и ценовых рисков.

На строительство СП2 было решено перебросить 330 тыс. тонн труб, которые ранее были заготовлены для «Южного потока» (ЮП) с проектной пропускной способностью 63 млрд м3. Одна ветка ЮП предназначалась для полного покрытия спроса Турции. Ещё три ветки ЮП должны были выходить на потребителей Южной Европы. Однако строительство по политическим мотивам было заблокировано Болгарией. В итоге Газпром отказался от этого проекта в пользу нового под названием «Турецкий поток» (ТП), также состоящего из 4-х веток с такой же пропускной способностью.

На строительство СП2 было решено перебросить 330 тыс. тонн труб, которые ранее были заготовлены для «Южного потока» (ЮП) с проектной пропускной способностью 63 млрд м3. Одна ветка ЮП предназначалась для полного покрытия спроса Турции. Ещё три ветки ЮП должны были выходить на потребителей Южной Европы. Однако строительство по политическим мотивам было заблокировано Болгарией. В итоге Газпром отказался от этого проекта в пользу нового под названием «Турецкий поток» (ТП), также состоящего из 4-х веток с такой же пропускной способностью.

Отличием ТП являлось то, что все 4 ветки должны были заканчиваться на территории Турции. Одна из них предназначалась для самой Турции, а остальные – для дальнейшего транзита газа уже через территорию Греции. Проблемы возникли в 2015 г., когда российско-турецкие отношения обострились на фоне войны в Сирии. На некоторое время судьба проекта оказалась под вопросом. В итоге он всё же был возобновлён, но из 4-х веток остались 2. Одна по-прежнему для турецкого рынка, другая – для европейского. Их суммарная пропускная способность в разы меньше прежней – 31,5 млрд м3 в год.

Теоретически одновременное функционирование ТП, СП и СП2 с полной проектной загрузкой позволило бы обойтись без использования газотранспортной системы Украины с максимальной пропускной способностью 110 млрд м3 в год. Но в дополнение к двукратному урезанию СП2 и оставшейся одной европейской ветки ТП вместо трёх даже сохранить полную загрузку уже работающего Северного Потока стало невозможно. С 14.09.2019 вступило в действие решение суда Евросоюза на ограничение доступа к немецкому газопроводу Opal, соединяющему СП с распределительной системой Европы. Максимальная пропускная способность Opal – 30 млрд м3 в год – не может быть использована более чем на 50%. Этому препятствует 3-й энергопакет, регулирующего газовый рынок Евросоюза.

Для сравнения: транзит через Украину составляет около 90 млрд м3. Восполнить такой объём альтернативными маршрутами стало невозможно. Запуск до конца 2019 г. СП2 и Турецкого потока позволил бы перебросить с украинского транзита примерно 70 млрд м3 газа. Остальные объёмы можно перекачивать через Украину и без долгосрочного договора, арендуя необходимые мощности газотранспортной системы на аукционе. Даже если Газпром успеет запустить СП2 до конца 2019 г., суммарные поставки газа через СП и СП2 ограничиваются объёмами, которые ранее обеспечивал один СП.

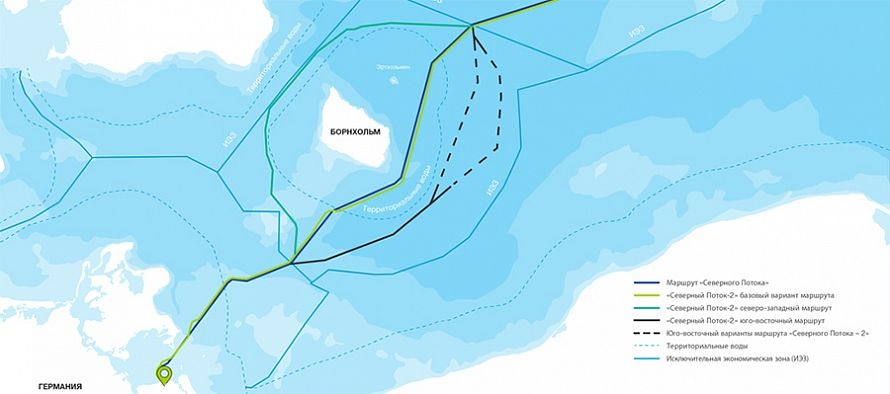

Есть еще одна проблема. Построенный на 75% СП2 не может быть завершён без согласия Дании на сооружение остающейся части газопровода в её территориальных водах. По информации на конец сентября, энергетическое агентство Дании не готово назвать сроки окончательного согласования проекта. По заявлениям датских властей, главная причина – экологические риски. Пока вопрос координации с Данией находится в «подвешенном» состоянии.

Внезапно появилась еще одна интрига. Она связана с остановкой добычи газа на 3 года на основном датском месторождении – Тайра. Добыче мешают внезапно возникшие геологические и технические проблемы. Теперь Дания оказалась перед фактом: единственно возможный для неё вариант получения газа – закупка у Германии. Но Германия сама приобретает газ у России и с большой вероятностью может отказать Дании из-за нехватки свободных резервов.

До сих пор Дания официально мотивировала свою позицию тем, что по проекту газопровод должен проходить южнее острова Борнхольм (см. на карте ниже), через район массового затопления химического оружия времён 2 Мировой войны. Отказываясь согласовать этот маршрут, Дания предложила альтернативные – к юго-востоку и северо-западу от Борнхольма. Газпром считает их невыгодными из-за необходимости проводить дополнительную разведку морского дна и внести изменения в проектную документацию, что отодвигает дату запуска газопровода минимум на 8 месяцев. А это делает неизбежным заключение до конца 2019 года нового соглашения с Украиной о транзите газа через её территорию, что лишает смысла саму идею строительства СП-2.

Но основная проблема для российского экспорта газа даже не в том, на каких условиях удастся договориться с Украиной (судя по ситуации, договариваться придётся) и не в пропускной способности Турецкого и Северного потоков, а переделе самого европейского рынка. На середину 2019 г. доля сжиженного природного газа (СПГ) в европейском импорте голубого топлива достигла 20% против 10% годом ранее.

Доля Газпрома в общем объёме поставок пока ещё превышает 30%, но в денежном выражении всё намного хуже. Так, цена СПГ на крупнейшем в Европе хабе TTF (Нидерланды) за период январь–август 2019 г. упала ровно вдвое. В итоге среднеевропейская цена на газ составила $120–125 за 1000 м3. На рисунке ниже показана динамика стоимости сжиженного газа на европейских хабах в евро/МВт*ч, т. е. в единицах электроэнергии, необходимой для его получения. В то же самое время Газпром поставлял газ европейским покупателям по долгосрочным контрактам в среднем за $207.

Но даже это значение почти на $40 ниже прогноза, с учётом которого был принят российский бюджет на 2019 г. Ещё больше потери Газпрома на турецком рынке, совсем недавно считавшимся приоритетным для компании. Для сравнения: в 2018 г. на Газпром приходилось почти 50% от всего турецкого импорта газа. Но уже в 1 полугодии 2019 г. доля Газпрома на рынке Турциитсократилась до 32–33%, сравнявшись с долей СПГ от других поставщиков. Объём поставок от Газпрома упал на 36% при одновременном росте поставок из Азербайджана на 38%.

На 10% понизился турецкий спрос на газ, во многом благодаря переходу электроэнергетики на возобновляемые источники. Уменьшились также объёмы поставок Газпрома на рынки Греции и Болгарии (соответственно на 12,7% и 17,4%). В сентябре 2019 года зам. министра энергетики П. Сорокин заявил, что глобальное удешевление газа – долгосрочный фактор, и прежние высокие цены уже вряд ли вернутся. Более того: неся потери за счёт низких цен, Россия и по объёмам поставок уступает как США, так и странам Ближнего Востока.

Текущие финансовые показатели Газпрома

Описанные выше тенденции ещё не успели в полной мере сказаться на финансовых результатах Газпрома. Но, согласно отчёту за 1 полугодие по МСФО, при значительном росте чистой прибыли (на 32,6%) доходность от продаж сократилась на 11,2%. По традиции, убытки на высококонкурентном европейском рынке были возмещены за счёт монополизированного Газпромом рынка стран бывшего СССР. Для этого цена газа в рублях в течение 1 полугодия в среднем была повышена на 19%. Для Молдавии в 1 квартале газ подорожал на 25%.

Основной вклад в рост чистой прибыли внесла переоценка портфеля активов за счёт курсовой разницы: +229 млрд руб. Без учёта этого и ряда других, чисто «бумажных» показателей, Газпром закрыл полугодие с кассовым разрывом в 55 млрд руб., став убыточным по чистому денежному потоку. По прогнозу Сбербанк CIB, к концу 2019 г. операционный убыток Газпрома может достичь $7 млрд. Суммарный долг компании составил 340 млрд руб., а его обслуживание подорожало на 46,1%. В итоге прогноз дивидендной доходности акций за 2019 г. понижен с 8,1% до 7,3%.

Окупаемость проектов Газпрома

Отдельная тема – затраты на строительство газопроводов и перспективы их окупаемости. В мае 2018 г. Sberbank CIB опубликовал подробный англоязычный доклад «Russian oil and gas». В нём была проанализирована экономическая обоснованность крупнейших проектов Газпрома – газопроводов и газоперерабатывающих заводов. Так, затраты на строительство Турецкого Потока и Северного Потока-2 были оценены по $20 млрд на каждый. Оценочная экономия на транзите через Украину – $0,5 млрд и $0.8 млрд в год соответственно. Исходя из этих цифр, а также околонулевой коммерческой эффективности ТП и СП2, окупаемость проектов растягивается на десятилетия.

Общая сумма плановых инвестиций Газпрома на 5 лет (2018–2023), оценивается в $130 млрд. Из них 41% занимает обслуживание действующих добывающих, перерабатывающих и транзитных мощностей, 34% – затраты на реализацию проекта «Сила Сибири», 14% — затраты на реализацию Турецкого потока и Северного Потока 2. Кроме того, износ уже действующей инфраструктуры Газпрома достигает критических значений: более 80% труб старше 20 лет, а около 60% – старше 30. Их полная замена требует порядка $250 млрд, но в лучшем случае это позволит вернуться к тому техническому состоянию компании, которое было в 2002 году. По подсчётам Sberbank CIB, если бы Газпром не брался за реализацию бессмысленных и убыточных проектов, его капитализация составляла более 500 р. на 1 акцию, т. е. в 2 раза выше фактической.

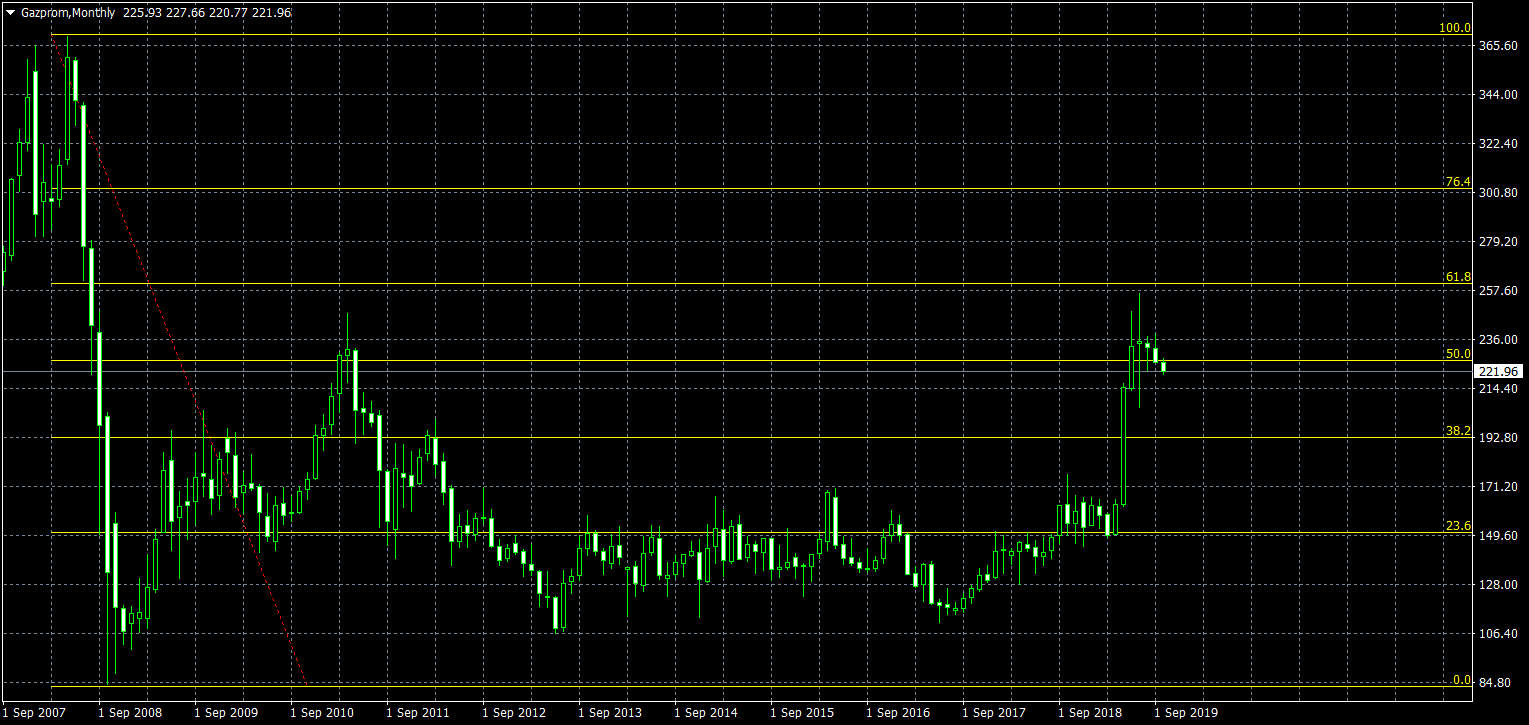

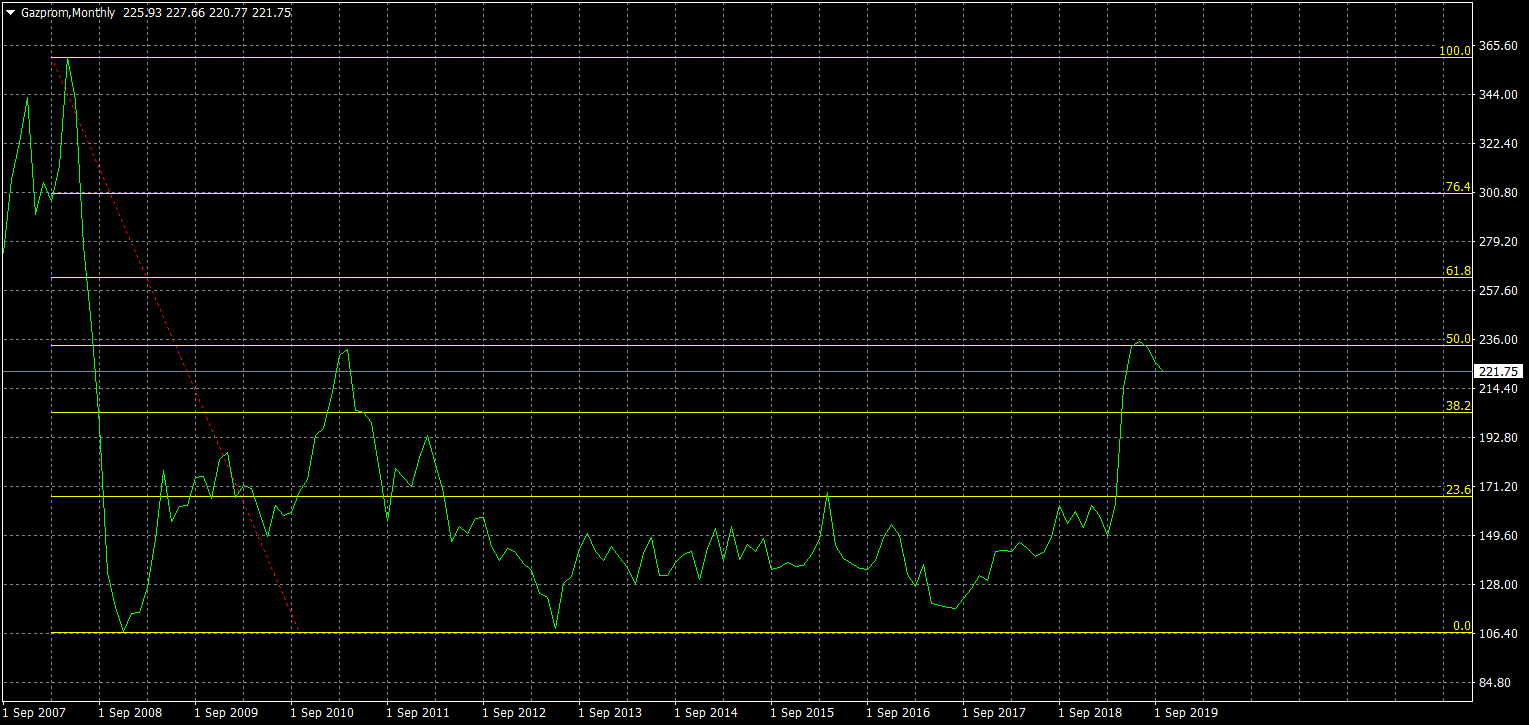

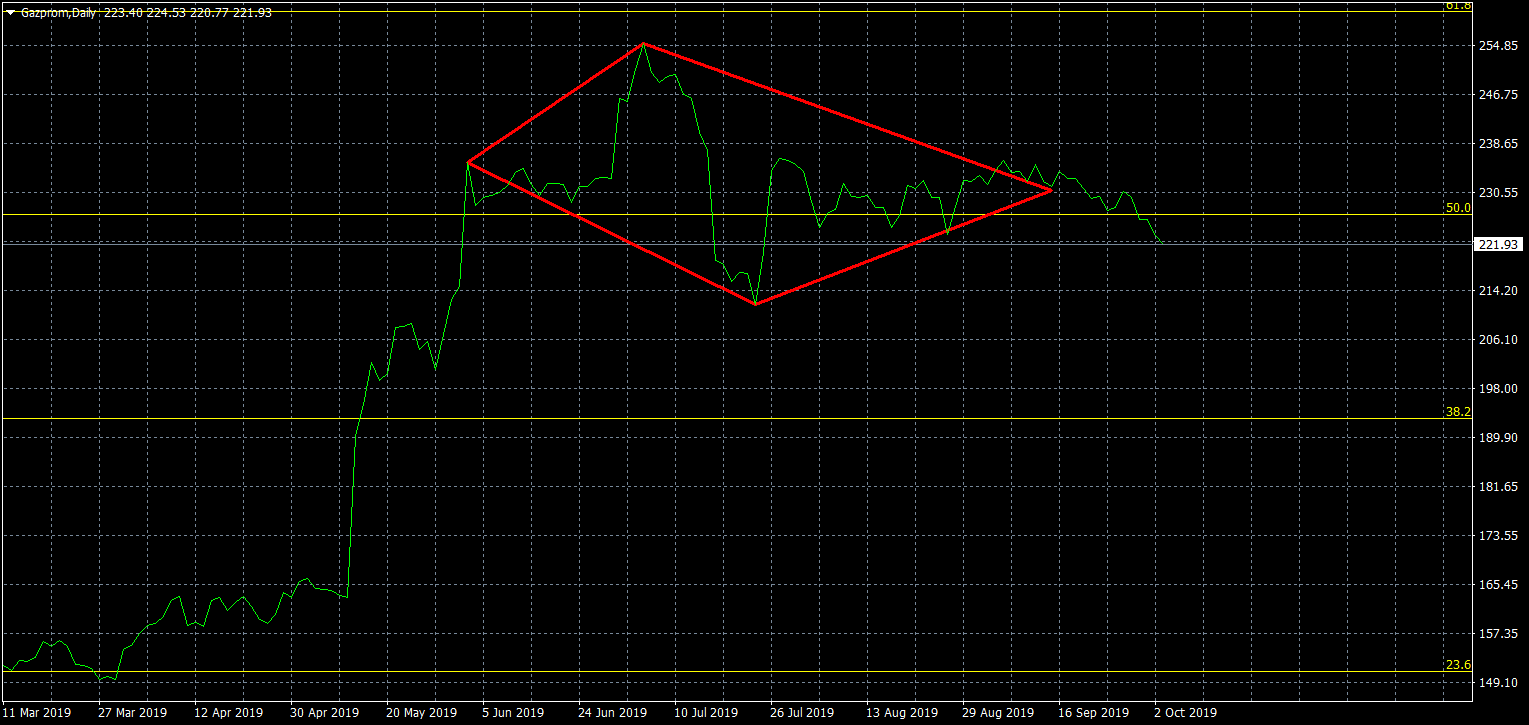

Технический анализ акций Газпрома

Отвлечёмся от финансовых результатов деятельности Газпрома, политических и прочих факторов и рассмотрим месячные графики акций компании. Один из графиков представлен в виде японских свечей, другой – в виде линии, построенной по ценам закрытия месяцев. Для наглядности на графики натянута сетка уровней Фибоначчи. Прежде всего, заметна довольно чёткая коррекция после обвала в 2008 г., возникшего на фоне мирового экономического кризиса.

Эта коррекция отмечена достижением в июле 2019 г. уровней 61,8% на свечном и 50% на линейном графиках. С учетом меньшей ценовой амплитуды на линейном понятна и меньшая глубина коррекции. Резкий рост котировок в мае–июле 2019 г. связан с оживленными покупками акций под дивиденды, ставшие рекордными в истории Газпрома. На тот период активность покупателей была скорее эмоциональной, чем экономически обоснованной.

В дальнейшем на дневном графике сформировалась немного искажённая и довольно редкая техническая фигура «бриллиант». Она относится к наиболее надёжным разворотным фигурам; причём, в случае выхода цены вниз глубина последующего снижения приблизительно равна длине предшествующего «бриллианту» активного роста.

Исходя из этого, технически возможен возврат котировок Газпрома к уровням порядка 150 руб. за 1 акцию, не учитывавшим последние решения по дивидендам.

Выводы

Суммируя сказанное, можно утверждать, что политика Газпрома уже привела к частичной потере европейского рынка. Удержать остающиеся позиции становится всё сложнее из-за конкуренции с менее затратными и технически более масштабируемыми поставками СПГ. Газпром продолжает работать по стандартам XX века, которые плохо согласуются с современными реалиями. Благодаря огромным масштабам и набранной инерции, компания всё ещё может предложить акционерам относительно высокие дивиденды. Однако большая себестоимость проектов, длительные сроки их окупаемости, критический износ оборудования – всё это требует реформирования экономической стратегии, без которого Газпром рискует остаться «динозавром», неготовым к конкуренции с более динамичными зарубежными компаниями.

Держите ли вы в портфеле акции Газпрома и какими видите их долгосрочные перспективы?

Всем профита!

(15 оценок, среднее: 4,47 из 5)

(15 оценок, среднее: 4,47 из 5) Итоги моих инвестиций в 2021 году

Итоги моих инвестиций в 2021 году

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Доходчиво

Спасибо за статью. Вы продали какую то часть газпрома с момента последнего отчета?

Нет, держу пока с прицелом на повышение дивидендов.

не держал никогда. очень не нравится мне график акций газпрома

Да, около 20% портфеля держу в Газпроме, получилась такая доля после роста. Продавать рано, будет по 400 — там посмотрим.