Ипотека, аренда или покупка: что выгоднее?

Давно в голове жила идея написать статью об одних из самых животрепещущих вопросов, которые рано или поздно встают перед каждым. Где жить? Что будет выгоднее взять квартиру в ипотеку или копить и продолжать снимать. А что если есть уже деньги на покупку квартиры? Стоит ли игра свеч. Сегодня сравним три варианта:

- Покупка квартиры в ипотеку;

- Копим и параллельно снимаем;

- Деньги на депозите, арендуем.

Начнем с ипотеки.

Ипотека против аренды

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

ПодписатьсяРазброс цен на недвижимость по российским регионам довольно велик, поэтому, не вдаваясь в крайности, рассмотрим типичный «бюджетный» вариант для Санкт-Петербурга: 1-комнатная квартира на вторичном рынке. Покупатель — одинокий молодой специалист с доходом 50 тыс. р. в месяц. Квартиры, которые его могут заинтересовать, находятся в низшем ценовом сегменте. Как правило, они расположены на окраинах города, но если поблизости есть станция метро, это не так критично. Ценники в обозначенной нише стартуют примерно от 1,5 млн р. Вот пример такой квартиры в точности по указанной цене.

Посёлок Лесопитомник, рядом станция метро «Проспект Ветеранов». Общая площадь квартиры 30 м2, из них жилая – 15 м2 второй этаж. Вся необходимая мебель и бытовая техника в квартире уже есть, поэтому в расходы их включать не будем. Многие продавцы отдельно указывают, что на сделку с ипотекой несогласны, но здесь этого нет.

Для начала рассмотрим пример, в котором у покупателя уже отложена небольшая сумма для первоначального взноса – 300к р. Кредит на оставшиеся 1,2 млн р. берётся на 10 лет под 9,5% годовых. Есть более выгодные предложения по процентам (sravni.ru/ipoteka/top/sankt-peterburg), но они требуют индивидуального согласования, поэтому будем ориентироваться на реалистичные цифры. Законодательство РФ даёт налоговым резидентам – плательщикам подоходного налога (НДФЛ) право на возврат ранее уплаченной суммы налогов при покупке недвижимости.

Это право даётся 1 раз и максимальная налогооблагаемая сумма, с которой возможен такой возврат, ограничена 2 млн р. Таким образом, возврату подлежит максимум 2000000*0,13 = 260000. Если объект недвижимости дешевле 2 млн р., вычетом можно воспользоваться повторно до исчерпания суммы. Дополнительно предусмотрен возврат при уплате процентов по ипотечному кредиту – максимальная сумма платежей по процентам (а не по телу кредита!), от которой считается возврат, равна 3 млн р. В отличие от покупки недвижимости, налоговый вычет при уплате ипотечных процентов возможен только однократно, хотя сумма 3 млн р. может быть не выбрана. Чтобы не считать вручную, воспользуемся ипотечным калькулятором, в котором учтены налоговые возвраты (nalogia.ru/deductions/calculator.php).

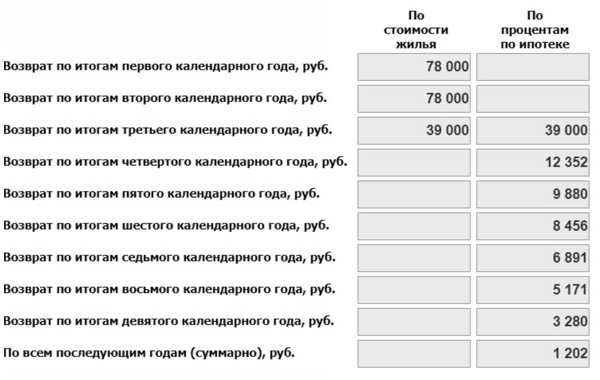

В таблице показаны возвраты НДФЛ при условии, что среднегодовая зарплата покупателя остаётся неизменной (50 тыс. р.). При её изменении общие суммы возвратов сохранятся, но их распределение по годам будет другим. Вот краткий итог по расходам:

- Общая сумма процентов с учётом возвратов 577 093 р.;

- Итоговая стоимость квартиры с учётом возвратов 1882093 р.;

- Ежемесячные платежи по кредиту 15528 р.

На диаграмме наглядно показаны стоимость квартиры, а также налоговые возвраты из этой суммы и суммы по ипотечным процентам.

Если у покупателя нет накоплений, кредит придётся брать на всю стоимость квартиры (кстати, не все банки идут на такие условия, но при небольшой сумме договариваться проще). Получаем такой итог:

- Общая сумма процентов с учётом возвратов 721966 р.;

- Итоговая стоимость квартиры с учётом возвратов 2026966 р.;

- Ежемесячные платежи по кредиту 19410 р.

Вариант 2: откладываем на депозите и снимаем

Ну а теперь допустим, наш покупатель решил не связываться с ипотекой, а пытается накопить всю сумму, нужную для покупки квартиры, проживая в аналогичной съёмной. Цены на однушки\студии начинаются от 14000 рублей\месяц +КУ (на окраинах).

Общие платежи приблизительно сравнимы с ипотекой в 1-м варианте, где у покупателя есть сбережения 300000 р, которые идут как первый взнос. Но рассмотрим вариант с отсутствием накоплений. Чтобы накопить на квартиру, он вынужден откладывать из части зарплаты, оставшейся после уплаты аренды. С учётом НДФЛ, «чистыми» его зарплата равна 43500 р. Вычитаем оттуда стоимость аренды квартиры и остаётся не более 25 тыс. р., на которые нужно питаться, одеваться, обуваться и хоть как-то отдыхать. Откладывать он сможет максимум в пределах 5-10 тыс. р. в месяц. В среднем – 7500 р.

Чтобы накопление шло быстрее, он открывает счёт в банке, кладёт на него 7500 р. и затем каждый месяц докладывает такую же сумму. На текущий момент в СПб есть несколько банков, дающих от 7,5% до 8% годовых с ежемесячной капитализацией и возможностью ежемесячного пополнения. Неудобство заключается в том, что максимальный срок вклада на таких условиях не превышает 1 года. Поэтому придётся ежегодно его закрывать, забирать накопленную сумму и класть её на вновь открываемый счёт. Итак, возьмём среднее значение 7,75% годовых и рассчитаем, через сколько лет накопится сумма 1,5 млн р.

| Год | Сумма вклада, р. |

| 1 | 93847 |

| 2 | 187129 |

| 3 | 287903 |

| 4 | 396770 |

| 5 | 514380 |

| 6 | 641436 |

| 7 | 778696 |

| 8 | 926980 |

| 9 | 1087173 |

| 10 | 1260232 |

| 11 | 1447190 |

| 12 | 1649163 |

Как видим, даже через 10 лет наш покупатель будет располагать лишь 1,26 млн р. А ведь взяв ипотеку, за этот же срок он уже бы полностью расплатился. Накопить же 1,5 млн р. в банке он сможет только за 11,5 лет. В течение этого времени ему придётся заплатить за аренду квартиры, где он проживает, приблизительно 1932000 р. (считая в месяц по 14 тыс. р.). Это намного больше, чем проценты за ипотеку: 829156-107790=721366 р. с учётом налогового возврата. Важен и такой чисто психологический фактор: мотивировать себя ежемесячно пополнять банковский вклад сложнее, чем платить проценты по кредиту. Наконец, 10 лет – большой срок, за который могут взлететь цены на недвижимость, а ставка ЦБ РФ, напротив, снизиться. Таким образом, математические доводы однозначно говорят в пользу ипотеки. Пожалуй, единственный её минус – большой риск. Остаться без работы, проживая в съёмной квартире, всё же не так опасно, как в ипотечной.

Вариант 3 – можем купить, но не торопимся

Совершенно иначе стоит выбор у высокооплачиваемых специалистов. В Москве, Санкт-Петербурге и некоторых других крупных городах большим спросом пользуются программисты 1С, руководители IT-проектов, менеджеры и директора по продажам. Типичные вакансии для них находятся в пределах 100-200 тыс. р. Во многих компаниях Москвы и Питера иногородние сотрудники составляют более половины штата. Их мотивация – высокие заработки, а не стремление обосноваться на новом месте. За 3-4 года работы многим из них удаётся отложить сумму в несколько миллионов рублей, достаточную для покупки собственной квартиры. Но будет ли это хорошим вложением? Как известно, недвижимость становится активом только при сдаче её в аренду.

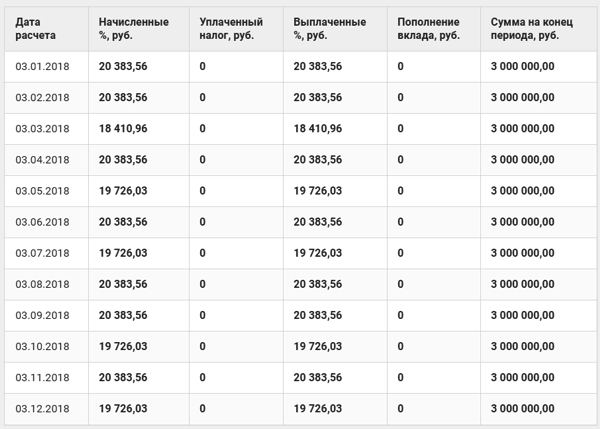

Специалист, приехавший на заработки и занятый профессиональным ростом, едва ли станет тратить на это время. К тому же, на сегодня рынок жилой недвижимости в РФ явно не в лучшей форме. Поэтому хорошим вариантом представляется пассивный доход за счёт банковского депозита. Предположим, имеется сумма 3 млн р. Нас будут интересовать вклады с капитализацией, ежемесячным начислением процентов и возможностью частичного снятия (например, для оплаты арендуемой жилплощади). В пределах доходности 7-9% годовых выбор пока есть. Конечно, если ЦБ РФ снизит ключевую ставку, снизятся и проценты по вкладам. Возьмём среднюю доходность 8% годовых. Тогда график ежемесячных выплат будет выглядеть примерно так:

Снижение риска – один из важнейших принципов инвестирования. Поэтому всю сумму лучше разделить на несколько частей и положить в разные банки, чтобы обезопасить себя на случай отзыва лицензии. На этом простом примере уже видно, что даже не очень большая сумма достаточна для получения пассивного дохода, покрывающего платежи по аренде. Удобства вполне очевидны: можно практически в любое время сменить район проживания, а часть зарплаты инвестировать в другие активы. К тому же при необходимости купить квартиру можно в любой момент.

Напишите в комментариях о том, как вы решили жилищный вопрос. Я описал далеко не все варианты.

Всем профита!

(13 оценок, среднее: 3,77 из 5)

(13 оценок, среднее: 3,77 из 5) Итоги моих инвестиций в 2021 году

Итоги моих инвестиций в 2021 году

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Здравствуйте Антон!

А если при варианте 2, человек будет заниматься инвестированием и годовая доходность будет хотя бы 15%, то через 8-10 лет (при указанных условиях) вполне себе можно будет купить квартиру или же воспользоваться вариантом 3. Тогда аренда и накопление (а точнее инвестирование) будет интереснее, нежели ипотека.

Вы как считаете?Может я чего-то не учел...

Инвестирование может значительно ускорить процесс. Тут уже нужно брать калькулятор сложных процентов.

1)Сравнения желательно делать при равных начальных условиях:

если ипотека — то имеется 300т. руб, а если накопление — то нет 300т.р. ?

а ведь если бы были 300т , то копить 1,2 млн 10 лет, а не 1,5 за 12лет

2)не учтены доп. расходы:

налог на недвижимость, квартплата, ремонт, страховка жизни при ипотеке и т.п.

3)" 10 лет – большой срок, за который могут взлететь цены на недвижимость, а ставка ЦБ РФ, напротив, снизиться. "

а может цена на кв упадут, а ставка повыситься ? 🙂

Резюме: если в будущем будут соблюдаться те же условия, что и сейчас(цена на квартиры, цена аренда,% ставка), то аренда выгоднее ипотеки.

Если же условия поменяются, то не ясно, что выгоднее.

1. В первом случае я рассматриваю также вариант без накоплений.

2. Налог копеечный. Квартплату, ремонт (зависит от ситуации) платить в любом случае.

3. Все возможно, в рамках одной статьи необъятное не объять)

Еще зависит от региона.

Чем дешевле квартиры в регионе, тем, как правило, выгоднее ипотека.

т.к. отношение аренда/цена квартиры там больше.

Например, в Москве 1-комн. квартира на окраине площадью 30м2 будет стоить от 4млн (а в Питере в примере стоила 1,5млн), что в 3 раза больше. при этом аренда будет 25т.рубл (что в 1,5раза больше).

«Пожалуй, единственный её минус – большой риск. Остаться без работы, проживая в съёмной квартире, всё же не так опасно, как в ипотечной.» — Какие можете предложить варианты снизить этот большой риск ? Для молодого специалиста возможно еще не так будет страшно остаться без работы, можно будет оперативно найти новую. Могут возникнуть и другие форс-мажоры, такие как несчастные случаи, болезнь, помощь близким и родным. При таких случаях последствия могут быть такими как потеря квартиры за неуплату и потеря первоначального взноса (который мог бы помочь при возникновении форс-мажора). Так вывод из статьи какой заключить можно? Стоит ли всё таки связываться ипотекой или нет (несмотря на математические выигрыши) ? В России риски еще могут быть завышены и политическими, экономическими факторами — за 10 лет может и страны не существовать, смена законов, денег и т.д. Как показывает история — нечто уже было.

Антон большое спасибо за статью, она как нельзя к стати, ведь я как раз нахожусь в подобной ситуации и теперь мне есть над чем подумать!!! Также хочу Вас поблагодарить за Ваши труды и опыт которым Вы делитесь с нами!!! В скором времени пройду Ваш курс!!! Антон подскажите где я могу познакомиться с партнерской программой по привлечению учеников на ваш курс?

Спасибо.

Описание партнерской программы партнерской .

В статье не учитывается инфляция, при использовании депозита.

Инфляция происходит не только с депозитами, но и со стоимостью недвижимости. Поэтому ее в расчет можно не брать.

Что-то статья половинчатая что ли... варианты могут быть разные очень в всё индивидуально...

У меня есть знакомые которые очень выгодно взяли квартиры в ипотеку, а есть те кто ждал-ждал и пролетел и вынужден был брать уже по взлетевшим ценам и в других локациях.

C другой стороны есть и люди кто снимает жильё 3 комнатную с женой и ребенком, покупать не хочет. По разному всё

Получаю преподавателем 25т.р., и ипотеку просто не дают. Приходится снимать студию за 15т.р +КУ. При этом у меня два красных диплома из МГУ (бакалавр и магистр) + звание кандидата наук по физ-мат наукам. Всегда следовал высоким идеалам и считал что в преподавании в институте и занятиях наукой есть важный смысл и польза для человечества. Через несколько лет могу получить доктора наук. Но сейчас понимаю, что такая жизнь не дело (приходится подрабатывать репетиторством, что очень изматывает), поэтому собираюсь свалить из преподавания и науки (хотя очень нравится) в IT (усиленно изучаю C++, очень скучная фигня кстати) или куда угодно где есть шанс накопить на квартиру и нормально жить, а может и из России свалю (английский у меня прекрасный).

А кто сказал, что надо обязательно снимать однушку, пока копишь деньги? Можно и комнату найти недорого, и даже не в одиночку, а с другом снимать ее, тогда плата будет значительно меньше 14-15 тысяч. Во-вторых, с годами зарплата будет расти, в третьих, при желании можно и больше 5-10 тысяч откладывать с зп 43.5, и наконец не просто хранить деньги на депозите, а инвестировать часть в... А вот во что именно, ещё вопрос... Везде риски серьезные, разве что ОФЗ более-менее являются надёжными, но доходность по ним всего 7-8 процентов сейчас тоже.

Если срок накопления достаточно длительный и зарплата «белая», то имеет смысл инвестировать через ИИС, например покупать ОФЗ + получать 13% налоговый вычет. Получается относительно безрисковый вариант с более высокой годовой доходностью.

Возможно в статье лучше было рассматривать вместо депозитов именно этот вариант, все же большинство читателей знают, что такое ИИС.

Взял ипотеку 50 000 евро на 12 лет, без дополнительных взгосов отдам 63000