Твердая валюта: какую выберем для защиты портфеля?

Одна из ключевых тем, волнующих россиян, – стабильность рубля. Любые изменения курса активно обсуждаются в СМИ и на инвесторских форумах. Множество экспертов дают разнообразные советы по сохранению и диверсификации капитала. Самая простая и распространенная рекомендация – держать деньги в твердой валюте и номинированных в ней инструментах.

Что такое твердая валюта

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

ПодписатьсяТвердая валюта позиционируется как актив, который дает возможность минимизировать потери в периоды сильной волатильности рынка. Это денежная единица, для которой характерно:

- минимальное снижение покупательной способности из-за девальвации;

- отсутствие резких провалов курса относительно других валют.

Твердую валюту легко конвертировать, она может выступать платежным средством не только при расчетах внутри страны, но и за рубежом. В качестве самых распространенных примеров можно назвать денежные единицы:

- доллар США;

- евро;

- швейцарский франк;

- английский фунт;

- японская иена.

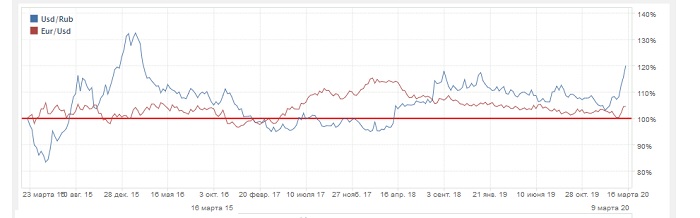

На графике видно, что за последние 5 лет евро не допускал таких резких падений относительно доллара, как рубль.

Для того чтобы валюту можно было отнести к числу твердых, ее эмитент должен иметь развитую, устойчивую и диверсифицированную экономику. Деньги стран, живущих за счет одного доминирующего источника, например, экспорта сырья, не могут иметь достаточную стойкость к волатильности. Кроме того, центробанк – эмитент твёрдой валюты – должен проводить последовательную кредитно-денежную политику.

Место рубля в мировой валютной системе

Рубль по стабильности курса к доллару еще в январе 2020 г. занимал лидирующее место в списке валют развивающихся стран. Однако события второй половины февраля – начала марта привели к его очередному обвалу. В результате в общем рейтинге всех валют мира относительно доллара он оказался на 71 месте.

Правительство РФ многократно декларировало разрыв прямой связи курса рубля с нефтяными котировками, благодаря введению бюджетного правила. Однако на графиках мы видим, что такая зависимость по-прежнему существует. Поэтому все прогнозы относительно стабильности нашей национальной валюты основаны, в первую очередь, на ситуации на рынке энергоносителей. Ожидать устойчивых позиций по отношению к доллару США и евро на фоне снижения спроса на нефть в обозримой перспективе не имеет смысла.

Резкое падение курса рубля, наблюдавшееся после развала ОПЕК+ и значительного удешевления нефти, не является уникальным. В 2014 г. спусковым крючком кризиса также послужила ситуация на рынке углеводородов. Тогда в моменте стоимость доллара в обменниках достигала 90 руб., евро – 100 руб. Аналогично вёл себя рубль и во время финансового кризиса 2008 года.

Неправомерно утверждать, что наш «деревянный» всегда только дешевеет. Например, после достижения исторического минимума в декабре 2014 г. курс валюты стабилизировался. К маю 2015 г. рубль вырос почти на треть. Те, кто купил доллары и евро на максимумах, понесли убытки при последующей продаже. С высокой вероятностью за валютным кризисом марта 2020 г. также наступит постепенная нормализация ситуации и восстановление курса рубля. Однако ожидать этого можно только после снижения волатильности и устойчивого роста цен на нефть.

В глобальном масштабе наша национальная валюта плавно, но неуклонно сдает позиции. Например, в 2013 г. на ее долю в системе международных расчетов приходилось 0,62%. К 2018 г. этот показатель упал до 0,26%. Это переместило рубль на 18 позицию в списке самых популярных платежных инструментов. Безоговорочное лидерство в этом перечне принадлежит доллару и евро. Их доля 42,63% и 36,74% соответственно.

Такие результаты мы видим несмотря на постоянные попытки России увеличить долю расчетов в рублях (дедолларизация). По итогам 2019 г. в платежах по внешнеторговым договорам нашей страны она составила около 20%.

Твердая валюта как средство диверсификации

В праздничные выходные марта 2020 года российские СМИ снова, как и в декабре 2014 г., сообщили о том, что возле валютных обменников собрались очереди. Некоторые граждане повторили прежнюю ошибку и задумались о защите своих накоплений только после падения курса рубля.

Ряд экспертов рекомендует хранить подушку безопасности в той валюте, в которой человек планирует ее тратить. Но опыт подсказывает, что сбережения целесообразно разделить минимум на три валюты. Низкие процентные ставки по вкладам в долларах и евро уменьшили привлекательность этих инструментов. Однако тем, кто не имеет брокерского счета или параллельно заботится о денежной подушке безопасности, пренебрегать банковскими депозитами не стоит.

Валютная диверсификация – основа построения надежного портфеля. Пройденные Россией валютные кризисы учат инвесторов не сосредотачиваться на рынке своей страны. Добавление позиций в твердой валюте – действенный способ минимизации риска и получения дополнительной доходности.

Инвесторы, которые по каким-то причинам не готовы выходить на Санкт-Петербургскую биржу или вкладывать деньги непосредственно в акции зарубежных компаний, могут использовать любую комбинацию следующих инструментов:

- Корпоративные еврооблигации надёжных эмитентов;

- Еврооблигации Минфина, номинированные в иностранной валюте;

- Паи ETF и БПИФ, отслеживающих S&P 500, индекс наиболее ликвидных еврооблигаций и т. д.;

- Приобретение лотов долларов, евро и других твердых денежных единиц на валютной секции Мосбиржи.

Последний вариант, хоть и даёт экономию на спредах, с точки зрения инвестиций, на мой взгляд, наименее предпочтительный. В периоды стабильного курса рубля или его укрепления такая инвестиция не будет приносить прибыли. А попытки поймать «дно» котировок для покупки и «хай» для продажи могут оказаться убыточными. К финансовым потерям способно привести и желание закупить валюты после резкого скачка. Те, кто вложился в доллары и евро на пике их стоимости в 2014 или начале 2016 года, до сих пор в минусе.

Паи БПИФ и ETF в плане доходности более привлекательны. Их стоимость растет не только при падении рубля, но и за счет их базовых активов и реинвестирования дивидендных и купонных выплат от эмитентов. Кроме того, в этих инструментах применяется механизм валютного хеджирования. Ниже приведено сравнение динамики курса доллара и котировок БПИФ SBCB от Сбербанка, повторяющего индекс наиболее ликвидных еврооблигаций Мосбиржи.

Выбирая фонды акций, инвестор должен помнить, что резкие колебания цен на нефть негативно отражаются не только на рубле, но и на мировом фондовом рынке. Это касается и стран с твёрдой валютой, экономика которых не связана с доходами от энергоносителей. Например, 9 марта 2020 г., когда «черное золото» подешевело на треть, S&P 500 потерял 7,5%. Лидерами падения стали нефтедобывающие компании. Вместе с тем валюта этих стран не проседает, а становится защитным прибежищем для инвесторов.

Я полагаю, что еврооблигации или ETF на евробонды (речь о коротких бондах) – один из самых стабильных инвестиционных инструментов, способных минимизировать просадку портфеля во время кризиса. Поддержать суммарные показатели могут и бумаги, косвенно связанные с долларом. Например, торги 10 марта 2020 года продемонстрировали, что в случае резкого падения курса рубля лучше рынка ведут себя котировки привилегированных акций Сургутнефтегаза. Они выросли за день на 11,4%. Это превосходит результаты золотодобывающих компаний и других традиционно защитных активов. Причина в том, что компания имеет огромные запасы валютного кэша, превосходящего капитализацию эмитента.

Опытные инвесторы часто используют инструменты хеджирования, доступные на срочном рынке: фьючерсы на валютные пары с участием доллара и другие связанные с твёрдой валютой инструменты. Однако я не рекомендую добавлять их к своим позициям без должной подготовки.

Выводы

Твёрдая валюта – это важный ориентир и инструмент стратегии инвестора. До тех пор, пока основным источником дохода российского бюджета служит экспорт нефти и иного сырья, не стоит полагаться на стабильность курса рубля. Готовиться к падению его котировок необходимо заранее. Лучший способ – вложить часть капитала в инструменты инвестирования, номинированные в валюте. Вместе с тем следует избегать перекосов в портфеле, учитывая возможность восстановления рубля.

Расскажите в комментариях, какие активы в твёрдых валютах есть в вашем портфеле?

Всем профита!

(6 оценок, среднее: 4,50 из 5)

(6 оценок, среднее: 4,50 из 5) Итоги моих инвестиций в 2021 году

Итоги моих инвестиций в 2021 году

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.