Что нужно знать о цене на нефть в России

Среди факторов, от которых зависит доходность портфеля частных инвесторов в России, заметное место занимает цена на нефть. Её динамика находится в центре внимания биржевых аналитиков, трейдеров и финансовых изданий. Актуальная стоимость нефти стоит на главной странице популярных финансовых сайтов, рядом с курсами основных валютных пар и котировками голубых фишек. Недаром за нефтью закрепилось звание черного золота, ведь это не просто биржевой товар, а один из важнейших рыночных мультипликаторов.

Несмотря на то что мир вступает в информационную эпоху, «старушка» нефть по-прежнему сильно влияет на глобальные процессы. В статье я расскажу о том, что нужно знать частному инвестору о цене на нефть и какие факторы учитывать при её анализе. Также я познакомлю вас с возможностями самостоятельного инвестирования в нефть.

Финансовые инструменты, связанные с нефтью

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

ПодписатьсяПрогресс в сфере торговли нефтью породил разнообразные инвестиционные инструменты, наиболее известными из которых являются:

- Фьючерсные контракты;

- Акции и облигации нефтяных компаний;

- Сырьевые опционы;

- Привязанные к нефти ETF (например, US Brent Oil).

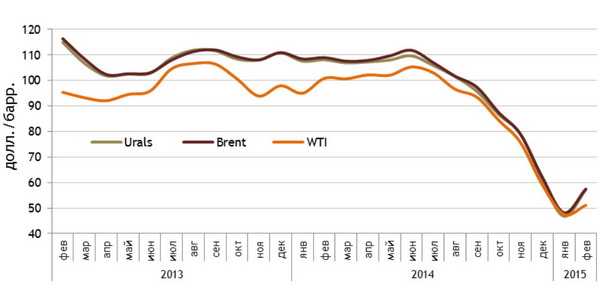

Дадим необходимые пояснения по самому распространенному из представленных инструментов — нефтяному фьючерсу. Торгуемые объемы сырой нефти обычно котируются не по спотовой цене, а в виде фьючерса на поставки через определенное количество месяцев. За эталонный сорт нефти берется североморская марка Brent, обладающая наибольшей ликвидностью, наряду с американской WTI (West Texas Intermediate). С 29.11.2016 торги фьючерсами на российскую нефть Urals были запущены на Санкт-Петербургской международной товарно-сырьевой бирже (СПбМТСБ). На данный момент дневные объёмы не превышают 6-7 тыс. т, поэтому Brent по-прежнему играет роль ориентира. Цена нефти традиционно измеряется в баррелях (англ. Barrel, бочка) объёмом 159 литров. Один контракт оценивает стоимость 100 баррелей. В России добычу принято измерять тоннами, но расчеты с покупателем все равно проводятся в баррелях. Из графика ниже (график устаревший, тем не менее, свою задачу выполняет) видно насколько сильная корреляция в цене между марками нефти.

Дата сделки является отсроченной, а накануне экспирации (даты исполнения обязательств по контракту) фьючерс перепродается, и трейдер зарабатывает либо теряет на разнице в цене в разные даты. Именно этот инструмент делает нефть инвестиционным товаром, позволяя спекулировать на ней с использованием кредитного плеча. Торговля идет в электронном виде круглосуточно и трейдеру не нужно думать о том, как хранить и транспортировать физический товар, он имеет дело только со своим терминалом. Преимущество хеджирования контракта заключается в том, что цена фиксируется в момент приобретения и уже не зависит от корпоративных (проблемы нефтяных компаний) и страновых рисков (дефолт, понижение рейтинга страны и т.п.).

Таким образом, экономические субъекты, связанные с нефтяным бизнесом, страхуются от обвала цен. Спекулянты же просто зарабатывают на том, что приобретают фьючерсы на просадке цены, затем продают их в момент роста. Биржевой рынок нефти очень ликвиден: дневной объем контрактов в 46 раз превышает объемы торговли золотом. Как любой биржевой товар, цены на нефть анализируется как по фундаментальным сигналам, так и по техническим индикаторам вроде уровней поддержки сопротивления, свечных моделей, границ коридоров и скользящих средних.

Из чего складывается цена на нефть

Цена нефти – в первую очередь результат баланса спроса и предложения. Именно этот баланс является постоянным предметом международных переговоров. Кстати, России сейчас уже не так интересна пролонгация соглашения с ОПЕК (картель основных нефтедобывающих стран) об ограничении добычи, как минимум по двум причинам:

- Относительно дорогой рубль, что снижает рублевый эквивалент экспортной выручки;

- Бюджету нужны поступления для его наполнения и балансировки, а для этого нужно качать больше нефти.

Есть ли риск обвального падения стоимости нефти в обозримом будущем? Основанием для позитива по цене служит тот факт, что сейчас, при цене нефти ниже 55$ ни одна крупная нефтяная компания не делает больших инвестиций в разведку и добычу. Успокаивающе для «нефтяных оптимистов» звучит и статистика, согласно которой совокупный мировой спрос на электромобили не превышает 3.5%. Точкой невозврата, после которой спрос на бензин окончательно и бесповоротно пойдет вниз, аналитики Bank of America Merrill Lynch называют цифру 16%. Нельзя назвать критичными для традиционного топлива и масштабы альтернативной, т.н. зеленой энергетики. Её доля колеблется от 1% в России до 29% в Дании. На фоне растущего общего спроса на энергоносители в мире, её развитие пока не способно повлиять на стоимость барреля.

Отдельно стоит рассмотреть относительно новый фактор: добыча сланцевой нефти. На данный момент в промышленных масштабах её научились добывать только в США и Канаде. Но активно идут разработки сланцевых полей в Китае, Польше и ряде других стран, где отсутствуют большие традиционные месторождения. Сланцевая нефть сегодня путает все привычные расчеты и прогнозы. Порог рентабельности её добычи традиционно находился где-то в районе 60$ за баррель Brent, но он постоянно снижается, следуя за научно-техническим прогрессом. Сейчас увеличение количества действующих буровых вышек начинается уже при цене 55$.

Нефти на планете добывается достаточно для удовлетворения спроса, и даже с избытком. Однако не всегда цена зависит от объема запасов. Нефть – не рядовой товар, а биржевой и валютный мультипликатор. Конечно, еженедельная статистика Минэнерго США о запасах топлива толкает биржевую цену вниз или вверх. Рост геополитической напряженности вокруг Ирана или Ливии автоматически сказывается на котировках: они растут из-за вероятности сокращения добычи. Однако не все так однозначно. Опасность военного конфликта может возникать и на Корейском полуострове, а там нефти нет. Вряд ли имеет отношение к нефти и риск замедления темпов роста китайской экономики. Тем не менее «бегство» институциональных инвесторов в защитные активы (а это в первую очередь доллар США) могут понизить стоимость нефти, номинированной в долларах. Поскольку котировки нефти номинируются в долларах, рост «зеленого» сопровождается снижением цены на нефть. Этому способствуют любые значимые события в американской экономике (резонансные заявления Трампа, изменение ставки ФРС, начало автомобильного сезона).

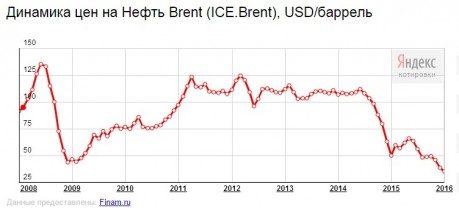

Как показывают графики, котировки нефти чрезвычайно волатильны. Мало биржевой инструментов способных вырасти или упасть в цене в несколько раз за три года. Это связано как с финансовыми «пузырями» накануне глобальных кризисов, так и с неэластичностью спроса на этот специфический товар. Недостаток пшеницы можно компенсировать другими зерновыми культурами, а вот неурожай кофе может стать триггером к росту цены на 50-70%. То же происходит и с нефтью.

Зачем это знать частному инвестору

Сейчас не предвидится обвал или взрывной рост цены, который нес бы с собой портфельные или валютные риски. Аналитики не видят никаких фундаментальных причин, чтобы нефть стоила дешевле 20$. Не прогнозируется и ситуация 2008 года, когда цена барреля взлетела до 115$, затем рухнула до 36$. С тех пор мировая финансовая система выработала целый ряд защитных механизмов, не позволяющих банкам и хедж фондам увлекаться авантюрными инвестиционными проектами. Однако тот инвестор, кто внимательно и на постоянной основе мониторит рынок энергоносителей, в большей степени защищен от неожиданных коллапсов. Итак, давайте перечислим основные факторы, прямо или косвенно влияющие на стоимость нефти, и которые стоит учитывать при анализе ситуации:

- Курс американского доллара и любые решения, способные на него повлиять;

- Рост/уменьшение запасов топливных хранилищ, прежде всего в США, где налажена подобная статистика;

- Вероятность соглашения о снижении или даже заморозке добычи на текущих уровнях со стороны ОПЕК;

- Геополитическая ситуация в нефтедобывающих регионах планеты;

- Природные бедствия и техногенные катастрофы, ведущие к снижению или приостановке добычи;

- Темпы роста крупнейших экономик мира, потребляющих энергоресурсы;

- Новые достижения в технологиях геологоразведки, добычи и транспортировки нефти;

- Необычное усиление/снижение активности спекулянтов, о которой можно узнать из биржевых новостей.

Может ли рядовой инвестор торговать нефтью

На Московской бирже (товарная секция срочного рынка) торгуется фьючерс Brent Oil RTS Futures. Частному инвестору, желающему заработать на нефтяных фьючерсах, необходимо сделать следующие шаги:

- Выбрать брокера, имеющего прямой выход на Московскую биржу;

- Пройти обучение торговле фьючерсными контрактами в академии МБ или у своего брокера;

- Пополнить лицевой счет;

- Подключиться к терминалу и начать торговать.

Цена за исполнение поручения у разных брокеров составляет от 24 коп. (БКС) до 45 коп. (Финам, Открытие Брокер). Подробнее о торговле нефтяными контрактами на МБ можно посмотреть здесь. Пример расчета цен на фьючерсные контракты, публикуемого на сайте МБ, приведен ниже.

Конечно, как в случае с любым инвестиционным инструментом, следует помнить о рисках. Торговля нефтью, благодаря волатильности, может принести хорошую прибыль. Но поскольку торговля, в отличие от рынка Forex, идет сравнительно крупными лотами, каждое решение должно сопровождаться тщательным анализом рыночной ситуации.

Если капитал инвестора небольшой и требуется кредитное плечо, то можно торговать фьючерсами на нефть у форекс-брокеров. Например, у компаний Амаркетс и Альпари (я торгую у них) доступны нефтяные фьючерсы UKOIL.

P.S.

Надеюсь, данная статья помогла ленивым инвесторам убедиться в том, что отслеживать котировки нефти важно, даже если вы инвестируете на рынке Forex. Хотя бы потому что с нефтью коррелирует доллар, самая ликвидная валюта на рынке и участник 90% валютных пар. Я уже не говорю о рубле, который завязан с нефтью напрямую. Снижение цены на нефть приводит к обесцениванию всех наших рублевых активов.

Для разминки наших аналитических способностей, предлагаю провести небольшой опрос. Прошу участвовать всем читателям.

Загрузка ...

Всем профита!

Итоги моих инвестиций в 2021 году

Итоги моих инвестиций в 2021 году

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.