Инвестирование в ценные бумаги

Автор статьи Князев П.Е.

Капитал может существовать в различных формах. Это могут быть деньги, оборудование, недвижимость и много другое. Сегодня я хочу рассказать о такой форме капитала, как ценные бумаги. Появление ценных бумаг было связано с необходимостью привлечения кредитных средств для расширения производства и бизнеса. Инвестиции в ценные бумаги являются отличным инструментом для диверсификации инвестиционного портфеля. Эта статья, скорее всего, станет первой в серии постов об инвестиционных инструментах фондового рынка, поэтому ее можно назвать вводной. Перечислю основные моменты статьи:

- Ценные бумаги – что это такое?;

- Ценные бумаги и их виды;

- Производные ценные бумаги;

- Несколько слов про инвестиции в акции;

- Заключение.

Ценные бумаги – что это такое?

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

ПодписатьсяЦенная бумага – это документ, удостоверяющий наличие определенных имущественных прав владельца или подтверждающий факт займа между инвестором и эмитентом (компанией) и дающий возможность получить определенный доход. Ценные бумаги обладают номинальной стоимостью, которая обозначена на бумаге, и рыночной стоимостью, формирующейся под влиянием спроса и предложения. Рынок ценных бумаг зачастую называют фондовым рынком, а место проведения сделок по ценным бумагам — фондовой биржей. Однако далеко не все ценные бумаги торгуются на бирже. Перечислю основные виды ценных бумаг.

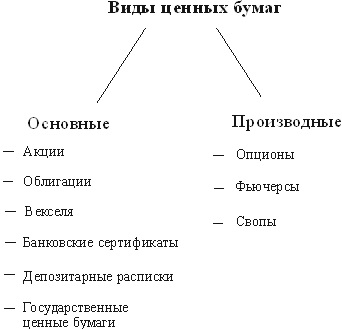

Основные виды ценных бумаг

Теперь попробуем разобраться с основными видами ценных бумаг.

- Акция — ценная бумага, которая свидетельствует о внесении взноса в капитал акционерного общества и дает право на получение дивидендного дохода и даже на право управления компанией, если инвестор — собственник контрольного пакета акций.

Акции, в свою очередь, бывают обыкновенными и привилегированными. Акционер, обладающий обыкновенными акциями, может голосовать на общем собрании акционеров, что формально позволяет участвовать в выборах членов правления и выборе дальнейшего пути развития компании. Одна акция принимается за один голос. Дивиденды по обыкновенным акциям могут быть и не выплачены, т.к. распределение дивидендов по ним осуществляется после отчисления дивидендов по привилегированным акциям.

Привилегированные акции не дают права управления обществом, зато именно по ним сначала осуществляется выплата дивидендов. Покупка и перепродажа акций на бирже для эмитента (компании) выгодна, т.к. исключает возможность изъятия капитала из оборота и не нарушает процесс производства.

- Облигации — это долговые ценные бумаги. Держатель облигации имеет право на получение номинала ценной бумаги плюс фиксированного процента в заявленный срок. Облигации бывают корпоративные и государственные.

Государственные облигации характеризуются высокой надежностью, но доходность их относительно низкая. Корпоративные облигации имеют высокую степень риска, зато и более высокую доходность. В одной из следующих статей постараюсь подробно разобрать тему инвестирования в облигации.

- Векселя — это письменные обязательства должника уплатить определенную сумму в установленный срок. Векселя бывают дисконтные (покупаются по меньшей цене, чем номинал, но продаются по номиналу) и процентные (сверх номинала начисляются проценты). Отличие векселя от облигации: во-первых, эти бумаги не котируются на фондовой бирже. Во-вторых, облигации выпускаются в бездокументарной форме, а вексель должен быть оформлен на бумаге.

Информацию по долговому рынку России и по векселям в частности можно найти в системе РВС (bills.ru). Однако, чтобы посмотреть актуальные цены по инструментам (в режиме онлайн), придется подключить терминал, который, к сожалению, платный.

- Банковский сертификат — эта ценная бумага, являющаяся подтверждением владения определенным количеством средств в банке. В основном, доходность банковского сертификата сравнима с доходностью банковского вклада.

- Депозитарная расписка — именная ценная бумага, которая свидетельствует о нахождении в собственности определенного количества ценных бумаг иностранного эмитента. Выпускается без номинальной стоимости.

- Государственные ценные бумаги — ценные бумаги, выпускающиеся государством. Это облигации, приватизационные чеки (ваучеры), казначейские обязательства, золотые сертификаты. В основном, выплаты по ним осуществляются точно в срок и отличаются высокой надежностью.

- Приватизационные чеки (ваучеры) предназначались в начале 90-х годов для передачи государственных активов в частные руки в процессе приватизации. Приватизационные чеки (ваучеры) представляют сейчас только коллекционную или историческую ценность.

- Золотые сертификаты выпускались в 1993—1994 годах для компенсации расходов бюджета. Золотые сертификаты предоставляли владельцу получить право на погашение сертификата рублями, исходя из цен на золото на Лондонском рынке, или золотыми слитками на руки.

Виды производных ценных бумаг

Производные ценные бумаги – это документарные или бездокументарные контракты, возникающие в результате изменения цены базисного актива, на основе которого построен контракт. Если акции и облигации торгуются на фондовом рынке, то производные ценные бумаги торгуются на срочном рынке. Еще одно отличие: у производных ценных бумаг есть определенный срок действия.

Виды производных ценных бумаг:

- Опцион — контракт, предоставляющий возможность купить строго оговоренное количество актива на определенную дату в будущем. Покупая опцион, покупатель платит продавцу цену опциона (называется премия), т.е. цена опциона отличается от цены базового актива, на основе которого был создан контракт. По срокам опционы делятся на:

- Американский опцион — исполняется в любое время до окончания срока договора;

- Европейский опцион — исполняется точно в срок, прописанный в контракте.

Еще различают колл-опцион (на покупку) и пут-опцион (на продажу).

Пример. Инвестор покупает пут-опцион за 100р (премия). Базовый актив на дату покупки составляет 500р. На момент закрытия опциона цена на актив получилась 300р. Финансовый результат такой сделки будет составлять: 500 – 300 – 100 = 100. Т.е. инвестор получил 100р чистой прибыли.

- Фьючерсный контракт — это обязательство купить базовый актив в будущем определенного объёма на точную дату по заранее оговоренной цене. В отличие от опциона, у покупателя и продавца нет права отказаться от исполнения контракта.

Пример. Нам нужна 1 тонна зерна в октябре, и мы не знаем, будет ли рост цены на зерно или нет. Чтобы застраховаться от этого, мы заключаем в июле фьючерсный контракт на зерно по ценам июля. Тем самым мы при любой рыночной ситуации в октябре купим зерно по ценам июля.

- Своп – соглашение между двумя сторонами о проведении обмена базовыми активами или платежами по этим активам в будущем по заранее оговоренным условиям. Выигрывает та сторона, которая лучше спрогнозировала динамику ставок. Свопы дают возможность инвесторам снизить валютные и процентные риски, расходы по управлению портфелем из ценных бумаг.

Свопы – это внебиржевые контракты, которые не регламентируются государством и осуществляются через специальных посредников – банки (именуются еще своповыми банками) и дилеров.

Инвестиции в акции

Чтобы грамотно инвестировать в акции, нужно обладать знаниями фундаментального и технического анализа. Акции — инструмент очень нестабильный, подверженный большим ценовым колебаниям. Достаточно посмотреть на график наиболее ликвидных акций. Например, акции М.Видео серьезно просели в 2008 году и в конце 2014.

Акции ГАЗПРОМа сильно упали во время кризиса 2008, так и не восстановив прежних позиций. Кстати, на этом блоге уже была статья о том, как торговать акциями Газпрома.

Как мы видим, просто так взять и купить акции и оставить их в надежде на получение пассивного дохода не получится. Да, некоторые компании выплачивают дивиденды, но процент этот можно не почувствовать из-за инфляции или из-за падения цены акции. Это связано с развивающейся экономикой нашей страны. Трейдерам гораздо выгоднее играть на курсе акций, чем держать их несколько лет. Хотя некоторые компании в последнее время выплачивают дивиденды с процентной ставкой более 10%.

В развитых странах дела обстоят несколько иначе. Дивиденды выплачиваются в районе 3-5%, и это очень хороший показатель в условиях более низких кредитных ставок и умеренных рисков. К тому же для инвесторов в США и ряда других стран существуют специальные выплаты и программы buyback.

В акции имеет смысл инвестировать в расчете на долгосрочную перспективу, как это делал знаменитый инвестор Уоррен Баффет. В основе его стратегии лежит фундаментальный анализ. Бумаги для своего портфеля он выбирал особенно тщательно, основываясь на показателях финансовой отчетности. Суть такого инвестирования заключается в том, чтобы постепенно наращивать объемы своего портфеля, следя за финансовыми показателями компаний, в кризисные моменты не продавать акции, а наоборот покупать подешевевшие активы.

Если не случится глобальных войн или других катаклизмов и экономика страны будет развиваться, то портфель будет расти за счет роста стоимости акций и дивидендной доходности. Горизонт инвестиций при такой стратегии — более 10 лет.

Заключение

В заключение хочу отметить, что для успешного инвестирования в ценные бумаги нужно обладать довольно большим объемом знаний и опыта. Если такого опыта нет, то можно воспользоваться услугами доверительного управления или вложиться в структурный продукт (о которых я уже писал). Но процентов, соизмеримых с прибылью, получаемой от инвестирования в ПАММ счета, вряд ли стоить ждать. Возможно, у кого-то из читателей есть опыт инвестирования в ценные бумаги. Отпишитесь в комментариях, с какими именно инструментами работали и сколько получилось заработать.

В завершение статьи предлагаю посмотреть небольшое видео про инвестиции в ценные бумаги от Роберта Кийосаки.

Всем профита!

(5 оценок, среднее: 4,00 из 5)

(5 оценок, среднее: 4,00 из 5) Итоги моих инвестиций в 2021 году

Итоги моих инвестиций в 2021 году

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

На нашем рынке пока только спекуляции а не инвестирование !

Добрый вечер. Интерессная статья. Спасибо. Хочу спроссить, не в тему как говорится, но для меня очень актуально, в связи с сегодняшней ситуациеи. Я хотел спросить на счет экстренного вывода. Знаю, вы писали на эту тему. Там идет как пример: Просадка >5% в конце недели. А как было сегодня у Patrika -7 во вторник (на момент у него уже +1,07%, просто красава). Как рекомендуете оценивать такие ситуации?. Ну а Hozyin... . За ранее Спасибо.

Такие ситуации оценивайте как удачу, такие откаты не так уж часто удается поймать управляющим. Подробнее о досрочном выводе читайте здесь.

Советую всем почитать 2 книги: «Реальные деньги. Правильные инвестиции в неправильном мире» Джеймса Крамера и в противоположность ей «Долгосрочные инвестиции в акции. Стратегии с высоким доходом и надежностью» Джереми Сигела. Одна книга про спекуляции, вторая про долгосрочные инвестиции. В них речь идет про американский фондовый рынок, но противоположность подходов и вообще плюсы от инвестирования в акции там описаны очень грамотно, подходит и нашему рынку. Советую всем прочитать в ближайшее время, скоро рухнет российский фондовый рынок, будет самое время для входа. Всем удачи.

А не поделитесь электронной копией?

К сожалению, нет, так как читаю книги на бумажных носителях.

Давно хотел спросить про «nik» — инвестиции как вид мазахизма- шутка без обид...

Ну, я должен был спросить прежде, чем покупать 🙂

Здравствуйте!

Поделитесь пожалуйста информацией касательно обвала российского фондового рынка — жду его уже около квартала а ммвб все растет. Плюс есть вероятность переоценки рублевой стоимости акций (в сторону увеличения) при сильной просадке нашей нацвалюты относительно доллара и евро.

Что-то мне подсказывает, что когда американская экономика пойдет на спад, то вслед за ней и наша фонда обвалится. Посмотрите на график S/P 500 за 20 лет и поймете о чем я.

Давайте развивать тему!

Есть сомнения в правильности расчета доходности опциона в статье. Прибыль инвестора 0, а не 100. Т.к. не понятно откуда взялась цифра 500

Это общий принцип понятия рынка опционов,тут рассказали 1% всего опционного рынка,Опционный и Биржевой рынок это два параллельных рынка в котором один из них опирается на данные с биржи ,другой на время .Для определения премии опциона используют модель БлэкаШоулза,Формула Блэка-Шоулза для опционов колл на акции без дивидендов, опираються на цены опциона колл от пяти факторов:

чем выше цена базового актива, тем выше стоимость опциона;

чем выше цена исполнения, тем ниже цена опциона;

чем больше времени до даты окончания, тем выше цена опциона;

чем выше ставка без риска, тем выше цена опциона;

чем больше риск (волятильнисть) базового актива, тем выше цена опциону.Я не буду расписывать формулы для подсчета нужен специальный калькулятор,обычны не подойдет.Удвчи

Евгений прав, в конкретно этом примере ошибка (или не вся информация для расчетов). Автор статьи, выполняя подсчет результат инвестиции, видимо имел виду, что страйк по купленному пут-опциону 500.

Из контекста, указанная цена базового актива на дату покупки 400, и видимо, т.к. нет уточнения, то пут покупался «около денег» и страйк должен быть именно 400.

В общем какая то ерунда написана, которая еще больше может запутать начинающего читателя. Исправьте или уберите вообще такие расчеты.

Спасибо, для простоты цена исполнения и сам актив будут 500. В реальности опционы рассчитываются по более сложным формулам, я привел общую тенденцию в расчетах.

что вы думаете про компанию Aiwave Invest, предлагают ДУ на рынках NYSE и NASDAQ ?aiwaveinvest.com

Уже писал, что пока риски не соответствуют доходности проекта.

а вы когда в ДУ выкладываетесь на что опираетесь?(оферта- правильно!у оферты,компании должен быть регулятор

, который контролирует оферту в том правовом поле под какое по подает данный раздел,с форексом все проще,там нет обязательств управляющих(трейдеров),там обмен и правила соблюдаются участниками совершающие обмен),только их приравняли к трейдерам, но там своя выгода и минимальные риски существуют.просто счета страхуется без плечей,если вы обратите внимание на фх- тренд.то там появились страхование вкладов,вы что думаете страховка с плечем 1 к 100 на счете ?? да не одна страх компания не пойдет на это! из этого следует что при выводе счет с фх-тренд на депозитарный счет в банке он фильтруется страховым агентом )...На бирже это доход или спекуляция-поиск выгоды,ну вы меня поняли там защита прав управляющих (обязательства трейдеров и по природе не может быть ду ,так как для ДУ нужно страховать счета клиентов -это правило прописанно во всех биржах мира ) нельзя же верить картинкам ,есть правовое поле государств разных стран ,из этого следует что на американских биржах доверительного управления частным,публичным способом и быть не может,тут только траст-фонд со страховыми челами и т .д и т.п.! долго писать это все ...А если сомневаетесь в компетентности компании то закажите Аудит ,я кстате не нашол такого раздела на этом сайте! но общие принципы могу озвучить и написать вам статью ближе к февралю,а вообще рекомендую вкладываться в финансовую грамотность и подписываться на нужные издания я вот сильно сотрудничаю с изданием Финансовый Директор ,да вообще подобных много и мои статьи там тоже есть.похоже это реклама (админ пусть удалит)Спасибо

В связи с прекращением работы Fx-Trend с WebMoney,ищу альтернативу данной платежной системе.Главные требования:

1)Низкая комиссия на небольшие суммы.

2)Адекватный курс обмена долларов в рубли.

Прошу помочь советом Антона и более опытных инвесторов.

Если работаете через банковские карты, то подойдет Екомпей, либо межбанковские переводы.

А что порекомендуете без банковских карт?

Киви и Перфект самые оперативные и дешевые способы ввода-вывода. Ниже уже кто-то писал про перфект.

А курс обмена баксов на рубли в перфект нормальный?Уже есть киви,там он заниженный.

Курс зависит от обменников, еще можно поискать на форумах (типа mmgp) тех, кто меняет в частном порядке (их называют менялами)

Тогда последний вопрос:какую банковскую карту и где лучше приобрести?

Я пользуюсь картами многих банками, но удобнее и выгоднее всех — карта ТКС банка.

Что это за банк ТКС? тинькофф?

Да

Чем отличается банковский перевод SWFT от платежных комапаний!; ответ прост нужно иметь логику.Включаем ,а право выбора вы сделаете сами: 1.когда вы отправляете деньги на банковский счет он по подает под правовое поле регулятора ,и защищается лицензий выданной компании (при спорах вы будите иметь преимущество в том, что все средства передавались исключительно на счета компании и они оседали на депозитных межбанковских счетах банка для обмена валюты) 2.ЭПС или другие средства пополнения : Тут скорее всего у компании есть некое соглашение с платежными средствами .В народе это называется посредники.Из этого следует что не по вине компании средства могут задержать или не дойти ,или вовсе пропасть и не вывестись на меж банк,так как контроля у регулятора за этим нет,из этого следует что это распространенная схема отмыва денег ,но не всегда это так,многие компании это делают для удобства клиентов или для того чтоб потом скинуть обязательства перед клиентами в случаи форс мажора !Я же рекомендую пользоваться именно банковским способом SWFT у вас больше преимуществ перед ЭПС .А что может быть лучшей гарантии сохранности средств, да еще которое под защитой регулятора .Для счетов от 1000 дол-на пополнение только SWFT .(я рекомендую пополнять ,а выводить вы можете и ЭПС которую привяжете позже)Перевод SWFT как правило имеет комиссию банка не более 30 дол...если вы опасаетесь за налогообложение до заведите себе офшорный банковский счет без именной картs ,вроде карту можно у веб мани получить за 20 дол или другими способами...Вывод по банковским операциям не имеет значение откуда вы завели ранее средства ,тут главное ваше имя ,на ваше имя вы можете отправить средства хоть куда .Это вы должны знать !Тут не будет привязки к платежным средствам.Ну и конечно верефицируйте себя перед этим ! Ну и на последок -распространенная схема.Если вы ранее завели средства ЭПС то вы не когда не будите скорее всего числиться у регулятора как клиен,он не сможе контролировать ваши средства,так как нет гарантии что они реально дошли до компании!Но это только версия...

Perfect Money. При верифицированном аккаунте комиссия 0,5%. У Webmoney — 0,8 % плюс скрытая комиссия за смс. Обменников — море. Многие хайповики меняют Perfect Money на реальные деньги по выгодному для двух сторон курсу (найти их блоги легко, нужно просто погуглить).

Добрый день! Спасибо за интересный блог, каждый день узнаю много новой и полезной информации, зарегистрировался как реферал на FT и вложил первые 100$, познаю рынок инвестирования.

Хотел спросить по поводу видео Кийосаки, когда они говорят что имея акции в активе, и пользуясь опционами, можно получать постоянный доход, они имеют в виду наличие в собственности физических акций? Приведу пример, как я понимаю ситуацию: акционер имеет в собственности 1000 акций газпрома, и может устраивать по ним опционы на повышение или понижение стоимости? Значит, независимо от результата, акционер получает доход от продажи права на проведение опциона? в то время, как не имеет значение, растет цена на имеющиеся в его владении акции, или падает. Прошу прокомментировать, правильно ли я понимаю ситуацию, и если все верно, описать механизм проведения опционов с точки зрения владельца акций. Спасибо.

День добрый, нет, при покупке опциона инвестор также рискует потерять свой капитал. Опцион дает возможность в случае удачного прогноза получить доход больший чем, если бы вы напрямую вкладывали в акции. Акциями в данном случае он не владеет, а владеет опционном контрактом, цена которого отличается от курса акций

Сегодня пойду покупать акции.

Акции каких компаний решили покупать?

Хорошая статья,интересная,требую продолжения банкета!!!Что то Вебмани неравнодушна к брокерам с регистрацией на Украине,теперь даже понятно почему все кричат,чего ФТ -пирамида,идеальное сходство с ММСИС.Родина-Украина,2 фирмы-одна личность,миллионные счета,выпуск собственной карты и блокировка ВМИД.

Кроме как происхождение, что то еще можете добавить о сходстве?

Паша там все написано или ты не изучал обе компании нормально??У ФТ и ПФ общее лицо-Павел Крымов,у великих флагманов Альпари и Форекс клуб нет таких удачных миллионных счетов ,также акции,бонусы и т.п. -все повторяется,но лично меня смущает не это ,а другое.Реструктуризация и переезд фирм в 2013 году.Итак до 2013 года компания состоит из двух частей:ФТ-прописка Украины и т.п. и Skopalino Trading Limited-таже прописка,но я например не нашел кто ее основал,она занимается предоставлением ликвидности с международной системы Интеграл.С 2013 года--ФТ переезжает в Новую Зеландию,так как там регулируется законом ПАММ система,а скопалино меняет название на Skopalino Finance и переезжает и регистрируется как брокер на Кипр. Причина от самих владельцев: весной 2013 года Верховной Радой Украины был принят закон о том,что ликвидность теперь предоставляют в Украине только банки.Но есть очень большое НО: той же весной был принят закон об уголовной ответственности за создание финансовой пирамиды.Нашел один источник,ТОЛЬКО ОДИН ИСТОЧНИК(больше подтверждений не нашел) -он говорит что при основании Skopalino был также основан скоповский банк!Вот и думай:совпадение или нет...???А вообще при изучении форумов и всего остального в инете вывод такой:хороший брокер,отличное исполнение ордеров, но мало инструментов для торговли,так же почти половина считает,что ПАММ индексы-это своеобразные пирамиды на кшталт счета галактики.

Инвестирую в российский фондовый рынок с июня 2014. Зашел с суммой в 65 т.р. Долго выбирал акции для первой сделки, с января наблюдал за Абрау-Дюрсо, которые на протяжении послених 2-х лет были в растущем тренде. И ни как не отреагировали на мартовские и последующие просадке на российской фонде. И забыв про все правила инвестирования, сразу купил на весь портфель акций. Что и требовалось ожидать попал в просадку из которой не смог выйти и в декабре зафиксировал приличный убыток. Получил хороший опыт, который не получишь штудирую литературу.

А что думаете про ДУ в mig international? Минималка велика, но есть минипулы с более низкой минималкой.

В первые услышал о такой компании ...!!решил заглянуть : И в раздел о компании есть раздел лицензии :скачал я !открыл и читаю : перевод дословный «Лицензия на право деятельности для бизнес-мероприятий, проводимых в рамках штата Невада» вы прочитали? суть ясна...или мне продолжить...(это не лицензия брокера ) SEC,NFA выдает лицензии ,а то что в россии офис,так там же по белому оказываем консультации,деньги в руки не берем,стандартная схема мошенников,вам пример зайдите на дукаскопи банк и посмотрите как там все выглядит.!..Хотелось бы удивить их swift счет конечно ,может он вообще не в америке !(нет интереса с хайпами связываться ,пока все налицо) а еще adviserinfo.sec.gov/IAPD/Firm/106421 это у регулятора, зарегистрирована компания числиться,странно а почему они ее не указали у себя на сайте? Смотрите по ссылке (взята с оф источника регулятора) я не вижу ни какого сходства с невадой...а вы? (потому что это не их компания!Название идет не МИГ )...это я потратил 10 мин ,на то что б более не связываться с хорошо оформленными мошенниками.! у чесной компании будет ссылка на Регулятор где любой желающий сможет проверить и убидиться,а все что выкладывают за лицензии,это картинки нарисованные...(ищите регулятора на сайте компании.я его не нашол,а может плохо искал)

такие умные посты пишешь и в них два раза «нашОл»))

ТКС банк-это банк Тинькоф?

Теперь он так называется

Очень рад, что вы коснулись темы акций, сам недавно очень этим заинтересовался, купил немного акций на нашем фондовом рынке для тестирования (брокер freedom-finance) и теперь присматриваю брокера для выхода на Америку, пока склоняюсь к брокеру «Открытие», правда у них надо 5000р заплатить единовременно за присвоение квалификации чтобы на Америке торговать. А через какого брокера вы планируете работать?

Я планирую работать через американских брокеров, пока в поиске и изучении информации. Если кто-то уже работает с американским рынком — отпишитесь!

Рекомендую Interactive Brokers.

Также можете посмотреть сравнение еще нескольких компаний at6.livejournal.com/2023.html

Спасибо посмотрю.

Как раз дочитал книгу «Воспоминания биржевого спекулянта», было очень интересно. Но и появилось понимание того, что спекуляции акциями это довольна таки сложное и увлекательное занятие. Только до сих пор не понимаю как в то время они делали такие огромные деньги начиная с небольших сумм. И почему не делают сейчас. А вообще я за торговлю фьючерсами, все таки у них хорошая ликвидность в отличие от акций. На акции еще нужно найти рынок или создать его.

Антон, не подскажите брокера, у которого можно открыть счет дистанционно? Дело в том, что я живу в Молдове, а у нас тут нет компаний предоставляющих выход на фондовые рынки. Торговать собираюсь на РТС и ММВБ в среднесрочной перспективе.

Спасибо.

Финам

Вячеслав...Вы торговать на Бирже РФ сможете!! но вы готовы платить налог 30% с прибыли как не резидент РФ .......(если вы являетесь гражданином РФ то налог 13% ) ...с этим сталкиваются все граждане СНГ желающие торговать на РТС ММВБ ...

Видео не работает 🙁

поправил