ETF облигаций: чем они могут быть полезны в портфеле

ETF облигаций и аналогичные им БПИФы – один из способов диверсифицировать свой портфель и добавить в него активы с контролируемым риском. Новички задаются вопросами: полезны ли подобные фонды частному инвестору и не следует ли предпочесть самостоятельную покупку облигаций? Предлагаю сегодня обсудить плюсы и минусы опосредованных вложений.

Что такое ETF облигаций

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

ПодписатьсяПо аналогии с БПИФ и ETF на акции можно догадаться, что фонды облигаций – это готовые инвестиционные портфели, в состав которых входят долговые ценные бумаги. Управляющие менеджеры компании, выпустившей такой актив, совершают сделки, целью которых является приведение портфеля к максимальному соответствию бенчмарку – как правило, выбранному для следования индексу.

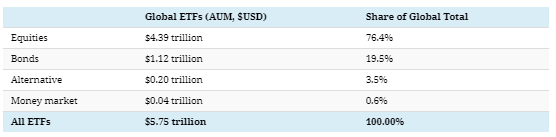

Доля облигационных ETF на мировом рынке облигаций составляет около 20%:

Доступные на Мосбирже фонды облигаций не выплачивают купоны держателем своих бумаг, а реинвестируют их. Благодаря этому стоимость их активов растет лучше. Покупка подобных фондов имеет как минимум пять преимуществ по сравнению с прямыми вложениями в облигации:

- Налоговая оптимизация, если речь идет о бумагах, купоны по которым облагаются НДФЛ.

- Экономия денег на комиссиях брокера при реинвестировании.

- Экономия времени, т. к. нет необходимости самостоятельно отслеживать срок выплаты купонов и погашения входящих в портфель облигаций.

- Возможность вложиться в слишком дорогой для прямой покупки актив. Например, в еврооблигации, стоимость которых начинается от $1000.

- Простота инвестирования в инструменты, которые недоступны на российских биржах и требуют обращения к зарубежным брокерам. Например, долговые обязательства американского правительства.

Однако нельзя не упомянуть о минусах фондов, торгуемых на российской бирже. Главный из них – комиссия за управление. Если иностранные компании предлагают свои услуги за вознаграждение в 0,05-0,9% годовых от стоимости пая, то для представленных на российском рынке ETF и БПИФ это 0,5-2,5%.

Еще один важный показатель – точность следования выбранному индексу. Она также влияет на доходность фонда. Российские БПИФ могут отклоняться от него на 3% и более. Зарубежные бумаги предполагают погрешность не выше 0,5–1%.

Если вы не планируете держать облигации долее трех лет или покупать их на ИИС второго типа Б, нужно учесть, что с прибыли, полученной от продажи, придется заплатить налог. Это касается и бумаг, купленных напрямую. Такая ситуация приводит к излишним тратам на НДФЛ.

Например, если инвестор вкладывает в ОФЗ напрямую, то не платит налог с купонного дохода. Когда же он покупает паи индексного фонда с теми же ОФЗ и продает их раньше, чем через три года, с него удерживается 13% от разницы в цене, в которую заложены в том числе выплаты купона.

Примеры ETF облигаций на мировом рынке

Ключевое отличие зарубежных ETF от доступных на Московской бирже – выплата купонного дохода в размере 1–3% годовых от стоимости пая. Поэтому вложения в них не решают проблему реинвестирования, освобождая владельца бумаги только от отслеживания погашения облигаций.

В качестве примеров наиболее популярных фондов можно привести следующие ниже.

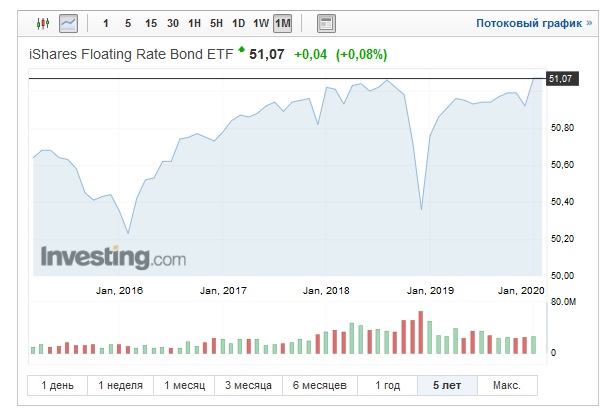

Floating rate bond ETF от iShares. Обращается на нью-йоркской бирже NYSE, комиссия за управление 0,2%, ежемесячные выплаты дохода. В состав входит свыше 300 облигаций, имеющих плавающий купон. Более половины из них относятся к банковскому сектору. График котировок за последние пять лет приведен на рисунке ниже.

VanEckVectors Fallen Angel High YieldBond ETF. Комиссия управляющей компании 0,35%. Предполагаются ежемесячные выплаты дохода. Базовый актив – облигации, кредитный рейтинг которых был снижен после эмиссии. Доступен на Нью-йоркской фондовой бирже. Представляет собой более волатильный инструмент инвестирования, по сравнению с предыдущим.

iShares Emerging Market Local Government Bond UCITS. Базовый актив – гособлигации развивающихся стран, в том числе и России. Комиссия 0,5%. Торгуется на Лондонской LSE, Швейцарской и других биржах.

iShares – крупнейший провайдер ETF в мире. Он предлагает и другие инструменты вложений в облигации. Среди их базовых активов – так называемые «трежерис» (американские казначейские облигации), долговые бумаги повышенной доходности, входящие в индекс самых ликвидных и т. д. В целом на зарубежных рынках обращается более ста подобных фондов. Получить к ним доступ можно через иностранного брокера или зарубежную «дочку» российского.

Примеры российских ETF и БПИФ

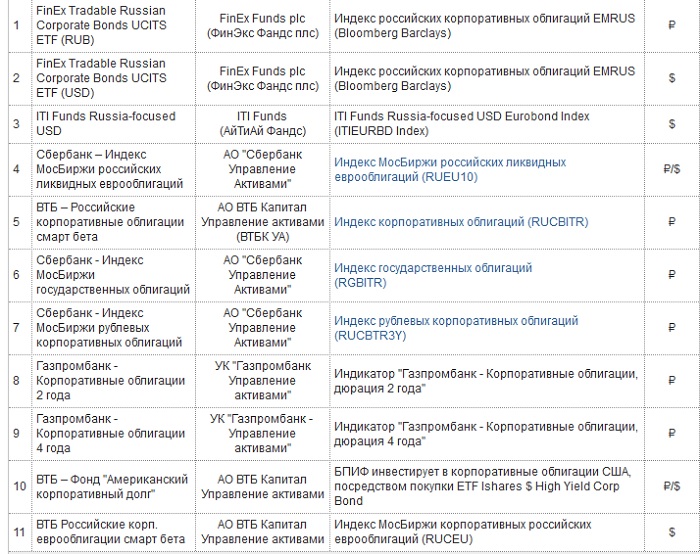

На Московской бирже в разделе ETF облигаций представлено одиннадцать фондов, включая БПИФ. Из них три созданы зарубежными, а остальные восемь – российскими управляющими компаниями.

Отдельный интерес представляет десятая позиция. Базовый актив этого БПИФ — паи ETF iShares $ High Yield Corp Bond, который инвестирует в высокодоходные корпоративные облигации США. Он дает возможность вложиться в зарубежный инструмент, оставаясь в правовом поле России. Правда, вместе с относительно высокой доходностью вы покупаете и риск волатильности. Этот фонд управляется российской компанией, а значит подойдет и тем, кому запрещены прямые покупки иностранных ценных бумаг.

Комиссия – 0,5%. Стоимость пая – 667 руб. на момент публикации. Говорить о прибыльности этого БПИФ пока преждевременно, так как он появился на бирже в 2019 году. Поэтому ниже приведен график котировок базового актива – iShares $ High Yield Corp Bond.

Стоит также упомянуть о двух первых позициях в таблице, фондах от Finex – FXRB и FXRU. Они основаны на одном и том же базовом активе – корпоративных российских евробондах. Однако первый из них дает возможность получить дополнительную выгоду за счет рублевого хеджирования. Доходность инструмента за три года – 34%. Второй номинирован в долларах и служит для защиты от девальвации национальной валюты. За три года стоимость такого пая выросла на 23%.

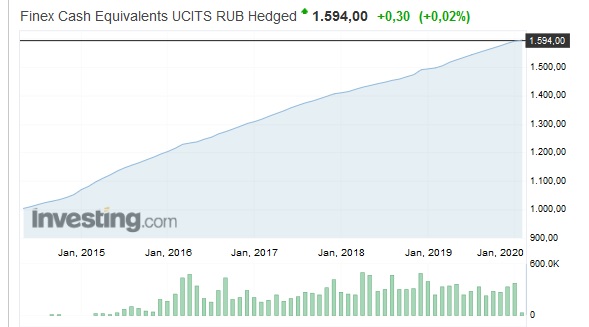

Тем, кто интересуется ETF на облигации, также стоит обратить внимание на FXMM и FXTB от компании FinEx. Они отнесены Московской биржей к денежному рынку, однако их базовый актив – краткосрочные казначейские облигации США. Первый из названных инструментов благодаря валютному хеджированию ведет себя аналогично банковскому вкладу.

Этот инструмент не допускает сильных просадок. Однако его годовая доходность не превышает 7%. Поэтому наиболее частое применение FXMM – парковка свободных средств при отсутствии хорошей инвестиционной идеи. Прибыль, которую можно получить, вложившись в FXTB, напрямую зависит от курса доллара. Укрепление рубля вызывает падение котировок этого ETF. Поэтому такая бумага больше подойдет для защиты от девальвации, чем для краткосрочных вложений.

Подводим итоги

ETF облигаций или аналогичные им БПИФ дают инвестору возможность не беспокоиться о выборе единичных ценных бумаг, их погашении и подборе взамен новых инструментов. Также с их помощью можно зарабатывать на еврооблигациях, даже не имея достаточно средств для прямого входа в этот инструмент. Еще одно преимущество – диверсификация для тех, кто предпочитает не только ОФЗ, но и корпоративные бумаги. Купив биржевой облигационный фонд, можно защитить себя от банкротства эмитента или резкого уменьшения ставки купона – основных рисков при вложении в подобные активы.

Расскажите в комментариях: есть ли в вашем портфеле фонды облигаций, и каким из них вы отдаете предпочтение?

Всем профита!

(5 оценок, среднее: 4,20 из 5)

(5 оценок, среднее: 4,20 из 5) Итоги моих инвестиций в 2021 году

Итоги моих инвестиций в 2021 году

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

А можно на примере. Мне нравится FXDE т.к. это практически единственный консервативный инструмент для евро. За счет чего формируется моя прибыль? только за счет роста стоимости ETF? А комиссию в таком случае они берут из полученной прибыли, не затрагивая изначально вложенные средства?

Добрый день! На чем зарабатывает инвестор, прикупивший например FXDE? И комиссия вычитается из будующих прибылей или уменьшаются уже вложенные средства?