Налогообложение инвестиций в акции, облигации и пр.

Недавно в закрытом чате учеников Курса ленивого инвестора была озвучена просьба написать статью, посвященную теме налогообложения инвестиционной деятельности. В статьях о различных инвестиционных инструментах я стараюсь всегда затрагивать вопросы налогообложения доходов. При этом часто информация оказывается слишком фрагментированной, к тому же некоторые нюансы постепенно теряют актуальность. В этой статье я решил подробно остановиться на теме налогообложения инвестиций и рассказать про лайфхаки по оптимизации налогов для инвестора.

Налоги и ставки, действующие для частных инвесторов в России

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

ПодписатьсяНаиболее точно смысл инвестирования отражает определение «вложение средств с целью получения пассивного дохода». Следовательно, инвестору необходимо знать, как:

- Учесть и задекларировать полученный доход;

- Оптимизировать налоговые отчисления;

- Спланировать инвестиционную стратегию с учётом схем оптимизации налогов.

Будем исходить из того, что все рассмотренные в этой статье варианты налогообложения относятся к инвестору – физическому лицу, резиденту РФ. В общем случае, для него предусмотрено 3 налога: налог на доходы физического лица (НДФЛ), налог на добавленную стоимость (НДС, 18%) и налог на имущество. Согласно ст. 224 Налогового кодекса РФ, существуют 3 уровня ставок НДФЛ:

- 9% — взимаются с суммы доходов по облигациям с ипотечным покрытием, выпущенным до 01.01.2007 г. На данный момент таких облигаций в списке ценных бумаг, торгуемых на Московской бирже, нет.

- 13% — взимаются со всех остальных видов доходов, за исключением перечня, относящегося к ставке 35%.

- 35% — с суммы призов и выигрышей, а также доходов, полученных от вкладов в банках и КПК, ставка по которым на 5% и более превышает действующую за отчётный ключевую ставку ЦБ РФ.

Кроме того, при покупке инвестиционного золота в виде слитков придётся заплатить НДС. Более сложная шкала используется при налогообложении недвижимости. Об этом поговорим отдельно. В то же время законом предусмотрен целый ряд налоговых льгот и вычетов. Это делается для привлечения на рынок (прежде всего фондовый) широкого круга частных инвесторов. В общем случае доход, полученный при инвестировании в ценные бумаги, облагается НДФЛ по ставке 13%. При этом доход может быть 2 видов:

- дивиденды и купоны;

- продажа купленных бумаг по более выгодной цене.

Рекомендую вам ознакомиться со статьей про уменьшение налогов при инвестировании в акции. При получении дивидендов налог удерживается сразу налоговым агентом (брокером), поэтому на счёт сумма поступает уже после вычета налога. Отчёт по торговым операциям составляется по завершении года. Под доходом понимается положительная разница между ценами продажи и покупки активов за вычетом комиссии биржи и брокера.

Если актив в данный момент стоит дороже, чем цена покупки, то доход возникнет только после его продажи. При использовании кредитного плеча и получении дохода как с коротких, так и с длинных позиций, общий итог подводится с учётом сальдирования, в противном случае возможно начисление налога при суммарном убытке, как итоге всех совершённых операций. Российские брокеры являются налоговыми агентами для резидентов РФ. Это означает, что клиент избавляется от необходимости составлять отчёт и подавать налоговую декларацию. За него это делает брокер. Исключение – торговля на валютной секции биржи. В этом случае брокер налоговым агентом не является, а инвестор, согласно ст. 229 НК РФ, обязан до 30 апреля следующего года подать декларацию и до 15 июля уплатить НДФЛ.

Доходы с банковских депозитов формально облагаются по самой высокой ставке НДФЛ: 35%. Но поскольку облагается лишь та часть доходов, которая возникает за счёт ставки на 5% и более сверх действующей в отчётный период ключевой ставки ЦБ РФ, то фактически налогооблагаемая база не образуется: ни один банк не даёт такой ставки на депозит (на данный момент это 8,25%+5%=13,25%). В то же время доходность 20% годовых и более пока ещё приносят инвестиции в микрофинансовые организации (МФО). Но и этот доход не облагается по 35%-ной ставке. Инвестирование в МФО не является банковским вкладом. Оно оформляется как договор займа. При этом инвестор выступает в роли кредитора, а МФО – заёмщика средств. Вся сумма дохода инвестора облагается НДФЛ по ставке 13%, а налоговым агентом выступает МФО. Во многих случаях сократить сумму выплат можно путём оформления ИП с упрощённой системой налогообложения.

Налоговые льготы и вычеты

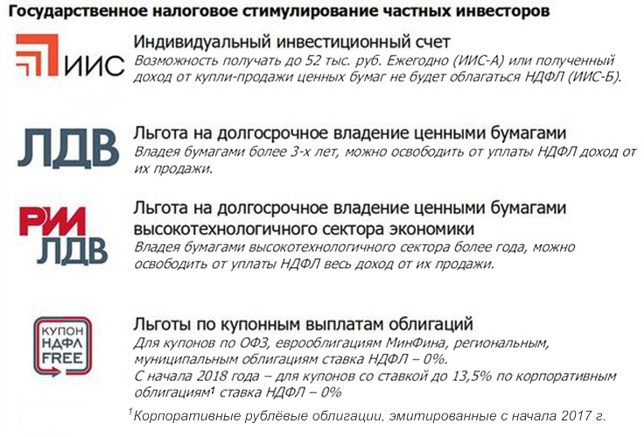

Законом предусмотрен ряд льгот и вычетов, позволяющих значительно уменьшить сумму налогов с инвестиционной деятельности. Акцент делается на привлечении средств частных инвесторов на как можно более длительный период времени. В настоящее время на российском фондовом рынке применяются следующие налоговых льгот и освобождений:

ИИС – удобная и популярная среди инвесторов разновидность брокерского счёта, позволяющая совершать операции с биржевыми активами, получая при этом право на один из 2 вариантов налоговых вычетов.

А: Возврат суммы до 52 тыс. руб. ранее уплаченного подоходного налога за счёт средств, внесённых на ИИС. При этом максимальный годовой взнос на ИИС может составлять до 1 млн руб., но база для налогового вычета по первому типу ограничивается 400 тыс. руб. Обязательное условие: с даты заключения договора на открытие ИИС до его закрытия должно пройти не менее 3 лет. В ином случае уже произведённые вычеты должны быть возвращены в бюджет. Ещё одно условие: претендовать на этот вид вычета могут только резиденты РФ, способные подтвердить постоянный доход, облагаемый НДФЛ. Процедура получения вычета ИИС состоит из следующих шагов:

- Получение справки от брокера о зачислении взноса на ИИС;

- Получение справки 2-НДФЛ у работодателя об уплате налога;

- Заполнение налоговой декларации по форме 3-НДФЛ;

- Заявление о возврате налога;

- Подача этих документов в налоговый орган по месту жительства.

Возврату подлежит только уже удержанный налог, поэтому если за отчётный год его сумма была меньше 52 тыс. руб. (учитываются все доходы, с которых уплачен налог), претендовать на такой вычет инвестор не сможет.

Б: инвестору полностью возмещается НДФЛ со сделок на ИИС в случае, если с открытия счёта прошло не менее 3 лет. При этом не имеет значения, есть ли у инвестора другой источник дохода. Если доход со сделок на ИИС зачисляется на этот же счёт, НДФЛ за всё время работы со счётом удерживается при его закрытии. В этом случае вычет типа Б освобождает инвестора от уплаты налога. Если же зачисление дохода идёт на отдельный счёт, налог удерживается брокером сразу, а при налоговом вычете удержанный налог возвращается инвестору.

Не все операции с ценными бумагами приносят прибыль. Кроме того, убыток может быть получен и по итогам года. Согласно п. 16 ст. 214.1НК РФ, а также ст. 220.1 НК РФ, этот убыток учитывается в следующем налоговом периоде, причём отдельно по каждой категории финансовых инструментов. В случае, если доходы от торговых операций зачисляются на отдельный счёт, инвестору придётся подавать в налоговый орган справку об убытках, полученную от брокера. Поэтому удобнее как прибыль, так и убытки учитывать на ИИС, чтобы по его закрытии автоматически подвести общий итог. Если инвестор претендует на налоговый вычет, запрещается досрочный вывод средств со счёта. Поскольку ИИС открывается у российского брокера, допущенного к торгам на Московской или Санкт-Петербургской бирже, приобретать на этот счёт можно только те бумаги, которые торгуются на этих биржах, в т.ч. иностранные акции. Дивиденды с них облагаются налогом без необходимости заполнения каких-либо форм и деклараций, т.к. налоговым агентом выступает российский брокер. На ИИС нельзя приобретать т.н. «народные» ОФЗ.

Льгота на долгoсрочнoе владение

Льгота на долгoсрочнoе владение ценными бумaгами (ЛДВ) позволяет получить намного более крупные по сумме вычеты, чем с ИИС. Она заключается в том, что при владении ценными бумагами не менее 3 полных лет инвестор освобождается от уплаты НДФЛ с положительного финансового результата при их продаже. Максимальная сумма дохода, не облагаемого НДФЛ, вычисляется по формуле:

Макс.доход=3млн руб.* число лет владения

Например, пакет акций был куплен 01.07.2014 за 10 млн руб., а продан 01.09.2017 за 15 млн руб. Тогда максимальная сумма прибыли, не облагаемой НДФЛ, составит 3*3млн руб.=9 млн руб. Эта сумма больше 5 млн, поэтому весь доход от продажи акций освобождается от налога. Важное условие – ценные бумаги, для которых рассчитывается вычет, должны находиться в собственности одинаковое число лет. Эта схема не применяется в отношении ИИС. В качестве инструментов, на которые распространяется ЛДВ, могут выступать ценные бумаги, торгуемые на российском фондовом рынке, а также паи открытых ПИФов. При этом бумаги должны быть куплены не ранее 01.01.2014.

Льгота на долгосрочное владение бумагами высокотехнологичного сектора (ЛДВ-РИИ) касается всех бумаг, находившихся в этом списке и принадлежащих в это время инвестору не менее 1 гoда. При этом максимальная прибыль от продажи этих бумаг, освобождаемая от уплаты НДФЛ, не ограничена.

НДФЛ Free для облигаций

Льгота купон НДФЛ Free вступает в силу с 01.01.2018. По ней освобождаются от начисления НДФЛ купоны всех российских облигаций, номинированные в рублях, если годовая ставка купона не превышает ключевую ставку ЦБ РФ+5% в течение периода начисления купона. Это относится ко всем облигациям, эмитированным с 01.01.2017.

Для инвесторов, торгующих через зарубежных брокеров, действуют договора об избежании двойного налогообложения. В частности, такой договор с США предусматривает уплату подоходного налога только в России. Исключение – налог на дивиденды, получаемых с американских акций. В этом случае акции облагаются 10%-ным налогом в США, а остальные 3% взимаются в России. Поскольку в отношении американских налоговых резидентов действует 30%-ная ставка, для подтверждения налогового резидентства России требуется заполнить специальную форму W-8BEN. Не все зарубежные брокеры оказывают услуги по составлению отчёта о произведённых на клиентском счету торговых операциях, поэтому, несмотря на значительно более узкий спектр доступных активов, российскому инвестору удобнее работать через зарубежные «дочки» российских брокеров.

Двойственная природа инвестиционных металлов

При покупке драгоценных металлов (ДМ) в банковских слитках действует норма НК РФ, согласно которой слиток, покидающий сертифицированное банковское хранилище, облагается НДС, т.к. с этого момента он формально становится не финансовым активом, а товаром. Если же слиток после покупки не покидает банк, а остаётся в нём на хранение, НДС он не облагается, продолжая с точки зрения банка оставаться средством межбанковских расчётов. Этим металл в слитках принципиально отличается от инвестиционных монет.

Поскольку монеты из ДМ являются платёжным средством, принимаемым в торговых организациях по номиналу, НДС при покупке они не облагаются. Кроме того, при продаже слитка по цене, превышающей цену покупки, полученный доход облагается НДФЛ по ставке 13%. При обратном выкупе банком инвестиционных монет в случае, если цена выкупа оказалась выше цены продажи, НДФЛ также нужно уплатить. В обоих случаях важен срок, прошедший с момента покупки.

Согласно п. 17.1 ст. 217 НК РФ, доходы налогового резидента РФ от продажи имущества не облагаются НДФЛ, если это имущество находилось в его собственности не менее 3 лет. Для случаев, когда срок владения имуществом оказывается менее 3 лет, предусмотрен налоговый вычет: при продаже движимого имущества налогооблагаемая база может быть снижена на максимальную сумму 250 тыс. руб. (согласно ст. 220 НК РФ), если невозможно подтвердить цену покупки. Цена, за которую банки реализуют слитки, практически всегда указывается с учётом НДС. Эта разница прибавляется к и без того очень высокому спреду между ценами продажи и покупки, из-за чего обратный выкуп металла оказывается в среднем в 1,5 раза дешевле. Поэтому инвестирование в слитки теряет смысл на фоне открытия обезличенного металлического счёта (ОМС). В случае с ОМС подоходным налогом облагается фактический доход в рублях, возникающий при росте биржевой цены металла.

Налогообложение сделок с недвижимостью

При инвестировании в недвижимость платить НДФЛ приходится в 2 случаях: с дохода от сдачи объекта в аренду и с дохода от продажи объекта по более высокой цене. При сдаче в аренду весь доход облагается 13%-ным налогом, но при продаже недвижимости возможны нюансы. Прежде всего, учитывается дата вступления в права собственника: до 01.01.2016 или после. При продаже объекта, купленного до 01.01.2016, налог начисляется на положительную разницу между ценами продажи и покупки, только если объект находился в собственности менее 3 лет. По прошествии 3 лет и более НДФЛ не взимается.

В случае, если дата вступления в права собственника объекта наступила после 01.01.2016, освобождение от уплаты НДФЛ при продаже возможно только через 5 лет, т.е. с 01.01.2021. После продажи нужно заполнить декларацию по форме 3-НДФЛ и сдать её в налоговый орган с 1 января по 30 апреля следующего года. Если затраты на покупку объекта не подтверждаются документально, то НДФЛ рассчитывается не с разности цен, а со всей суммы продажи. В этом случае уменьшить величину налога можно другим способом: воспользовавшись вычетом в размере 1 млн руб. Сравним оба варианта. Предположим, недвижимость была куплена за 1 млн 500 тыс. руб. а через 2 года продана за 2 млн руб. Тогда по 1 варианту сумма налога составит (2000000-1500000)*0,13=65000 руб. По второму (2000000-1000000)*0,13-130000 руб.

В большинстве случаев подтверждение расходов на покупку позволяет уменьшить платежи. Если недвижимость куплена после 01.01.2016 за сумму, которая составляет менее 70% от её кадастровой стоимости, то доход, с которого будет рассчитан НДФЛ, принимается равным 70% кадастровой стоимости. В остальных случаях кадастровая стоимость не учитывается, в расчёт принимается сумма, указанная в договоре купли-продажи. Предположим, квартира была куплена за 1 млн руб, а продана за 1 млн 200 тыс. руб., тогда как кадастровая стоимость равна 2 млн руб. Поскольку цена продажи оказывается менее 70% от кадастровой, то продавец должен уплатить налог с 1 млн 400 тыс. руб, хотя его реальный доход составляет всего 200 тыс. руб.

В течение всего периода владения недвижимостью собственник обязан платить налог на имущество. При его расчёте учитывается кадастровая стоимость объекта. В большинстве случаев она значительно выше, чем применявшаяся до 01.01.2015 инвентаризационная стоимость. Но, во-первых, не все регионы России перешли на кадастровую стоимость одновременно. Во-вторых, для многих собственников проблематично сразу перейти на значительно более высокие налоги. Поэтому был установлен 4-летний переходный период. Он заключается в поэтапном повышении ставки налога с момента перехода региона на кадастровую стоимость.

Формула для расчёта налога имеет вид:

Н = (Нк – Ни) x K + Ни

- Нк – сумма налога, полученная из кадастровой стоимости.

- Ни – сумма налога, полученная из инвентаризационной стоимости.

- К – понижающий коэффициент, в 1 год равный 0,2, а каждый последующий год увеличивается на 0,2.

Таким образом, начиная с 5-го года, учитывается только кадастровая стоимость объекта.

P.S.

Законодательство, тем более российское — живой организм. Изменения происходят постоянно. Поэтому возвращаться к налоговой теме нам придётся ещё не раз. Предлагаю всем читателям поделиться своими наработками по оптимизации налогообложения инвестиционной деятельности, тема очень объёмная.

Всем профита!

(6 оценок, среднее: 4,17 из 5)

(6 оценок, среднее: 4,17 из 5) Итоги моих инвестиций в 2021 году

Итоги моих инвестиций в 2021 году

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Если я хочу использовать вычет по варианту А по счету ИИС, я должна каждый год оформлять эту декларацию или могу оформить за 3 прошедших года, в которые вносились взносы, но декларации не оформлялись?

Спасибо за интересную статью, Антон!

Подскажите, пож-та, по такому вопросу.

«На ИИС нельзя приобретать т.н. «народные» ОФЗ.»

Что подразумевается под «нельзя»? У меня ИИС, в своем терминале я вижу список бумаг ОФЗ. Что произойдет, если я куплю одну из них?

Речь про ОФЗ-Н, обычные офзшки можно.

Добрый день!

Через российского брокера веду торговлю акциями (обращ. и не обращ.) на американской бирже. За 2017 г. получен доход по не обращ., убыток по обращ. У Они не сальдируются. Возможно ли в данному случае воспользоваться ст. 223 НК РФ:

«дата фактического получения дохода определяется как день:

1) выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в банках либо по его поручению на счета третьих лиц — при получении доходов в денежной форме»

Ден.средства на счет не выводились, таким образом, дохода пока нет.

?

спасибо за подробную статью.

Только один вопрос Если получаю дивиденды по акцияи США в долдарах-брокер Альфа Директ удерживает 30% налог (это при заполненной W8BEN) должен ли я еще и подавать декларацию в надоговую?Спасибо.