Риски облигаций для долгосрочного инвестора

Когда новички начинают интересоваться инвестициями, они в первую очередь получают совет добавлять в свой портфель облигации, чтобы защититься от его сильной просадки. Стереотип о том, что подобные вложения достаточно безопасны, чтобы заменить собой банковский депозит, часто разбивается о реальность фондового рынка. Предлагаю сегодня обсудить риски облигаций и то, как их можно диверсифицировать.

Способны ли облигации защитить портфель

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

ПодписатьсяВ обучающих материалах для начинающих инвесторов стало общим местом, что облигации выполняют две основные функции:

- защищают от потери капитала;

- гарантируют стабильный доход.

Если бумаги выпущены государством, их часто называют «безрисковым» активом. На самом деле, какой бы набор инструментов ни собрал инвестор в своем портфеле, он всегда должен принять на себя определенный набор рисков. На бирже существует понятие «системного» риска – вероятности потерь, которые не могут быть снижены путем увеличения числа позиций.

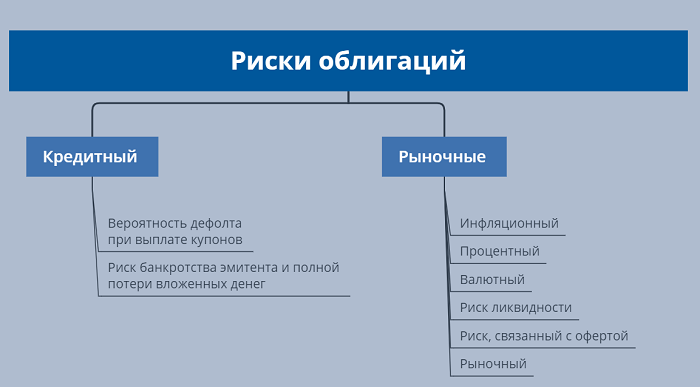

Риски облигаций условно делят на две группы. Схема приведена ниже на рисунке.

Кроме того, нужно учитывать, что облигации – это большой вид активов, которые сильно различаются по свойствам. Помимо привычных долговых обязательств, имеющих фиксированные сроки погашения и доходность, на рынке можно встретить разновидности с другими характеристиками. Например, инвестиционные или субординированные бонды. Но среди классических облигаций также выделяют бумаги с высоким уровнем риска. Например, это долговые обязательства эмитентов с низким кредитным рейтингом.

Главные риски облигаций

Безопасность вложений в ценные бумаги определяется прежде всего их эмитентом. У облигации, как и у любого другого инвестиционного актива, есть кредитный риск. Чем выше рейтинг компании, присвоенный ей независимым агентством, тем больше вероятность того, что выпущенные ею бонды будут погашены в срок, и тем ниже шанс, что она не сможет обслуживать свой долг.

Инфляционный и процентный риски

Они взаимосвязаны между собой. Покупая облигацию с постоянным купоном, инвестор фиксирует доходность к погашению. Если экономическая ситуация меняется, и цены начинают интенсивно расти, вы можете столкнуться с тем, что реальная доходность вашего актива станет отрицательной.

Например, была куплена облигация, дающая 6,5% годовых. Если инфляция достигнет 7%, реальная доходность будет 0,5%. Кроме того, такое развитие событий приведет к тому, что ЦБ повысит ключевую ставку. Вслед за этим возрастут ставки по банковским депозитам, будут появляться новые выпуски облигаций с большим купоном. Продолжать удерживать имеющуюся бумагу станет невыгодно. При этом продать их можно будет только с убытком.

Это происходит из-за того, что все инвесторы хотят зафиксировать доходность к погашению не ниже рыночного уровня. А этот показатель складывается из двух величин:- купонный доход;

- разница между ценой покупки и номиналом.

Поэтому если на бирже появляются долговые обязательства эмитентов с тем же кредитным рейтингом и большей ставкой купона, котировки старых выпусков падают.

Диверсифицировать этот риск можно, вкладываясь в облигации с разным сроком погашения. Ряд стратегий предлагает часть капитала разместить в длинных активах, которые будут обращаться еще 10–15 лет. Вторую половину – в краткосрочные бонды, которые эмитент выкупит уже через 2–3 года. Главное – дата погашения не должна превышать ваш горизонт инвестирования.

Еще один метод защиты от процентного риска – вложения в корпоративные облигации с офертой. Если доходность станет неудовлетворительной, их можно погасить до окончания срока обращения. Нужно учитывать, что эмитент может резко снизить ставку купона, если заинтересован в досрочном выкупе своих обязательств. В этом случае инвестор может столкнуться с тем, что на рынке больше нельзя приобрести инструменты, аналогичные по соотношению доходности и риска.

Например, вы имеете возможность купить облигацию с доходностью 10%. Опасаясь увеличения ставки ЦБ, выбираете выпуск с офертой через два года. В назначенную дату эмитент объявляет, что ставка в новом купонном периоде составит 0,1%. Вы погашаете бумагу. Но ситуация на рынке уже изменилась – теперь доходность аналогичных бондов составляет 7%. В результате вы не получаете прибыли, на которую могли бы рассчитывать, сразу приобретя актив с постоянным купоном, например, на десять лет.

Кредитный риск

Он закладывается в процентную ставку купона. Чем он выше, тем большую премию должен предложить эмитент, чтобы привлечь инвесторов. Например, это относится к микрофинансовым компаниям. Вероятность дефолта существует и для государственных облигаций проблемных регионов. В новейшей истории России с ним уже сталкивались держатели муниципальных бумаг.

Вся эта категория долговых бумаг получила название «мусорных облигаций». В 2019 г. дефолт допустили 32 компании, бумаги которых представлены на Московской бирже.

Политические риски

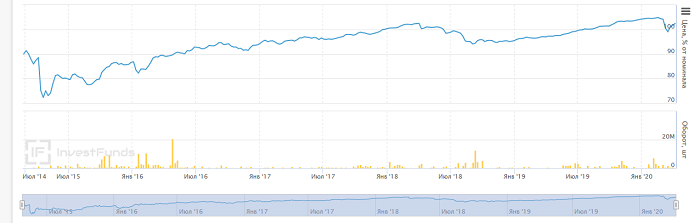

Падение цены возможно и при неблагоприятной внешней ситуации. Например, летом 2018 г. держатели ОФЗ столкнулись с последствиями политического риска. Цена резко просела из-за угрозы санкций. Нужно понимать, что это не повредило тем, кто покупал бумаги, чтобы получить стабильный источник дохода. Однако с функцией защитного актива, который предотвращает сильную просадку портфеля, эти облигации не справились.

Ниже на рисунке представлен график котировок одного из выпусков ОФЗ. На нем видно, как периодически способна падать цена.

Рыночный риск

Потерять в цене облигация может и из-за того, что кредитный рейтинг выпустившей ее компании был понижен, а также по ряду прочих причин. Это так называемый рыночный риск, связанный с волатильностью. Для долговых бумаг этот риск существенно ниже, чем для акций, однако всё же он есть. Защищаются от него, диверсифицируя набор выпусков и эмитентов. Но полностью исключить вероятность просадки стоимости портфеля нельзя.

Валютный риск

Вы можете купить бумагу с хорошей доходностью, но столкнетесь с тем, что к моменту его погашения курс валюты, в которой он был номинирован, снизится. В первую очередь это вероятно для рублевых облигаций. Так что защита в данном случае – покупка евробондов или, что более реально для большинства частных инвесторов, ETF на них. При этом на коротком горизонте инвестирования можно столкнуться и с укреплением рубля.

Риск ликвидности

Как и колебания котировок, этот риск представляет опасность для тех, кто решил продать бумагу раньше срока погашения. Вложившись в ипотечные облигации или другие непопулярные выпуски, вы можете столкнуться с тем, что вам понадобились деньги, а на бирже отсутствуют покупатели. Чуть лучшая ситуация, когда желающие приобрести актив есть, но в стакане большой спред. Это означает, что разница между ценами, указанными в заявках на покупку и на продажу, достигает нескольких процентов.

Выводы

Облигации имеют статус защитного актива, потому что их волатильность на большом временном горизонте существенно ниже, чем у акций. Это не означает, что вложения в них гарантируют от финансовых потерь. Даже инвестиции в ОФЗ сопряжены с рисками. Умение правильно их оценить помогает составить оптимальный портфель и сократить потенциальные убытки.

Расскажите в комментариях, сколько различных выпусков облигаций в вашем портфеле. Инвестируете ли в фонды облигаций для диверсификации риска?

Всем профита!

(6 оценок, среднее: 4,33 из 5)

(6 оценок, среднее: 4,33 из 5) Итоги моих инвестиций в 2021 году

Итоги моих инвестиций в 2021 году

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.