Выкуп облигаций по оферте: что это такое и как работает

Продолжаем углубляться в изучение различных типов облигаций. Один из них построен на механизме выкупа долга эмитентом. В этом обзоре разберемся: для чего нужны облигации с офертой, как производится выкуп таких бумаг, где их искать и в чем преимущества и недостатки инструмента.

Что такое оферта и как она применяется

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

ПодписатьсяОферта – это возможность для эмитента выкупить все или часть облигаций по заранее оговоренной цене и в определенный срок. Выкуп планируется до окончания официального периода обращения бумаги. Цена и график выкупов назначаются заранее, в момент публикации проспекта эмиссии. Большая часть облигаций с офертой выпускаются в корпоративном секторе. ОФЗ и, особенно, муниципальные бумаги используют другой механизм – амортизацию.

Оферта, условия которой нельзя менять, называется безотзывной (Put-опцион). Для погашения требуется согласование с держателем облигации. Эмитент обязан выкупить все предъявленные держателями бумаги. Инвестор либо соглашается на оферту, либо оставляет бумагу себе, продолжая получать купон. Но он точно знает, что может предъявить облигацию к выкупу, не дожидаясь даты окончательного погашения в конце срока обращения выпуска. Другое название безотзывных облигаций – возвратные. Это самый распространенный на рынке вид оферты, поскольку он популярен у инвесторов и довольно удобен для эмитентов.

Второй вид предполагает право эмитента досрочно погасить свой долг без согласования с инвестором (Call-опцион). Облигации с такой возможностью получили название отзывных. Они встречаются, в основном, среди еврооблигаций.

Облигацию с офертой допустимо сравнить с банковским кредитом: в договоре может быть заложено право клиента на досрочное погашение с мораторием до определенного срока. При наличии свободных средств, кредит выгоднее погасить, чтобы не платить проценты.

В России сложилась отличная от западного фондового рынка практика. Разница в том, что «у них» решение о выкупе в большинстве случаев принимает компания, а «у нас» – держатель бумаги. Поэтому на отечественном рынке преобладает именно безотзывная оферта. В РФ закон традиционно встает на сторону потребителя. Правда, это ограничивает эмитента в его финансовой политике и, в конечном итоге, сдерживает развитие фондового рынка. Это одна из причин, почему выпуски российских облигаций делаются редко и в сравнительно небольших объемах.

Купонная ставка по облигациям с офертой, в целях привлечения инвесторов, обычно выше, чем у бумаг без таковой. Это компенсирует держателю риск снижения ставок, которое вынуждает его вкладывать полученные от выкупа деньги под меньшую доходность. Разница в купонном доходе между обычной бумагой и облигацией с правом выкупа определяется ожиданиями на динамику ставки ЦБ. Такой же прогноз должен иметь и инвестор.

Пример: компания выпустила облигации с купоном 9.5% годовых. Когда ставка понизилась на 0.5 процентного пункта, стоимость заимствования стала для эмитента дороже на эту величину, если считать относительно рынка. Поэтому компания закладывает в параметры выпуска оферту, то есть, право на досрочный выкуп. Взамен «устаревших» долговых обязательств эмитент может провести новый тираж с меньшей стоимостью обслуживания долга. Таким образом, выпускать облигации с офертой эмитенту выгодно, когда ожидается снижение ставок либо рост волатильности, которая для длинных бумаг несет повышенный риск. Еще одним преимуществом оферты, как и в случае с амортизацией, является отсутствие необходимости выкупать весь объем задолженности в конце срока: часть долга уже погашена. То есть, выгода для эмитента – в снижении долговой нагрузки.

Инвестору тоже неинтересно держать бумагу в портфеле, если ставка повышается. Ему выгоднее поменять эту облигацию на другой, более доходный инструмент. Поэтому он соглашается на оферту и хеджирует тем самым свои риски. Но есть и минус: инвестор не получит всю прибыль, на которую рассчитывал при покупке облигации. Поэтому в условия оферты закладывается мораторий на выкуп, который может длиться несколько лет (обычно 2–3 года). Все это время держатель получает гарантированный купонный доход.

Механизм выкупа облигаций

Порядок погашения по оферте является частью договора с инвестором, который считается принятым и подписанным в момент приобретения бумаги. С помощью оферты регулируется риск как инвестора (кредитный), так и эмитента (процентный). Особенно это актуально для длинных облигаций с фиксированным купоном, ведь рыночная конъюнктура (в первую очередь – ставка ЦБ) может поменяться критично. По сути, это несколько следующих друг за другом коротких облигаций, объединенных в один выпуск.

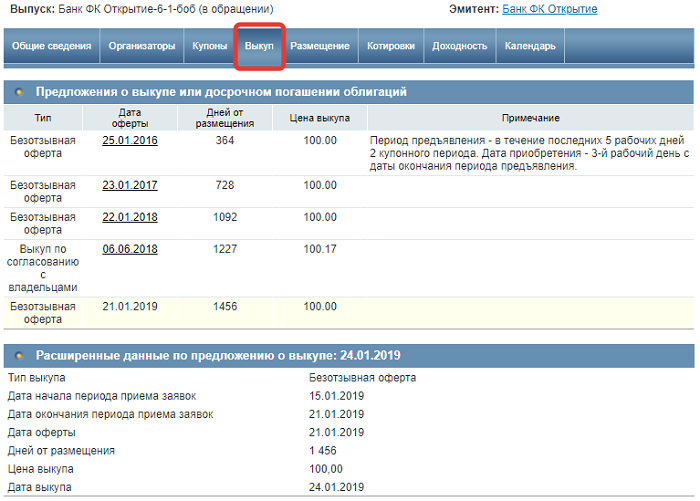

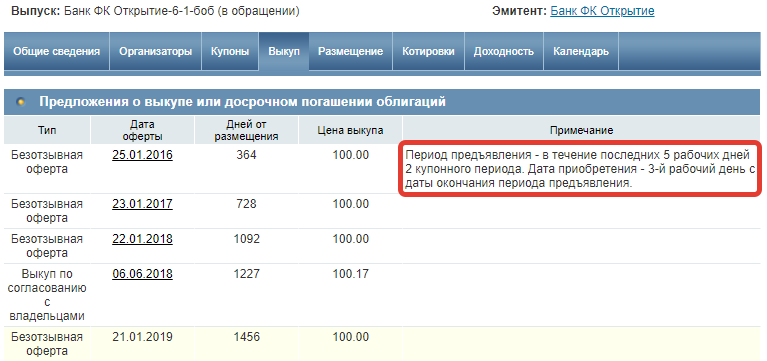

Выкуп совмещается по времени с выплатой купона, чтобы сформировать единый платеж. Цена при выкупе – предмет изначальной договоренности инвестора и эмитента. Она может быть выше или ниже рынка. При выкупе по номиналу в описании бумаги вы увидите «оферта – 100». Так это выглядит на сервисе rusbonds.ru:

Цена выкупа складывается из 3 компонентов:

- Номинальная стоимость;

- Купонный доход, накопленный к дате оферты;

- Премия инвестору за досрочный выкуп и риск снижения его доходности.

Чем ближе к сроку погашения, тем меньше премия. Чем больше вероятность снижения ставки, тем премия будет выше. Пример: облигация номиналом 1000 руб., ставка купона 10%, до окончания срока обращения – 8 лет, оферта на единовременный выкуп – по цене 1065 руб. Из них: 1000 – номинал, 50 – накопленный купонный доход за 6 мес., 15 – премия за выкуп. Через год премия составила бы уже 13.13 руб., став меньше пропорционально 1 году. В дату окончания обращения премия уменьшается до нуля.

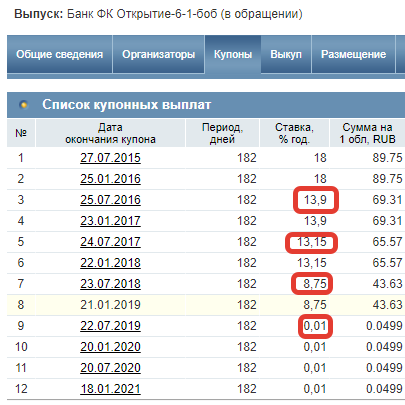

Купонная ставка обычно фиксируется только до даты первого погашения. Это переменный купон (не путать с плавающим, привязанным к ставке или индексу потребительских цен). Далее она может измениться в зависимости от ситуации на рынке.

В этом случае инвестор рискует получить более низкий купон, что вынудит его продать облигации. Чего, собственно, и добивается эмитент: уменьшения долговой нагрузки в условиях снижения ставок. Если же ставка после первого выкупа растет, а эмитент по-прежнему заинтересован в заимствованиях, он может, напротив, поднять купон в целях удержания инвесторов. В любом случае эмитент, согласно условиям соглашения, обязан объявить заранее (обычно за 5 дней до даты оферты) о новой ставке купона в следующем периоде.

Впрочем, ожидать каких-то сюрпризов здесь не стоит: компании стараются ориентироваться на среднерыночную доходность на дату оферты. Исключение – когда компании нужно любыми способами избавиться от долговых обязательств (в частности, если ставки падают). Тогда она может объявить ставку купона, например, 1% или 0.01%. Но такое бывает редко. Напротив, слишком высокий купон может не стимулировать держателей, а отпугнуть их. Например, рыночная ставка купона 11%. Компания объявляет на следующий купонный период 15% годовых. Это вызывает у инвесторов подозрения, что у эмитента серьезные финансовые проблемы, из-за которых завышается доходность. В результате ему придется выкупить бумаги у тех, кто решит предъявить их, и платить большой купон оставшимся.

Получив информацию о новой ставке, инвестор сопоставляет доходность следующего купона со среднерыночными ставками по аналогичным бумагам у конкурентов. Далее, в зависимости от привлекательности предложения, принимает решение о предъявлении к выкупу по номиналу или оставляет бумагу в портфеле. Таким образом, анализируя облигации с правом выкупа, стоит смотреть на доходность не к погашению, а к ближайшей оферте.

Предъявить облигацию к выкупу можно через брокера. Обычно такая опция есть в личном кабинете. Сделать это необходимо минимум за 3 дня до окончания приема заявок, деньги на счет приходят через несколько дней, иногда – до 3 недель. Регламент предъявления описан в проспекте эмиссии, который проще всего посмотреть на rusbonds.ru.

Заявление обычно подается не напрямую эмитенту (оферент), а другому юридическому лицу, так называемому агенту оферента. Оно публично назначается не позднее, чем за 15 дней до даты эмиссии. В пределах срока обращения агент может поменяться, поэтому реквизиты стоит уточнить у брокера. Но это технический посредник, через которого проводятся платежи между эмитентом и держателем. Все операции инвестора в любом случае проходят онлайн в личном кабинете и по телефону горячей линии поддержки. Брокер в день оферты по вашему поручению сам направит облигации агенту из своего депозитария. В торговом терминале такие заявления подать и обработать нельзя. Заявку можно доставить по адресу эмитента и напрямую, но поступать так нецелесообразно.

При планировании выкупа следует учесть брокерскую комиссию за ведение счета депо и за осуществление операции на фондовой секции. Размер комиссии зависит от вашего тарифа.

Где искать облигации с офертой

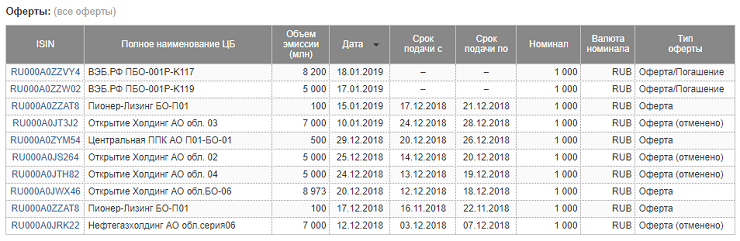

Первичный поиск бумаг с правом выкупа можно сделать на сайте брокера либо на специализированных сервисах rusbonds.ru, cbonds.info, bonds.finam.ru и т. п. Кроме того, есть смысл смотреть:

- В торговом терминале – настраиваем колонки в окне так, чтобы отражался столбик с офертой.

- На сайте Мосбиржи – moex.com/ru/bondization (скриншот).

Подробные сведения о документах и важных событиях можно получить на сайте раскрытия корпоративной информации e-disclosure.ru в поиске по компаниям. Там публикуются решения о готовящихся и произведенных выпусках, их нормативно правовая база, объявления о смене агента.

Конечно, по-хорошему, стоит проводить финансовый анализ компании. Показатели эмитента должны позволять ему удовлетворить одновременный запрос всех инвесторов на выкуп предъявленных ими требований. Объем выпуска всегда можно посмотреть в описании облигации. У компании в распоряжении должно быть достаточно средств на счетах и ликвидных активов, чтобы расплатиться. Смотрим финансовую отчетность эмитента на официальном сайте. Как это сделать – описано в статье здесь. Зная положение дел в компании, инвестор сможет вовремя среагировать – выйти из бумаги и получить свои деньги по номиналу. Зачастую продавать рискованную облигацию вне оферты уже невыгодно, так как она торгуется на рынке ниже номинала.

Плюсы и минусы облигаций с офертой

Во всем мире (в России особенно) длинные облигации без оферты несут большой риск изменения процентной ставки ЦБ. Из-за этого инвестор может потерять в рыночной стоимости бумаги или в купонной доходности. Оферта дает следующие плюсы для инвестора:

- Позволяет хеджировать риски неконкурентных ставок через досрочное предъявление к выкупу.

- Более высокий купон по сравнению с обычными облигациями.

- Бумагу можно предъявить к погашению за 100% номинальной стоимости, даже если рыночная цена на момент оферты ниже номинала.

- Наличие премии за оферту, пусть и небольшой.

Минусы облигаций с офертой:

- Фактическую доходность переменного купона можно рассчитать только до даты ближайшей оферты. Оставшиеся до погашения периоды получится прикинуть лишь как прогноз.

- Нужно постоянно отслеживать календарь оферт, чтобы не пропустить выплаты.

- К каждой оферте необходимо делать анализ среднерыночных ставок, составлять прогноз на их динамику, а также мониторить финансовое состояние эмитента.

Облигации с офертой – не самый лучший инструмент для неподготовленных новичков. К каждой оферте инвестор должен подготовить анализ рыночных ставок, знать ситуацию у эмитента, в отрасли и в экономике в целом. Этот тип бумаг также плохо сочетается с пассивным инвестированием по принципу «купил и забыл». С другой стороны, оферта позволяет успешнее управлять своими инвестициями, перекладываясь в более доходные активы. Это тот случай, когда даже в неспокойные времена можно позволить себе длинные бумаги. Ведь риск распространяется не на весь срок жизни облигации, а разбит на периоды. Главное условие, как и всегда, – диверсификация по эмитентам, отраслям, срокам обращения.

Всем профита!

Итоги моих инвестиций в 2021 году

Итоги моих инвестиций в 2021 году

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

А где сейчас бесплатно можно смотреть котировки облигаций США и ес?