Поставщики ликвидности на рынке Forex

При оценке деятельности форекс-брокеров, большое внимание уделяется информации о поставщиках ликвидности. Отсутствие такой информации — один из признаков «кухонных» методов работы брокера и, возможно, серьёзный повод усомниться в его добросовестности. Кто такие поставщики ликвидности и почему это так важно, мы сейчас и разберёмся.

Что такое ликвидность

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

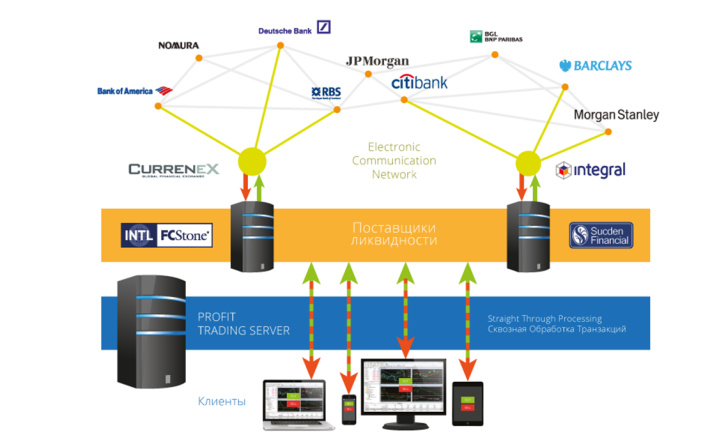

ПодписатьсяСлово ликвидность (англ. liquid – жидкий) означает текучесть, пластичность. Применительно к финансовым рынкам, это активность их участников, готовность к совершению сделок. Очевидно, что чем больше участников на рынке, тем больше спрос и предложение по торгуемым инструментам, тем меньше спред между максимальной ценой спроса и минимальной ценой предложения. На валютном рынке форекс обеспечение ликвидности имеет особое значение, т.к. оборот этого рынка достигает триллионов долларов в день. Разница в масштабах и возможностях участников рынка форекс привела к формированию вертикальной иерархии, обеспечивающей доступ всех заинтересованных лиц и организаций к совершению торговых сделок. На самом высоком уровне этой иерархии находятся такие гиганты, как Deutsche Bank, Barclays Capital, Morgan Stanley и некоторые другие.

Банки первой величины с активами, достигающими триллионов долларов, формируют общую картину соотношения валютных курсов. Это – главные поставщики ликвидности. Однако, объёмы их обменных операций таковы, что абсолютное большинство прочих участников рынка не могут участвовать в них как самостоятельные контрагенты. По этой причине существует ряд компаний, выполняющих роль посредников между этими банками и остальными финансовыми институтами. Такие компании называются агрегаторами ликвидности. Их задача – объединение многочисленных клиентов, не готовых в одиночку выходить на межбанковский рынок. К наиболее крупным мировым агрегаторам ликвидности относятся Currenex, Integral, KCG Hotspot, CFH Clearing, LMAX Exchange.

Как это работает

По принципу работы агрегаторы ликвидности делятся на 2 вида: ECN (Electronic Communication Network — электронная коммуникационная сеть) и MTF (Multilateral Trading Facility — многосторонняя торговая линия связи).

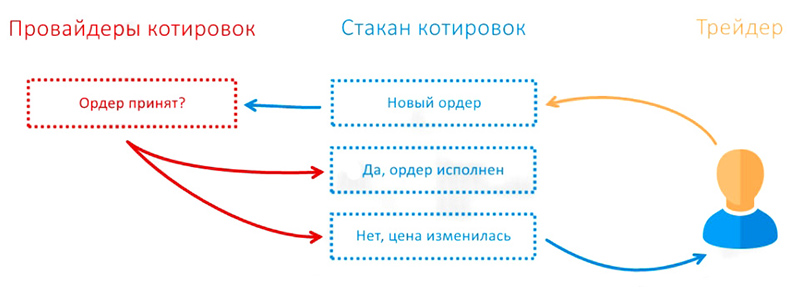

ECN агрегаторы работают следующим образом:

- Формируется стакан из котировок поставщиков ликвидности и клиентских отложенных ордеров.

- Если внутри стакана есть подходящие заявки от разных клиентов, их ордера перекрываются между собой.

- Если же таких заявок нет, ордера остаются в стакане.

- Поставщикам ликвидности с наиболее близкой к очередному ордеру заявкой делается запрос для подтверждения сделки.

- Если подтверждение получено, ордер исполняется.

- В ином случае, ордер перенаправляется следующему поставщику.

- Наконец, если подходящую цену не даёт ни один из поставщиков ликвидности, клиент получает новую котировку.

Такой механизм работы на динамичном рынке может приводить к проскальзываниям и задержкам в исполнении ордеров, что затрудняет торговлю на новостях. По принципу ECN работает большинство агрегаторов. Крупнейший на настоящий момент ECN агрегатор – Currenex.

Отличие работы MTF агрегатора состоит в том, что клиентские ордера исполняются автоматически при наличии соответствующей цены от поставщика ликвидности. Поэтому любое проскальзывание абсолютно исключено. Недостатком же этого алгоритма обычно является более широкий спред. Крупнейшие MTF агрегаторы — LMAX и CFH Clearing.

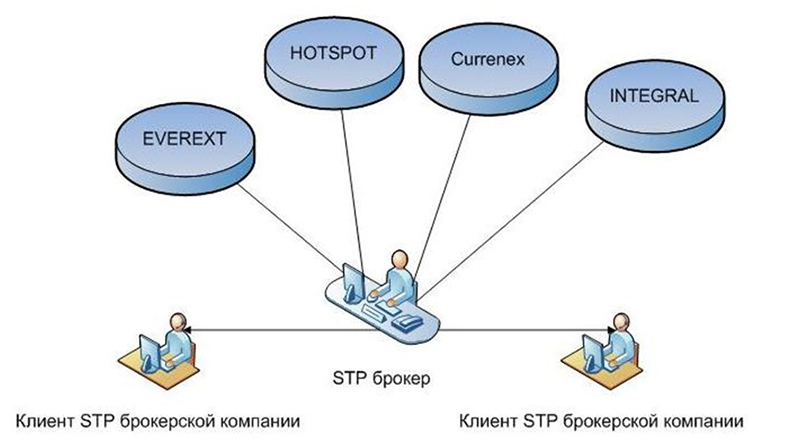

Объединение клиентских лимитных ордеров происходит по протоколу FIX (Financial Information Exchange — обмен финансовой информацией). Он допускает два типа исполнения ордеров: FOK и IOC. Исполнение типа FOK (Fill Or Kill) означает полное исполнение ордера по данной цене, если от поставщика ликвидности получено предложение, подходящее по цене и объёму. Никакой другой вариант исполнения ордера здесь не допускается. IOC (Immediate Or Cancel) допускает как полное, так и частичное исполнение ордера по данной цене, после чего оставшаяся часть ордера может быть исполнена уже по другой цене. Иногда агрегаторы ликвидности также называются поставщиками, поскольку небольшие брокеры работают именно через них. Такие брокеры называются STP (Straight Through Processing — прямое сквозное исполнение) – брокерами.

Кто поставщик ликвидности у брокеров

Как правило, добросовестные брокеры не скрывают свои источники котировок и поставщиков ликвидности, поскольку такая информация работает на улучшение их имиджа и облегчает рассмотрение спорных ситуаций. Например, у Альпари это Currenex, у Roboforex – Currenex и Integral. Кстати, Roboforex предлагает свои услуги для субброкеров и прочих юридических лиц по выводу на поставщиков ликвидности, предоставляя необходимое программное обеспечение и круглосуточную поддержку специалистов. Forex Club в качестве своих поставщиков ликвидности указывает длинный ряд крупнейших банков, среди которых есть Barclays, Citibank и Credit Suisse. Впрочем, вряд ли выход на них происходит напрямую. В то же время Teletrade, Insta Forex, и FIBO Group отказываются предоставлять такую информацию, называя её конфиденциальной.

С другой стороны, сам факт указания или не указания такой информации ещё не является достаточным доводом в пользу надёжности брокера. И всё же, некоторые факты заставляют задуматься. Когда ночью 7 октября 2016 года на тонком рынке внезапно резко упали котировки пары GBPUSD, большинство форекс-брокеров давали практически одинаковые котировки с минимумом чуть ниже 1.2000. Roboforex же в течение нескольких секунд давал минимумы, ниже 1.1400, что как раз совпадало с котировками крупнейших агрегаторов.

Ряд российских банков оказывают услуги доступа на рынок форекс для физических и юридических лиц, являясь агрегаторами ликвидности. В качестве примера можно привести Нефтепромбанк. Торговая платформа – Metatrader, минимальный депозит – 50 000 рублей или 1000$. Как указывается на специализированном сайте банка (nefteprominvest.ru) для форекс-трейдеров, клиентские ордера выводятся непосредственно на поставщиков ликвидности.

При этом допускается локирование сделок, что для банковского форекса – редкость. Актуальные рыночные котировки доступны также в выходные дни. Стакан заявок формируется на торговых серверах компании Equinix, специализирующейся на услугах для крупнейших мировых брокеров.

Примеры из истории

Наверное, у вас может возникнуть логичный вопрос: по какой причине абсолютное большинство брокеров предлагают своим клиентам рыночные счета типа ECN, а не MTF? Ответом на этот вопрос можно считать историю с крупнейшим в США до недавнего времени форекс-брокером и агрегатором ликвидности FXCM. 6 февраля этого года Национальная Фьючерсная Ассоциация США (NFA) отозвала лицензию у FXCM. Кроме того, брокер был оштрафован на 7 миллионов долларов и получил пожизненный запрет на деятельность на территории США. Причиной столь жёстких мер стало мошенничество брокера в виде игры против своих клиентов. Технология этой игры была основана на протоколе ECN. По соседству с офисами FXCM работали трейдеры компании Effex Capital, которая была основана бывшими сотрудниками FXCM. Партнёрские отношения между компаниями возникли в 2009 году.

Именно на Effex Capital выводились агрегированные ордера клиентов FXCM. На волатильном рынке трейдеры этой компании искусственно создавали проскальзывание котировок, немного задерживая исполнение клиентских ордеров. Разница была настолько небольшой, что на протяжении как минимум 2010—2014 годов клиенты FXCM ничего не подозревали. Да и упрекнуть FXCM, на первый взгляд, было не в чем: все ордера выводились на реальные сделки. За это время незаконная прибыль Effex Capital составила приблизительно 77 млн $, 70% которых были выплачены FXCM. С протоколом MTF такое мошенничество было бы невозможно. Конечно, повально подозревать всех брокеров, использующих протокол ECN, в «кухонных» приёмах нельзя, но повод задуматься есть.

P.S.

Для рядового клиента брокерской компании вся эта информация может показаться избыточной. Тем не менее польза от неё есть. Время от времени возникают ситуации, когда спорные котировки отправляют в нокаут многомиллионные депозиты. Вот здесь и оказывается кстати информация о поставщиках ликвидности для данного брокера: а вдруг котировки просто «нарисованы» ради получения прибыли? Выяснить можно всё, поэтому девизом для добросовестного брокера должно быть: «Лучше меньше, да лучше». Если вы сталкивались с подобными ситуациями, напишите в комментариях.

Всем профита!

(8 оценок, среднее: 4,63 из 5)

(8 оценок, среднее: 4,63 из 5) Итоги моих инвестиций в 2021 году

Итоги моих инвестиций в 2021 году

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

хм, альпари мне отказали в предоставлении информации о поставщиках ликвидности

Знакомы ли с кэшбери? как относитесь?

Из всего этого можно понять, что качество выполнения заявок вашим брокером напрямую зависит от поставщика ликвидности. Для уменьшения проскальзывания брокер может работать с несколькими поставщиками и соответственно, чем больше у него их, тем солидней компания. Но зачастую брокеры работают с провайдерами ликвидности.

этим балуются гранд-капитал альпари за амаркетс не замечал ни разу рисования котировок!

все кухни аля телетрейд, fxopen, и прочие не выводят никуда на реальный рынок

я вроде парень не очень глупый, разработчик программного обеспечения, но мне очень тяжело далась эта статья. Я лично мало что понял, из-за сложных формулировок, недоступных для людей не в теме, примеры:

«Формируется стакан из котировок поставщиков ликвидности и клиентских отложенных ордеров» — что такое стакан? котировок поставщиков ликвидности — ок, понятно вроде. клиентские отложенные ордеры, что это?

«Если внутри стакана есть подходящие заявки от разных клиентов, их ордера перекрываются между собой» — что значит «подходящие заявки»? что значит ордера перекрываются между собой? Взаимно компенсируются?

Стакан заявок- это условное изображение заявок продавцов и покупателей. В стакане видна цена и виден объем заявок, в момент совпадения цен «подходящих заявок» у покупателя и продавца происходит сделка (можно назвать перекрытием, компенсацией и пр.).

Хорошая заметка. Впрочем, для большинства она не имеет никакого значения.

Лучше просто смотреть на графики. Ведь котировки у банков бывают очень занятными )