Доходность и риски инвестирования в развивающиеся рынки

В последние годы возрос интерес инвесторов к т. н. развивающимся рынкам. Особенно заметно он проявляется в периоды активного роста мировой экономики. Пора и нам разобраться, что такое развивающиеся рынки, в чём заключаются их основные черты, в какие инструменты и как на них инвестировать.

Что такое страны с развивающейся экономикой

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

ПодписатьсяЧёткого определения стран с развивающейся экономикой (emerging markets) нет. Но есть набор характерных для них признаков.

- По классификации Всемирного банка, для отнесения государства к группе развивающихся, нижняя граница номинального годового дохода на 1 человека должна быть чуть выше $4000.

- В то время как большинство развитых экономик растут на 2–3% в год, почти для всех развивающихся характерны темпы в 5–7% и выше. Во многом это связано с эффектом низкой базы: с ростом промышленности относительно отсталые страны могут показывать резкий скачок ВВП. Кроме того, дешёвая рабочая сила способствует увеличению экспорта.

- Развивающиеся страны с экономикой, основанной на сельском хозяйстве и добыче сырья, зависят от перепадов мировых цен.

- Высокий потенциал роста фондового рынка. Включение экономики в международное разделение труда способствуют притоку инвестиций и увеличению капитализации рынка.

Какие страны относятся к развивающимся рынкам

В деловой среде используется список стран с развивающейся экономикой, составленный банком Morgan Stanley. На июль 2019 г. в этом перечне находились 27 стран: Аргентина, Бразилия, Чили, Китай, Колумбия, Чехия, Египет, Греция, Венгрия, Индия, Индонезия, Южная Корея, Малайзия, Мексика, Пакистан, Перу, Филиппины, Польша, Катар, Россия, Саудовская Аравия, ЮАР, Тайвань, Таиланд, Турция и ОАЭ.

На основе фондовых рынков этих стран рассчитывается индекс MSCI Emerging Market Index. Он относится к группе индексов MSCI (Morgan Stanley Capital International), разработанных банком Morgan Stanley для оценки рынков. На момент написания статьи акции компаний, входящих в базу для расчёта индекса, составляли более 80% от суммарной капитализации развивающихся рынков, а также 13% от капитализации мирового фондового рынка. Кроме стран из списка Morgan Stanley, к развивающимся рынкам нередко причисляют также Вьетнам и Сингапур.

Деление рынков на развитые и развивающиеся носит условный характер. Некоторые из перечисленных стран (Южная Корея, Тайвань, Сингапур) по уровню ВВП и дохода на душу населения относятся к промышленно развитым и технологически передовым. Китай прочно удерживает позицию экономики №2 после США. Напротив, такие страны как Греция, Россия и Аргентина уже давно находятся в состоянии системного кризиса, выход из которого в обозримом будущем не просматривается. Главная особенность, характерная для развивающихся стран, – высокая волатильность национальных валют и фондовых рынков. Это следствие чрезмерного присутствия государства в экономике, недостаточного формирования рыночного саморегулирования и демократических общественных институтов.

Факторы, влияющие на развивающиеся рынки

Рассмотрение этих факторов удобно совместить с анализом биржевых индексов развивающихся экономик. Например, считается, что российская экономика сильно зависит от спроса на нефть. Как аргумент приводят корреляцию между курсом рубля к доллару и ценой нефти Brent. Но эта корреляция – следствие ещё более глубокой зависимости роста развивающихся рынков от развитых стран. С одной стороны, рост промышленности определяет спрос на сырьё и энергоносители. С другой – увеличение доходов повышает аппетит инвесторов к риску. Страны с сырьевой экономикой находятся в зависимом положении из-за однобокой структуры экспорта. Поэтому даже небольшой спад в темпах роста ВВП развитых стран приводит к намного более резкому падению на развивающихся рынках. Напротив, когда промышленные гиганты наращивают темпы роста, развивающиеся страны показывают ещё лучшие результаты.

На рисунке показана корреляция между фьючерсом на индекс S&P500 (верхний график), ценой нефти Brent (средний график) и iShares MSCI Emerging Markets ETF (нижний график). Наглядное представление о структуре индекса даёт ОПИФ РФИ «Сбербанк – Развивающиеся рынки», инвестирующий в MSCI Emerging Markets ETF.

Активный рост на фондовом рынке США соответствует ещё более бурному повышению цен на нефть и синхронно с ним – индекса развивающихся рынков. Напротив, при спаде американской экономики развивающиеся рынки падают ещё быстрее. Они могут обрушиться даже при небольшом замедлении роста развитых рынков из-за оттока спекулятивного капитала.

Ещё один популярный индекс развивающихся рынков – FTSE Emerging Markets Index. На начало августа 2019 г. Vanguard FTSE Emerging Markets ETF (биржевой тикер VWO), инвестирующий в этот индекс, имел активы свыше $61 млрд (1 место по размеру активов среди ETF развивающихся рынков). Доли стран-лидеров по капитализации:

- Китай – 32%,

- Тайвань – 14%,

- Индия – 10%,

- Бразилия – 8%,

- ЮАР – 6%,

- Таиланд и Россия – по 4%.

Подробная информация об индексе доступна по адресу: etfdb.com/etf/VWO/. Доля РФ в обоих показателях отражает её незначительный вклад в мировую экономику (около 1.8% глобального ВВП). Сопоставление графиков индексов RTS (фиолетового цвета) и MSCI Emerging Markets наглядно показывает принадлежность к развивающимся экономикам: мы растём лучше средних значений и падаем глубже.

Наряду с индексами акций развивающихся рынков, есть также индексы облигаций. Это, например, EMBI и EMBI+ (J.P. Morgan Emerging Bond Index) – средневзвешенные спреды доходности облигаций развивающихся стран к облигациям Казначейства США. Различаются они тем, что первый индекс рассчитывается только на основе облигаций Брейди, а второй содержит ряд дополнительных бумаг. Термин «облигации Брейди» (в честь бывшего министра финансов США Николаса Брейди) обозначает государственные облигации развивающихся стран, номинированные в долларах США. Следящий за EMBI фонд ISHARES JP MORGAN USD EMERGING MARKETS BOND ETF торгуется на Нью-Йоркской фондовой бирже.

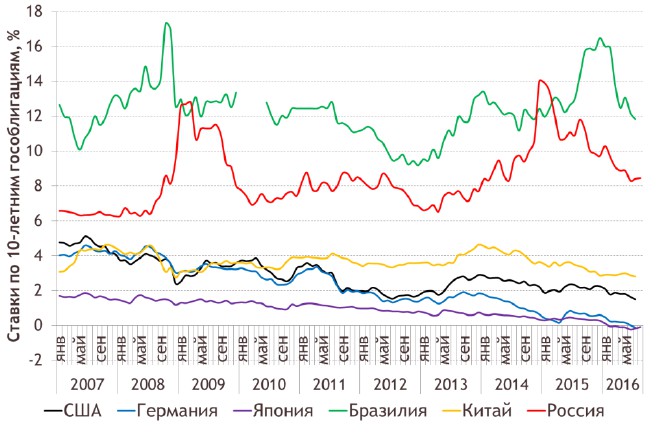

Интересно сравнить динамику ставок 10-летних облигаций развивающихся государств и стран с развитой экономикой.

Несмотря на отсутствие данных за более поздний период, он позволяет сделать важные выводы. Россия и Бразилия, лидеры по величине ставок, имеют схожую динамику. При этом у экономик России и Бразилии есть общие особенности:

- Удельный вес промышленного производства ниже, чем в остальных странах в выборке.

- Сильная зависимость от внешней торговли, а в структуре экспорта преобладают сырьё и продукция сельского хозяйства.

Заметно также сходство динамики ставок у Китая, США и Германии, из чего следуют как минимум 2 вывода:

- Отнесение Китая к группе развивающихся стран носит скорее условный характер: это один из мировых экономических лидеров не только по количественным, но и по качественным показателям.

- Большая степень интеграции Китая в мировое хозяйство делает особенно опасной торговую и валютную войну между ним и США.

Активы развивающихся стран имеют мало внутренних драйверов для роста, они больше напоминают производные от инструментов ведущих экономик, взятые с высоким кредитным плечом. Основной драйвер – спрос на товары, производимые в развивающихся странах, а также на сырьё, которое там добывается. А это значит, что они зависят от роста ведущих экономик. В этом кроется и основной источник риска инвестирования в развивающиеся экономики.

Отсюда следует ещё один интересный вывод: российская экономика далеко не так подвержена влиянию цен на нефть и газ, как принято считать. Скорее, она зависит от глобального движения капитала. Чем быстрее растёт мировая экономика, тем больше у инвесторов аппетит к риску и готовность вкладывать средства в развивающиеся рынки, включая российский. В некотором смысле, отечественный рынок – спекулятивный актив, как и нефть.

Инвестирование в развивающиеся рынки

Для инвестора важно понимать, что активы развивающихся рынков не подходят для традиционного портфельного инвестирования. Их средняя доходность на длинном горизонте невелика, а риски не всегда приемлемы. В частности, из-за непредсказуемой внутриполитической ситуации и затяжного экономического спада, Греция и Турция пока не представляют интереса для инвесторов. Это скорее «токсичные» активы. Намного перспективнее для инвесторов Россия, Индия и ЮАР. Сильная сторона российского рынка – высокая дивидендная доходность, но санкционные риски не дают использовать её в полной мере.

Доходность развивающихся рынков

Бурный рост фондового рынка в национальной валюте может быть обманчив. Для объективности лучше смотреть показатели в долларах США. Например, за 9 лет индекс iShares MSCI Emerging Markets в долларах показал отрицательную доходность. Сравним графики доходности ОПИФ РФИ «Сбербанк – Развивающиеся рынки» в рублях и в долларах. На рублёвом графике видно, что за 8,5 лет достигнута доходность примерно 50%, но за это время рубль подешевел к доллару более чем в 2 раза.

Получается, что вложив деньги в начале 2011 г., на сегодня инвестор имел бы убыток. Это очень хорошо видно на графике доходности в долларах.

С одной стороны, индексные фонды могут представлять интерес при долгосрочных вложениях. С другой, индекс развивающихся рынков имеет недостаточно долгую историю для объективного сравнения его с такими индексами, как S&P 500 или Dow Jones.

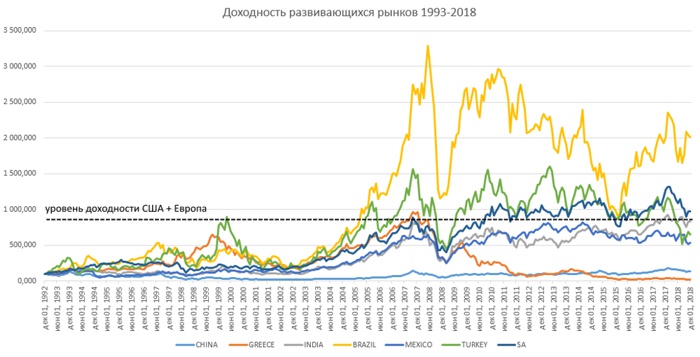

Теперь обратим внимание на доходность рынков отдельных развивающихся стран (источник investprofit.info/risk-and-earning).

Пунктирной линией здесь показана суммарная доходность развитых рынков Европы и США, достигнутая за период с начала 1993 г. до конца 2018 г. Все данные пересчитаны в доллары США, также учтены дивиденды. Сведения по России на графике не приведены из-за отсутствия фондового рынка на начало 1993 года (расчёт индекса РТС начался только 01.09.1995). Как следует из графика, главным испытанием для развивающихся рынков стал кризис 2008 года. Не всем удалось превысить докризисные максимумы. В частности, это не получилось у Бразилии и Греции. В то же время благодаря бурному росту в предшествующий период Бразилия в целом опередила развитые рынки.

Наихудшие результаты показали Греция и Китай. В 2018–2019 гг. кризис охватил также рынок Турции, что связано со сложной внутриполитической ситуацией. Характерно, что в Китае стагнация фондового рынка сочетается с высокими темпами промышленного роста. Фондовый рынок Мексики с её типичной сырьевой экономикой показал более динамичные результаты.

Это объясняется высокими прибылями, характерными для сырьевых отраслей. Добывающие компании привлекают инвесторов благодаря возможности выплачивать более высокие дивиденды, чем промышленные и финансовые. В периоды индустриального роста инвесторы толкают сырьевые рынки вверх. Обратная сторона этого процесса – повышенная спекулятивная составляющая рынка и риск создания «пузырей», оборачивающихся глубоким спадом во время кризисов.

Варианты инвестирования в развивающиеся рынки

Один из популярных способов инвестирования на развивающихся рынках – стратегия carry trade или игра на разнице ключевых ставок. Так, благодаря относительно высокой ключевой ставке ЦБ РФ, поддерживается большой спрос на ОФЗ со стороны зарубежных инвесторов. Доступный вариант инвестирования в высокодоходные еврооблигации развивающихся рынков – покупка пая ПИФ облигаций, например, «ВТБ – Фонд Еврооблигаций развивающихся рынков». За три года фонд показал доходность в рублях 15,85% (информация на начало августа 2019), в долларах – 22,29%.

Самостоятельное инвестирование в государственные облигации развивающихся стран для частных инвесторов из России затруднительно. Доступ к этим бумагам через российских брокеров возможен только для квалифицированных инвесторов. Второй вариант – покупка через европейских и американских брокеров. Сам я инвестирую в ETF фонд суверенных облигаций развивающихся стран через IB.

Важно соблюдать разумное соотношение доходности и риска: в истории было немало дефолтов по суверенным долгам. Так, в июле 2011 г., в разгар экономического кризиса в Греции, рейтинговое агентство Fitch снизило суверенный рейтинг Греции с В+ до «мусорного» ССС. После этого, на фоне массового бегства инвесторов из греческих бумаг, доходность 5-летних облигаций превышала астрономические 75%.

Однако и при такой доходности спрос на облигации был недостаточен для покрытия государственного долга, и в марте 2012 г. правительство объявило ограниченный дефолт. Был произведен принудительный обмен государственных облигаций на сумму 177 млрд евро на новые выпуски с дисконтами, пониженной доходностью и большим сроком обращения. В итоге проблемы греческой экономики частично были решены, но инвесторам пришлось заплатить за это из своего кармана.

Инвестирование в акции компаний развивающихся стран имеет смысл в период активного роста американского и европейского рынков. Так, опережающую доходность фондовые рынки Бразилии и Турции показали в 2006–2007, 2009–2010 и 2016–2017 годах. С некоторым опережением американских индексов в эти годы рос и индекс MSCI Emerging Markets. Доступное инвестирование в этот индекс для россиян возможно через покупку пая ПИФ «Сбербанк – Развивающиеся рынки». При этом придётся заплатить комиссию от 0,5 до 1%. Кроме того, при сроках инвестирования менее 732 дней (а это самый разумный подход) применяется дисконт от 1 до 2% при погашении пая.

Инвестирование непосредственно в MSCI Emerging Markets ETF и акции компаний развивающихся рынков доступно через некоторых российских брокеров, например, КИТ Финанс, но прямой выход на биржи США предоставляется только квалифицированным инвесторам. Можно торговать и через американских брокеров, работающих с клиентами из России. Основная проблема – невысокая ликвидность активов развивающихся рынков, поэтому быстро выйти из них удаётся не всегда. Долгосрочная стратегия «купить и держать» для развивающихся рынков неприменима.

Выводы

Инвестирование в страны с развивающейся экономикой имеет смысл не как метод диверсификации консервативного портфеля, а как занятие для опытных инвесторов, готовых принять повышенные риски. Для меня интересны прежде всего суверенные бонды развивающихся стран. Получение доступа к наиболее доходным активам требует статуса квалифицированного инвестора или выхода на зарубежных брокеров.

Кроме того, необходимо постоянное внимание не только к экономическим, но и политическим новостям. В свою очередь, это предполагает способность инвестора ориентироваться в очень широком круге вопросов. Чтобы постоянно быть в курсе, я советую подписываться на группу Ленивого инвестора ВК, мои каналы в Телеграм и YouTube. Все ссылки в форме подписки ниже.

Всем профита!

(4 оценок, среднее: 4,50 из 5)

(4 оценок, среднее: 4,50 из 5) Итоги моих инвестиций в 2021 году

Итоги моих инвестиций в 2021 году

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.