Рыночная капитализация компании: что о ней нужно знать

Читая новости в СМИ, инвестор часто видит сообщения об изменении рыночной капитализации той или иной компании. Нужно ли реагировать на подобную информацию и каким образом? Предлагаю сегодня поговорить о том, как рассчитывается этот показатель, и насколько важно его учитывать.

Что такое рыночная капитализация

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

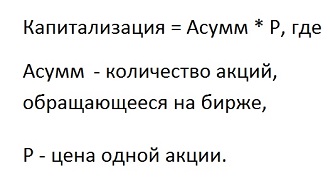

ПодписатьсяСамое популярное определение рыночной капитализации говорит, что это стоимость акций компании, находящихся в обращении, помноженная на их количество.

Таким образом, этот параметр показывает: сколько денег потребуется потратить инвестору, если он захочет купить все бумаги эмитента. Принято учитывать обычные акции отдельно от привилегированных, т. к. вторые в стандартных ситуациях не дают владельцу права голоса.

Например, на момент написания статьи цена акции Газпрома – 170 руб. Их количество, согласно данным на сайте компании, – 23 673 512 900 штук. Капитализация «национального достояния России» составляет 170 * 23 673 512 900 = 4,024 трлн руб. За пару недель до этого показатель был близок к 5 трлн.

Из этого следует, что капитализация – переменный параметр, который полностью повторяет динамику котировок актива. Влияют на этот показатель и такие корпоративные события, как выкуп акций и допэмиссия. Поэтому любой расчет дает приблизительный результат, актуальный только на момент вычислений.

Совсем иначе обстоит дело с непубличными компаниями, акции которых не обращаются ни на одной бирже. Установить их капитализацию на основании котировок нельзя. Поэтому для оценки такого бизнеса разработаны другие методы. Наиболее популярные среди них:

- сравнительный анализ с помощью мультипликаторов публичных компаний;

- дисконтирование денежных потоков;

- балансовая оценка.

Наиболее достоверным считается второй из перечисленных способов. Он же — самый трудоемкий.

Понятие капитализации может применяться не только к отдельно взятому эмитенту, но и к бирже в целом. В этом случае расчет производится тем же способом: количество находящихся в обращении ценных бумаг всех участвующих в торгах компаний умножается на их стоимость. Например, капитализация нью-йоркской биржи NYSE составляет почти $30 трлн.

Аналогичный показатель рассчитывается и на уровне стран. При сравнении фондовых рынков отдельных государств учитывают не абсолютную величину их капитализации, а ее отношение к ВВП. Для стран с развитой экономикой характерны близкие значения этих индикаторов. Например, в США капитализация фондового рынка составляет около 110% ВВП, в Японии – 75%. Суммарная стоимость российского фондового рынка, по данным Мосбиржи на начало января 2020 г., составляла 50,8 трлн руб. при ВВП в 2019 г. 109,3 трлн руб. Соотношение равно 46,5%. В 2012 г., согласно Википедии, оно было на уровне 45%.

Общемировые тенденции оценивают, отслеживая динамику капитализации глобального рынка, т. е. суммарной стоимости всех публичных компаний. Также при анализе экономики отдельных стран обращают внимание на то, какая часть мирового фондового рынка приходится на их долю. Здесь неоспоримый лидер США – 36%. Россия в этом рейтинге замыкает вторую десятку.

Уровни капитализации

Все компании на глобальном рынке принято делить на три уровня капитализации:

- низкая, до $2 млрд.;

- средняя, до $10 млрд.;

- высокая, более $10 млрд.

С инвестициями в каждую из этих категорий связаны свои риски. Для компаний с низкой капитализацией это в первую очередь недостаточная ликвидность актива и более высокая вероятность банкротства эмитента. Такие акции могут показать самую большую прибыль за счет активного роста стоимости. Но по ним довольно редко платят хорошие дивиденды, т. к. менеджмент направляет средства на развитие бизнеса. Поэтому они не подходят тем, кто заинтересован в формировании портфеля, приносящего регулярный пассивный доход.

Компании со средней капитализацией реже уходят с рынка. Кроме того, они имеют доступ к большему числу инструментов финансирования, поэтому могут совмещать инвестиции в бизнес с выплатой дивидендов. Однако определить, какая из них будет расти, а какая останется на текущем уровне, сложно. При этом потенциал роста у эмитентов этой категории ниже, чем у компаний с низкой капитализацией.

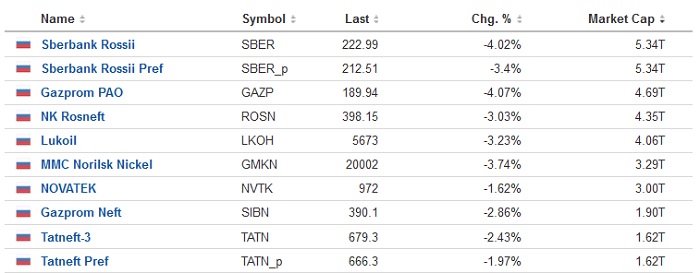

Акции компаний с высокой капитализацией составляют основу листинга фондовых бирж. Они наиболее ликвидны, поскольку имеют большие объёмы торгов. Часть из них приносит хорошие и стабильные дивиденды. Однако рассчитывать на быстрый рост стоимости бумаг большинства эмитентов не следует. Ниже приведен скан данных с сайта investing.com, демонстрирующий топ-10 американских компаний по уровню капитализации.

Как видно из таблицы, лидируют преимущественно фирмы сектора высоких технологий и электронной коммерции. В России же ситуация отличается. В нашей стране десятку лидеров возглавляет Сбербанк, а все остальные представленные в списке эмитенты относятся к сегменту добычи и экспорта: нефть, газ, металл. Это видно из второго скана (данные на начало марта 2020 года).

Как инвестору анализировать капитализацию

СМИ активно оперируют понятием капитализации в новостных выпусках о фондовом рынке. Например, среди самых читаемых в начале 2020 г. были заметки, сообщающие о росте капитализации Тесла на 50% и ее последующем резком падении. Уделяют много внимания такой информации и специализированные ресурсы для инвесторов. Стоит ли мониторить этот показатель и как относиться к новостям о его росте или снижении?

На мой взгляд, капитализация – это не тот параметр, который долгосрочному инвестору следует проверять ежедневно. Оценивать его важно в момент принятия решения об открытии позиции. Тем, кто не готов к повышенному риску, не стоит выделять значимую долю портфеля под компании с низкой и средней капитализацией. Однако после принятия решения о покупке, основанного на фундаментальном анализе, не следует придавать слишком большого значения краткосрочным колебаниям рынка.

Нужно помнить, что резкое изменение капитализации – прямое следствие высокой волатильности акций. Такие скачки, как демонстрировала Тесла, не имеют под собой реальных экономических оснований, поэтому они не должны служить поводом для принятия решений при долгосрочной стратегии. Однако, если инвестор видит, что капитализация компании неуклонно снижается, как это происходит, например, с Магнитом, целесообразно повторно оценить перспективы и принять решение о фиксации убытков или дальнейшем удержании позиции.

Подводим итоги

Для тех чей горизонт инвестирования простирается на 10–30 лет, краткосрочные колебания рыночной капитализации не должны иметь решающего значения. Основная задача этого показателя – обеспечить возможность сравнивать стоимость компаний с разным количеством акций вне зависимости от отрасли.

Расскажите в комментариях, следите ли вы за новостями о капитализации компаний. Рискуете ли вкладывать деньги в активы эмитентов с низкой капитализацией или предпочитаете гигантов рынка?

Всем профита!

Итоги моих инвестиций в 2021 году

Итоги моих инвестиций в 2021 году

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.