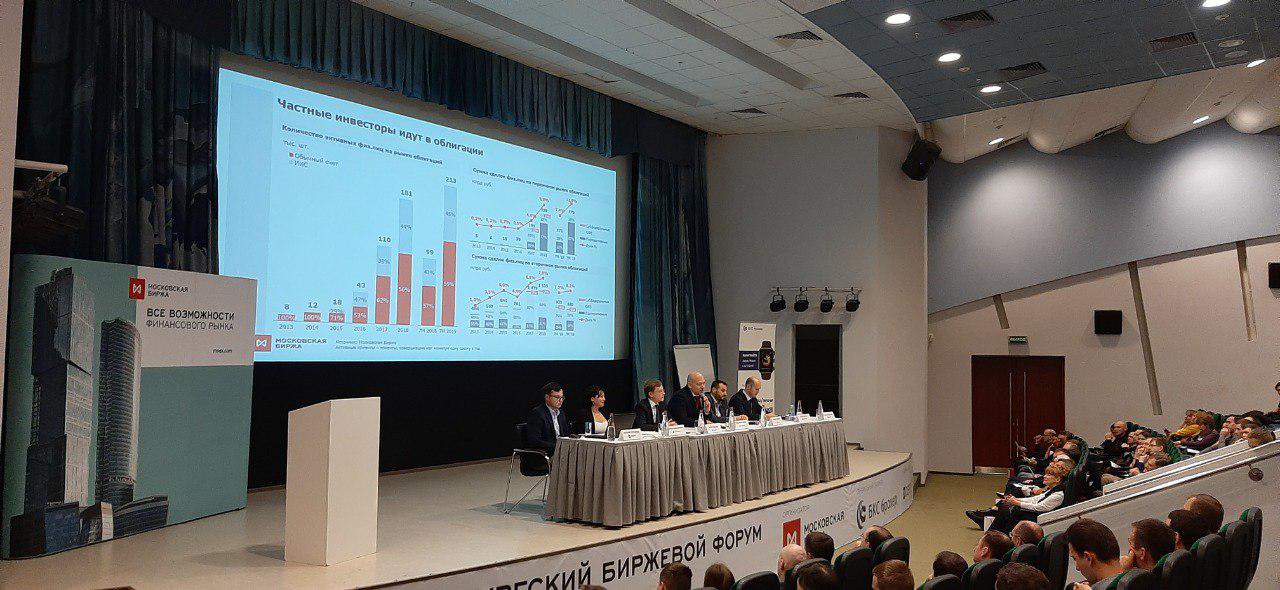

Екатеринбургский биржевой форум частных инвесторов

Месяц назад я давал анонс Екатеринбургского биржевого Форума частных инвесторов «Практика торговли на российском биржевом рынке», который состоялся 21 сентября. Я обещал рассказать о его результатах. Не только по той причине, что Ленивый инвестор – инфопартнёр форума, но и потому, что там произошло реально много интересного для читателей. Сегодня воспользовался инсайдом и публикую материалы из конспекта очевидца, который посетил мероприятие.

Генеральная сессия

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

ПодписатьсяСпикеры: представители брокеров БКС, Открытие, Сбербанк, Финам, GrottBjorn, директор Уральского филиала Московской биржи.

Тезисы:

Директор уральского филиала МБ отметил феноменальный прирост числа новых счетов. Частный инвестор активно идет на биржу. За 6 месяцев 2019 года пришло больше частных инвесторов, чем за весь 2018-й.

Озвучены факторы, которые способствуют такому росту:

- Снижение депозитных ставок в банках;

- Крупные банки активно предлагают брокерские услуги, делают новые удобные и простые продукты, например, доступ к торгам на бирже через смартфон;

- Государство способствует тем, что предлагает ряд налоговых льгот (ИИС, отсутствие налога на купонный доход по ОФЗ).

- Чётко обозначилась тенденция к развитию биржевых ПИФов (БПИФ).

- Частный инвестор с пассивным взглядом на инвестирование активно идет в облигации.

- Ожидается, что тренд массового открытия ИСС будет сохраняться.

- Обсудили меры ЦБ для защиты начинающих инвесторов:

- Представитель МБ заявил, что защита для новичков нужна, законодательные ограничения – это правильно.

- Представители брокеров: необходимы более детальные исследования, как и какие меры защиты вводить, чтобы они были адекватными. Например, сейчас, по текущим предложениям от ЦБ, неквалифицированные инвесторы ограничены в покупке активов на рынке США, которые, по сути, менее рискованны, чем большинство отечественных активов. Отсюда – противоречие предлагаемых ограничений с реальной практикой инвестирования.

- Конкретики по перспективам курса рубля не прозвучало. Представитель ФИНАМа предложил использовать имеющиеся у них инструменты для хеджирования рисков. Однако риски внешних шоков и неопределенная ситуация с ценами на нефть создают предпосылки для дальнейшего ослабления рубля.

- На фондовом рынке из трех позиций справедливы одновременно только две из трех:

- Высокий доход;

- Низкий риск;

- Малый срок.

Высокий доход и низкий риск – значит, не получится малый срок; если приоритетны малый срок и высокий доход, значит, не будет низкого риска. Концепция изложена Виктором Лебедевым, директором Финансового ателье GrottBjorn).

- На фондовый рынок имеет смысл идти, когда есть хотя бы 100–200 тыс. р. Если меньше, то депозит надежнее и спокойнее.

- Ошибки новичков, которые приходят на фондовый рынок:

- Ожидание сверхвысоких доходностей;

- Нечеткое понимание целей.

Антон Джуган: Сбербанк в текущих трендах

Основные тезисы:

- «Мы крутые», снижаем или вовсе отменяем комиссии, развиваем сервисы с малыми лотами, с РЕПО и т. д.;

- Общий тренд – к нам массово идут частные инвесторы;

- Сбербанк сейчас – один из главных провайдеров опционов для физлиц;

- Большой спрос на дивидендные истории, когда клиентам нужно построить портфель так, чтобы каждый месяц снимать деньги;

- В этом году отмечена высокая востребованность активов, не связанных с РФ, как средства диверсификации вложений;

- Спрос на инвестиционные облигации Сбербанка;

- Спрос на услуги аналитического хаба со стороны частных инвесторов.

Из ответов на вопросы:

- Сбербанк не планирует предоставлять «частникам» доступ на СПб биржу.

- Тему допуска к IPO прорабатывают, но пока только запилили ETF, которые участвуют в IPO.

Выступление трейдера Романа Андреева

Тема: как искать инвестиционные идеи и зарабатывать на них. Синтез фундаментального и технического анализов. Докладчик сформулировал основные критерии отбора ценных бумаг.

Обнаружение среднесрочных уровней поддержки и сопротивления:

- Искать ростовые паттерны, проводя мониторинг бумаг, преимущественно на рынке США (на отечественном 90% – неликвид).

- Выбирать растущие сектора или сектора с повышательной боковой динамикой. Если бумага «стрельнула», она будет расти на длительном промежутке не день–два, а значительно дольше (год–два);

- В падающем секторе ищем бумагу, идущую против тренда – если сектор развернется, она станет расти еще быстрее.

- Не трогать аутсайдеров в секторе, как бы привлекательны они ни были. Если сильно хочется, то только тех, чья позитивная динамика опережает рост индекса.

- Шорты в РФ дорогие, не шортить! Если есть предпосылки того, что бумага упадет на 50%, – шортить еще можно. Да и в этом случае часть прибыли съедят проценты по транзакциям. Если издержки составят 20%, то заработок будет нулевой.

- Не пытайтесь «отловить» дно, не привязывайтесь ни к хаям, ни к лоям в прошлом.

- При пробое среднесрочных каналов или отбое от их границ, либо при переходе на новый торговый эшелон, «кукловод» (инсайдер или крупный игрок) будет «пилить» уровень, устроит сквиз стопов и постарается закрыть бумагу под уровнем, а на следующий день пройдет уровень гэпом.

Фундаментал для «чайников»:

- Знать даты собрания акционеров;

- Решения по дивам;

- Выход отчетности.

За неделю до отмеченных дат мониторим активность инсайдеров – скачки цен, рост объёма.Типичное поведение инсайдера перед новостью:

- острожная покупка бумаги;

- выставление «айсбергов»;

- вынос оферов одной сделкой и снижение активности до нуля;

- выставление большого объема на продажу в стакан и собирание мелких оферов ниже своего.

Чертим среднесрочные каналы и смотрим, есть ли вероятность «прорыва» цены. Что делать «чайникам»:

- Выбирать бумаги с хорошей дивидендной историей;

- Выбирать те компании, где отмечается многолетний рост выручки и чистой прибыли. Особенно интересны компании, где идет снижение чистых убытков, а в уставе прописаны дивиденды: есть шанс зайти в бумагу до того, как на нее обратят внимание крупные игроки.

Портфель из лучших эмитентов:

- Определить лидеров роста недели/месяца и купить в портфель.

- Через неделю/месяц снова определить лидеров.

- Бумаги, которые уже в портфеле и сохранили лидерство — оставить, другие удалить. Не продавать бумагу раньше, чем она выйдет из портфеля по отсеву: она может расти еще долго после того, как покажется, что сильно выросла.

- Новые лидеры роста – в портфель.

Модель «Ракета на старте»:

- Мониторить рост объема в бумаге;

- Отбирать те бумаги, где рост объема сопровождался увеличением цены или небольшим ее отрицательным изменением;

- Наметить уровень стопа по взятой бумаге. Расположить его за локальным лоем или под уровнем, на котором проходили основные объемы. Стоп ставить заранее.

Диверсификация портфеля:

- Диверсифицировать портфель настолько, насколько способен уследить: например, 5 бумаг. Если их будет 20–30–40, то снизится качество мониторинга.

- Выбирать бумаги из разных секторов.

Роман Андреев – кулуарно

- Большого будущего у криптовалют нет: в ближайшей перспективе выгодной останется только одна монета, вероятно, BTC или ETH. В длительной перспективе – квантовые компьютеры нивелируют преимущества криптовалют.

- Обратить внимание на акции компаний, связанных с 3D печатью;

- Доллар по 62.5 еще можем увидеть до конца года;

- Секторы еды и энергетический будут пользоваться спросом даже в кризис.

Советы для работы на валютном рынке – Денис Казымаев

- Не верить заголовкам СМИ, например, «доллар будет по 100 рублей».

- Нет смысла размечать валютный график большим количеством индикаторов (каналы, уровни, поддержки и т. п.). Все, что точно можно предсказать по графику, – что он пойдет вправо и дальше.

- Не торговать в кредит на валютном рынке.

- Инвестировать купленную валюту (в еврооблигации, например).

- Конвертировать часть рублёвого дохода в валюту, а не хранить в рублях.

- Относится к валютному рынку проще: радоваться жизни, не психовать, отдыхать, уделять время семье.

О назревающем кризисе: Мартынов и Хестанов

Только два спикера открыто и однозначно говорили о близящемся кризисе.

Основатель Смартлаба Тимофей Мартынов

- «Полкотлеты» держит в долларе. Вторую половину – в Сургутнефтегазе, но по текущим ценам брать его не рекомендует.

- Ликвидность в рынке РФ еще есть, но в целом мировой фондовый рынок находится на излете очередного пика, дальше падение.

Ведущий аналитик Открытия Сергей Хестанов

Спикер изложил основные тенденции и перспективы мирового валютного и товарного рынков. Мы сейчас на излете очередного цикла роста (1986, 1997, 2008, 2019). Кризисы зависят от политики, поэтому определить с высокой точностью начало кризиса нельзя. Однако в текущей ситуации актуальны две биржевые стратегии:

- Краткосрочная спекуляция;

- Структурные продукты со 100% защитой капитала (комбинации набора облигаций, опционов и пр.).

Общие факторы развития рынка:

- В США темпы роста экономики хорошие, безработица на минимуме, инфляция ниже целевого уровня, но есть торговая война с Китаем. Имеется проблема отрицательного торгового баланса.

- Евросоюз – рост экономики замедляется, при этом безработица снижается. Проблема – нулевая ставка. В США есть куда её опускать, в Европе уже некуда.

- Китай – все относительно неплохо. Если мы продаём сырье, то Поднебесная – товары, то есть, производительный труд. Но имеется проблема: динамика международных резервов упала на 25%.

- РФ – темпы роста падают, что означает стагнацию.

- Снижение нефти не страшно до $41,6. Если бюджетное правило будет от цены нефти по $45 – рубль укрепится.

Выводы:

- Приближаемся к концу экономического цикла;

- В моменте – все хорошо, на дальнем горизонте – много вопросов;

- Валюта – для долгосрочных вложений, рубли – для оперативных действий;

- Избыток предложения нефти гораздо больше, чем говорят официально. Ситуация с атакой дронов и перекос рынка нефти это доказывают;

- Добыча нефти в США утроилась за короткое время;

- Санкции не влияют на нас так сильно, как может показаться;

- Госдолг США — не такая проблема, как говорят в телевизоре.

Итоги

Презентации участников скоро должны появиться и на сайте Мосбиржи. Надеюсь, что конспект станет для читателей не только информацией о прошедшем форуме, но и самостоятельным источником инвестиционных идей.

Всем профита!

(4 оценок, среднее: 4,50 из 5)

(4 оценок, среднее: 4,50 из 5) Итоги моих инвестиций в 2021 году

Итоги моих инвестиций в 2021 году

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.