Что такое РСБУ и МСФО для инвестора

В последнее время я получаю вопросы, которые читатели задают мне в комментариях на блоге, в Телеграм-канале, а также в ходе обучения на курсе Ленивого инвестора: в чем разница между отчетностью по МСФО и РСБУ? Эти два стандарта имеют существенные отличия по целям, форме, оценке дохода и стоимости активов, по налогооблагаемой базе и даже по периоду предоставления. Не удивительно, что данные по двум этим видам отчетности у компаний, торгуемых на Московской бирже, не совпадают.

Эти различия требуют детального пояснения, без которых трудно сориентироваться перед принятием инвестиционного решения. В статье мы ответим на вопросы о том, что это вообще такое МСФО и РСБУ, почему они сосуществуют на российском рынке и что необходимо учитывать частному инвестору при анализе отчитывающейся компании.

Почему на рынке существуют стандарты МСФО и РСБУ

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

ПодписатьсяПри анализе тех или иных финансовых инструментов, прежде всего акций российских компаний, частные инвесторы сталкиваются с понятиями отчетности по МСФО (Международные стандарты финансовой отчетности) и РСБУ (Российские стандарты бухгалтерского учета). Сейчас на глобальном рынке есть два конкурирующих стандарта – европейский МСФО (IFRS) и американский ГААП (US GAAP). Их доля на мировом рынке примерно 50/50. Поскольку Россия территориально ближе к Европе, у нас с конца 90-х годов 20-го века начался переход на европейскую практику бухучета.

У российского Минфина не было выбора: переходить на мировые стандарты или оставить привычные отечественные. Без этой реформы ни один инвестор, особенно зарубежный, не смог бы адекватно оценивать инвестиционные риски в России. Отчетность по РСБУ, без специальных знаний, он просто не поймет. Аудиторы рейтинговых агентств присваивают рейтинг также опираясь на международные стандарты. Без отчетности по новым стандартам за 2 последних года, не может состояться IPO российской компании, даже на Московской бирже. Не будут всерьез рассматривать компанию также банки-кредиторы и контрагенты. По перечисленным причинам, государство обязывает перейти на МСФО все общественно значимые компании, акции и облигации которых обращаются на рынке. Кроме внешних причин, есть и внутренние: дальновидные руководители используют экспертную оценку по стандартам МСФО для принятия более гибких управленческих решений.

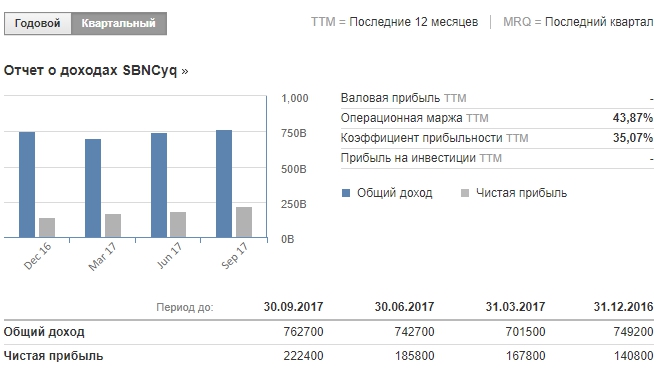

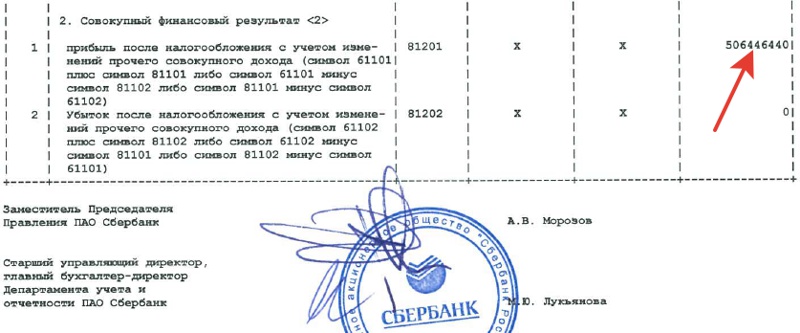

РСБУ являются наследием советской эпохи, когда необходимости в экономической оценке компании для целей инвестирования просто не было. Содержанием старых стандартов является балансовый и внебалансовый учет имущества и его амортизации, отражение оборотных средств, начисление налогов и расчет прибыли. Целью учета была не столько оценка реальной рыночной стоимости, сколько предотвращение уклонения от налогов и расхищения «социалистической собственности». Современные стандарты РСБУ претерпели много изменений и уже наполовину слились с МСФО, но разница в оценке компании может быть довольно существенной. Приведу в пример отчет аудиторов PWC о чистой прибыли Сбербанка по МСФО за 1-3 квартал 2017. Раскрытие финансовой информации банк обязан размещать на своем сайте. Как видим, чистая прибыль составила 576,3 млрд руб.

Тот же главный бухгалтер, но уже по стандартам РСБУ, показывает прибыль 506,4 млрд руб.

Почему же на рынке сохраняются стандарты РСБУ? Ответ вижу таким. Если резко перейти на новые стандарты, придется:

- скопом увольнять бухгалтеров старшего поколения, получивших финансовое образование 15-20 лет назад;

- лишить малый бизнес возможности нанимать низкооплачиваемых бухгалтеров, которых собственник может себе позволить;

- резко перестраивать всю систему налоговых сборов на местах.

Но если с малым и средним бизнесом все понятно, то остается вопрос: для чего крупные публичные компании, которые могут позволить себе высококвалифицированного бухгалтера с экспертным суждением, продолжают предоставлять отчетность по РСБУ? Есть ряд причин:

- Законодательная база и судебная практика имеют большую инерцию и не успевают за изменениями на рынке;

- Интеграция МСФО c российской налоговой системой еще в процессе;

- Отчетность по МСФО обходится дороже, поскольку требует привлечения независимых аудиторов и оценщиков;

- Некоторые компании, попав под санкции, лишились стимула к переходу на международные стандарты.

Таким образом, сейчас идет переходный период, который продлится еще довольно долго. Кроме того, сама отчетность РСБУ подвергается изменениям путем включения в нее данных, принятых в МСФО. К примеру, форма №2 (Отчет о прибылях и убытках) теперь включает раздел «Прочие совокупные доходы и расходы».

В чем разница между МСФО и РСБУ

Для удобства сравнения, посмотрим разницу между двумя стандартами на примере таблицы с основными параметрами бухгалтерского учета.

| Что сравниваем | РСБУ | МСФО |

| Основная идея | Все активы и операции должны быть юридически подтверждены документами | Преимущество экономического смысла над юридическим |

| Применение | Для отчета перед контрольными и налоговыми инстанциями | Для анализа инвесторами и кредиторами, для целей прогноза и принятия управленческих решений |

| База для анализа | Только документы, подтверждающие проведение операции | Учитывается профессиональное суждение бухгалтера, подтвержденное независимым аудитором |

| Отчетный период | Календарный год с 1 января по 31 декабря | Период устанавливает сама компания |

| Валюта | Только рубли | Валюта, в которой проводятся операции |

| На что распространяется | Отчитывающееся юридическое лицо | Консолидированная отчетность по всей группе |

| Стоимость денежных средств | Дисконтирование не применяется | Дисконтированные во времени денежные потоки |

| Оценка имущества | Балансовая стоимость с учетом амортизации | Оценка и переоценка с привлечением независимого оценщика |

| Процентный доход | Ставка процента по договору, начисляется линейно на первоначальную стоимость | Эффективная ставка %, начисляется на амортизируемую стоимость, с учетом ожидаемого изменения денежного потока |

| Определение стоимости активов и обязательств | Стоимость по документам. Там, где нельзя оценить текущую стоимость, определяется по первоначальной стоимости | Справедливая стоимость, учитывающая время и рыночные условия реализации |

| Стоимость активов для продажи | Балансовая стоимость (возможно завышение) | Только то, что компания может получить при продаже |

| Нематериальные активы | Не применяется | Оценка неденежного потока с учетом потенциальной выгоды |

| Производные финансовые инструменты | Учитываются как имущество. Оцениваются только по факту сделки | Оцениваются по справедливой стоимости, с учетом хеджирования будущих денежных потоков |

| Налоговая база | Сумма доходов и расходов, облагаемая налогом на прибыль | Зависит от способа погашения балансовой стоимости актива (продажа или использование) |

| Раскрытие качественной информации | Не применяется | Учитывается политика компании, качество управления капиталом в динамике |

Из таблицы видно, что учет по МСФО более адекватно отражает сложную экономическую реальность, содержит развернутые алгоритмы расчета и учитывает современные финансовые инструменты – многосторонние финансовые гарантии, деривативы и др. Но самое принципиальное отличие в том, что МСФО признает силу оценочного суждения составителя отчетности. К примеру, стандарты РСБУ не учитывают видение рыночных перспектив компании, будущее изменение стоимости денежных средств, необходимость хеджирования процентных и валютных рисков.

Что частному инвестору нужно учитывать в отчетности компаний

При выборе акций российских компаний, важно быть уверенным в положительной динамике их финансовых показателей как по стоимости бумаг, так и по дивидендам. Или вкладывать в явно недооцененные перспективные активы. И в том, и в другом случае не обойтись без первичного анализа отчетности. Она доступна для скачивания на сайтах компаний-эмитентов, ежегодно и поквартально, обычно по двум стандартам. Однако изучение сайтов компаний на предмет опубликованных форм отчетности, я считаю непродуктивным занятием. Отчетность по всем публичным компаниям есть на онлайн-сервисах, например, smart-lab.ru или ru.investing.com. Там же их удобнее и анализировать, поскольку необходимые показатели отчетности уже собраны и обработаны.

Для российского инвестора, как и для иностранного, актуальны данные по МСФО, поскольку анализ акций и облигаций компаний по российским стандартам даст искаженные результаты. И не из-за того, что они хуже международных, а потому что предназначены для других целей. Из более чем ста страниц отчетности, инвестора должны интересовать только две формы: баланс и отчет о финансовых результатах. В них тоже много строк и цифр, нам нужны из них несколько основных, необходимых для расчета мультипликаторов:

- Активы;

- Обязательства;

- Капитал;

- Денежные средства;

- Выручка;

- Чистая прибыль;

- Капитализация (можно узнать на сайте Московской биржи)

Нас интересуют мультипликаторы, которые я уже описывал на блоге в отдельных статьях. Они основаны как раз на бухгалтерских данных по МСФО и отражают финансовое состояние анализируемых компаний. Их проще читать, сравнивать компании и делать выводы о качестве актива. Напомню самые распространенные коэффициенты, характеризующие финансовую устойчивость анализируемой компании.

- EBITDA – объем прибыли до вычета налогов, процентных платежей и амортизации. Характеризует общую картину финансовых активов компании.

- P/E – отношение капитализации (суммарной стоимости акций) к прибыли. Как и EBITDA, это поверхностный мультипликатор и применим только для сравнения компаний одной отрасли.

- EV – стоимость компании с учетом всех источников финансирования, долговых обязательств, обыкновенных и привилегированных акций.

- P/BV – отношение рыночной цены компании к её балансовой стоимости. Показывает переоцененность или недооцененность актива.

P.S. Процесс поиска и анализа отчетности компаний я подробно раскрываю в курсе Ленивого инвестора. В частности, в уроке №9 мы подробно разбираемся где и что следует смотреть. Присоединяйтесь к учебной группе, которая с каждым днем растет и использует для общения со мной и друг с другом закрытый канал Telegram. Если у вас остались вопросы, пишите в комментариях.

Всем профита!

Итоги моих инвестиций в 2021 году

Итоги моих инвестиций в 2021 году

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Прям гимн МСФО получился, а не статья... А ведь все не так радужно, стоит лишь вчитаться. «Профессиональное мнение», «оценка и переоценка», «справедливая рыночная цена», «ожидаемый денежный поток»,... Полная свобода в накрутке счетчика. Будьте осторожны.

Ну отчетность вообще можно подделывать какое-то время, так что панацеи нет.

Верно, но в случае МСФО и подделывать ничего не надо — мнение эксперта, ну ошибся, как аналитик фондового рынка. Перечитывал недавно Разумного инвестора Грехема с комментариями Цвейга (рекомендую), было не мало подобных примеров.

Чем РСБУ лучше?

На мой взгляд тем, что оставляет меньше места для маневра недобросовестным менеджерам, о чем я и писал выше.

Вообще в отчетности фирмы не должно быть ее надежд и прогнозов на светлое завтра. Это уже должен решать инвестор, для себя. Иначе отчетность АО превращается в маркетинговый инструмент, со всеми вытекающими.