Что означает FAANG и стоит ли инвестировать в эти акции

В период кризиса интерес российских инвесторов к зарубежным активам возрастает. В первую очередь внимание привлекает FAANG – великолепная пятерка признанных лидеров американского рынка. В S&P 500 эти эмитенты составляют почти 20% стоимости. Предлагаю сегодня поговорить о данных компаниях, почему я держу их в портфеле и о целесообразности вложений в IT-сектор США.

Краткая характеристика акций FAANG

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

ПодписатьсяАббревиатура FAANG происходит от первых букв названий пяти компаний:

- Facebook;

- Amazon;

- Apple;

- Netflix;

- Google (Alphabet).

Это сокращение ввёл в оборот ведущий телешоу о финансах Джим Крамер. Первоначально оно состояло из четырех букв и не включало в себя Apple. Изначально в состав не вошёл Microsoft, хотя сегодня у него есть все основания для включения в пятёрку гигантов. Netflix на тот момент так быстро рос, что его посчитали достойным участником.

Эти компании были объединены как стандарты ведения бизнеса и эталоны историй успеха. Аббревиатура FAANG стала модным словом, неизменно производящим впечатление на инвесторов.

Иногда под этим термином ошибочно подразумевают все компании высокотехнологичного сектора США. Рассмотрим каждого из ее участников подробнее. Все цифры приведены по данным сервиса ru.investing.

Facebook занимает четвертое место. Его вес в индексе – 1.83%. Эта компания – признанный лидер среди социальных сетей. Ее аудитория несколько миллиардов людей по всему миру. Только активных ежедневных пользователей – 1.5 млрд. Капитализация эмитента более $525 млрд.

Вес Amazon в индексе S&P 500 – 2.69%, что соответствует третьему месту. Это самый известный сервис интернет-торговли и лидер в сфере облачных решений. Капитализация около $1,2 трлн. После просадки в пик кризиса 2020 г. акции этой компании предельно быстро отыграли падение и обновили исторические максимумы. Причина – адаптированность бизнеса к условиям мировой самоизоляции.

Apple – лидер S&P 500. Доля этого эмитента в индексе 3.91%. Капитализация – $1,23 трлн. Имеет относительно низкий (для американского рынка) мультипликатор P/E. Он составляет около 20 против 100 у Amazon. Несмотря на попытки представить бюджетную модель своего знаменитого смартфона, компания не вошла в число тех эмитентов, чьим акциям удалось быстро преодолеть обвал котировок 2020 г.

Netflix может считаться аутсайдером списка: всего 39 место в индексе с весом 0.58%. Капитализация около $185 млрд. Несмотря на это, в кризис 2020 г. его акции быстро отыграли мартовское падение и обновили исторические максимумы. Всё благодаря росту интереса к контенту этого медиа-гиганта.

Капитализация Google (Alphabet) на момент публикации превышает $860 млрд. Этот эмитент имеет два типа акций – А и С. Вес первого из них в S&P 500 составляет 1.45%, второго – 1.44%. Они занимают соответственно 8 и 9 места в индексе. Несмотря на лидирующие позиции в отрасли, во время кризиса 2020 г. компания столкнулась с необходимостью сокращать расходы и оптимизировать штат. Ее достоинство – низкий показатель P/E – около 25 пунктов.

Когда заходит речь о высокотехнологичном секторе США, инвесторы сразу же вспоминают расцвет и крах т. н. доткомов. Однако сравнивать успехи ведущей пятерки и других эмитентов на Nasdaq с кризисом 2001 года некорректно по следующим причинам:

- возможности для монетизации интернет-бизнеса за последние 20 лет многократно возросли;

- соотношение цена/прибыль у доткомов было кардинально выше среднего по S&P 500.

Главным фактором роста котировок FAANG я считаю постоянное расширение числа их клиентов. В первую очередь, за счет сокращение спроса на магазины и сервисы, работающие офлайн.

Как вложиться в FAANG

Акции всех компаний, входящих в FAANG, доступны на Санкт-Петербургской бирже. Купить их можно через любого российского брокера, дающего к ней доступ. Главный недостаток такого способа – необходим существенный капитал: одна акция может стоить сотни долларов.

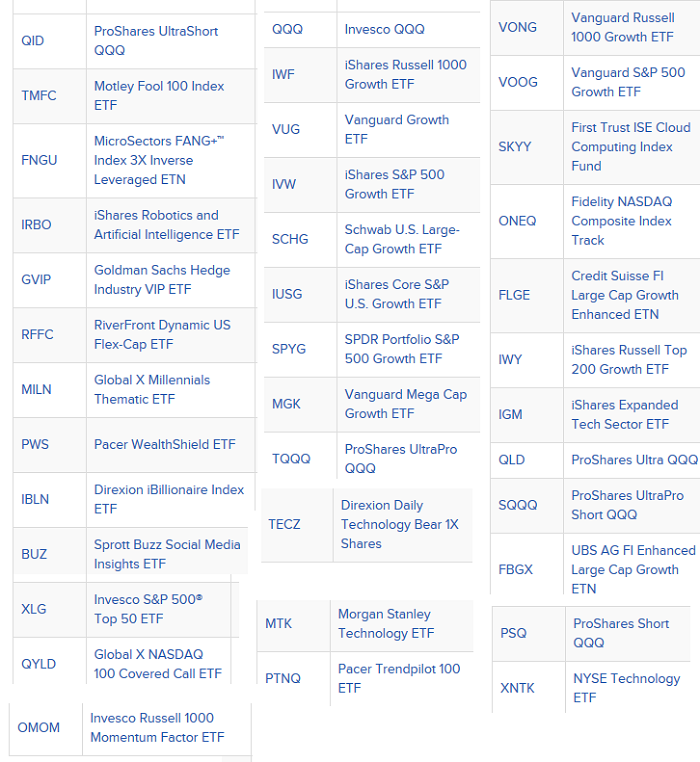

Снизить порог входа можно с помощью непрямых инвестиций через ETF или БПИФ. Но фонды, которые сосредоточились бы только на пяти эмитентах, не получили популярности. Поэтому термин FAANG ETFs закрепился за теми фондами, в состав активов которых входят все члены пятерки с весом не менее 1%. По этому запросу можно найти список из 37 ETF. Все они доступны только через зарубежных брокеров.

В России существует лишь один ETF, основанный на котировках акций FAANG. Это FXUS, следующий индексу Solactive. Но требование по весу в 1% не выполняется. Из группы FAANG наибольший показатель у Apple – 0,2%. Кроме того, на фоне кризиса весны 2020 г. этот фонд не продемонстрировал способности быстро восстанавливать просадки. Управляющая компания «Альфа-Капитал» предлагают БПИФ на индекс NASDAQ 100. Все пять «великолепных» эмитентов входят в его состав.

Если рассматривать вложения в IT-сектор США, то наиболее перспективным фондом на российском рынке выглядит FXIT. Этот ETF от FinEX, повторяющий MSCI USA Information Technology. Этот индекс не заявляет в своем составе Amazon и Netflix, но показывает лучшие результаты по доходности относительно S&P 500. После кризиса марта 2020 г. этот инструмент, в отличие от FXUS, обновил свой рублевый максимум уже в апреле.

Еще один способ заработать на акциях данного сектора – выход на иностранные биржи и торговля фьючерсами на NYSE FANG+ Index. Этот индикатор представляет собой расширенную версию FAANG. Помимо самой «великолепной пятерки» в него входят:

- Alibaba;

- Baidu;

- Nvidia;

- Tesla;

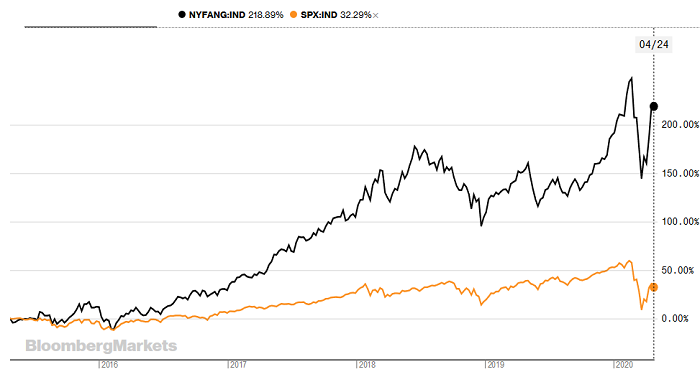

Изучить спецификацию можно на странице фьючерса theice.com/products/66380320/NYSE-FANG-Index-Future. Инструмент относится к числу рискованных вложений и больше подойдет спекулянтам. Но важно то, что за последние пять лет его базовый индекс многократно обогнал S&P 500. Ниже приведен график от Bloomberg.

Из него видно, что ведущие IT-компании быстрее отыгрывают потери, понесенные в марте 2020 г., чем фондовый рынок США в целом. При этом график NYSE FANG+ Index демонстрирует большую амплитуду колебаний в периоды кризисов, чем S&P 500.

Преимущества вложений в IT-сектор США

Многие профессиональные инвесторы долгое время считали активный рост IT-компаний очередным пузырем. Такое мнение до сих пор можно встретить среди консервативных инвесторов. Ближайший экономический кризис, напротив, показал, что сейчас этот сектор является примером зрелости и устойчивости.

«Пузырь» не только не лопнул, но и демонстрирует результаты лучше рынка в целом. Все лидирующие компании, входящие в состав FAANG, и ее расширенная версия NYSE FANG+ Index проявили способность противостоять кризисным ситуациям.

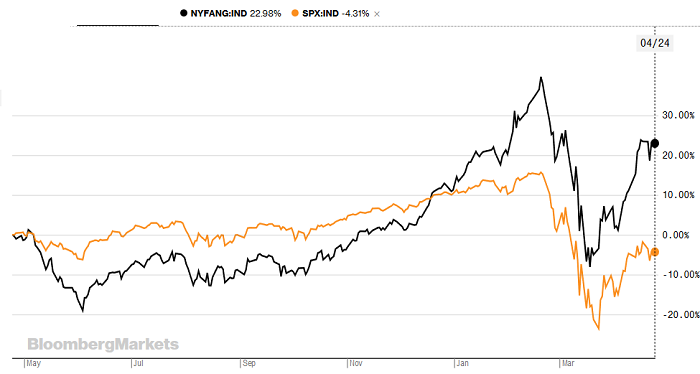

Но это не означает, что доходность вложений в будущем гарантирована. Ниже приведено еще одно сравнение S&P 500 и NYSE FANG+ от Bloomberg. На этот раз за последний год. На нем хорошо видно, что котировки IT-сектора могут и уступать широкому индексу.

Аналогичные просадки относительно S&P 500 можно найти и на графике любой компании из списка FAANG.

Главные риски вложения в IT-сектор США связаны с перекупленностью, вероятностью замедления темпов развития, а также с выходом на лидирующие позиции китайских конкурентов. Но говорить о том, что отрасли грозит полных крах, как это было в начале 2000-х, не приходится. Долгосрочные инвестиции, на мой взгляд, могут оправдать себя при условии соблюдения двух правил.

- Отказ от покупки чрезмерно переоцененных компаний. Такими на момент выхода статьи можно считать Amazon и Netflix;

- Выбор тех эмитентов, которые показывают стабильную доходность, а не растут на эйфории.

Одним из преимуществ компаний IT-сектора можно считать высокую степень диверсификации их бизнеса, которой не было у доткомов.

Подводим итоги

Покупка акций FAANG и других лидеров IT-рынка – это не универсальный рецепт гарантированного получения прибыли. Их котировки способны проседать так же, как и у любых других компаний. Это может быть обусловлено теми же самыми причинами: например, выходом отчета, не оправдавшего ожидания инвесторов. Поэтому выбирать эмитентов для инвестиций следует на основе их тщательного анализа по нескольким мультипликаторам. Но и считать данную сферу пузырем – большое заблуждение. Даже Уоррен Баффет, долгое время принципиально избегавший этого сектора, признал свою ошибку.

Расскажите в комментариях, инвестируете ли вы в рынок высоких технологий и, если да, то в какой форме.

Всем профита!

(4 оценок, среднее: 4,25 из 5)

(4 оценок, среднее: 4,25 из 5) Итоги моих инвестиций в 2021 году

Итоги моих инвестиций в 2021 году

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.