Что такое коэффициент P\E и как его использовать

Продолжаю рассказывать о параметрах оценки инвестиционной привлекательности предприятия, устойчивости к стрессовым ситуациям рынка, оценки долговой нагрузки и т.д. по финансовой отчетности. Напомню, это нужно для того, чтобы принять верное инвестиционное решение — прибыль в текущем периоде не является основанием для инвестирования, тогда как сравнительные коэффициенты помогут создать общую картину с учетом внешнего кредитования, амортизации и т.д. Сегодня расскажу о довольно популярном финансовом показателе Р/Е — главном параметре, по которому анализируют, насколько недооценена или переоценена ценная бумага.

Что такое EPS и P/E

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

ПодписатьсяEPS — это параметр, показывающий, сколько компания заработала прибыли в рублях на одну акцию. Рассчитывается по формуле:

EPS = (Прибыль — Дивиденды по привилегированным акциям)/количество обыкновенных акций в обороте

Этот параметр наглядный, но относительный (выраженный в рублях), потому для сравнения используется абсолютный — P/E, выраженный в процентах. P/E (P/EPS) — это коэффициент, показывающий соотношение между ценой акции и прибылью компании. Например:

- если текущая стоимость акции 100 рублей, прибыль за отчетный период в расчете на 1 акцию (этот показатель есть в отчетности компаний) составила 5 рублей, то параметр P/E равен 100/5=20. То есть инвестор согласен заплатить за акцию 20 рублей, чтобы получить 1 рубль прибыли;

- если цена акции — 20 рублей, EPS — 5 рублей, то компания покроет расходы на покупку её акций через 4 года. Пример условен, так как на практике вся прибыль акционерам не распределяется.

EPS может рассчитываться несколькими способами. Может браться прибыль с отчетности за календарный год (отчет о прибылях и убытках), прибыль за последние 4 квартала (скользящий P/E) или плановая прибыль, когда итоги за 6 месяцев удваиваются (прогнозный P/E).

Как рассчитать P/E, преимущества и недостатки коэффициента

Где брать данные для расчета. Цена акции на конец отчетного периода есть в истории котировок. Это будет наше значение Р. Чтобы найти E (EPS), нужно:

- найти чистую прибыль за отчетный период. Я бы рекомендовал брать исключительно данные за год, потому что квартальные данные являются промежуточными;

- сумму дивидендов нужно брать только официально подтвержденную и пересмотренную, а она обычно появляется с годовой отчетностью. Промежуточные данные будут некорректны;

- количество акций в обороте на конец отчетного периода также есть в открытых источниках.

Снова порекомендую источник smart-lab.ru/q/shares_fundamental, в котором все эти цифры есть в соответствии с опубликованной годовой отчетностью.

Обратите внимание, что, например, у Газпрома данные приведены только по 2015 году и по МСФО (Международные стандарты финансовой отчетности). Годовая отчетность за 2016 год пока отсутствует, прибыль Газпрома за 9 месяцев 2016 года по РСБУ — 75,417 млрд рублей, по МСФО — 709,3 млрд рублей. Еще один яркий пример того, почему по разным методикам расчета могут получаться разные цифры. Для крупных холдингов рекомендуют брать данные именно МСФО.

Как оценивать параметр Р/Е:

- показатель P/E сам по себе мало что говорит, его анализируют в сравнении с другими компаниями одной отрасли и среднеотраслевому значению. Превышение P/E компании над среднеотраслевым значением говорит о том, что компания переоценена;

- значение P/E для рынка РФ больше 20 свидетельствует, что компания переоценена или наоборот имеет большой потенциал роста (то есть инвесторы в неё верят небезосновательно). Значение менее 5 — компания недооценена или бесперспективна;

- P/E анализируется вместе с динамикой увеличения чистой прибыли. Если P/E и динамика увеличения прибыли одинаковы, значит компания стабильна. Если P/E в 2 раза меньше роста прибыли, это может говорить как о потенциале роста, так и о возможном спаде;

- сравнить P/E с доходностью облигаций. Значение коэффициента должно быть не ниже доходности, например, ОФЗ. Разделив 100 на процентную ставку по ОФЗ, получив тем самым максимальное значение P/E.

Иными словами, вкладываться в компании с P/E больше 20 — большой риск, но и P/E менее 5 скорее говорит не столько о недооценке, сколько о потере к компании интереса или присутствия другого важного фактора (зависимость от политической, экономической ситуации и т.д.) Возьмем простой теоретический пример по определению справедливой цены на акцию:

| Компания | Цена акции | EPS | P/E |

| А | 70 | 2,4 | 34 |

| Б | 30 | 2,1 | 14 |

| В | 50 | 1,7 | 39 |

| Г | 14 | 3,5 | 5 |

| Д | 150 | 20 | 8 |

| Средняя цена по отрасли | 20 |

Есть 5 компаний одной отрасли с вводными данными, как найти которые, я рассказывал выше. Сами показатели говорят о том, что у компании «А» и «Б» показатель сильно завышен. Для получения справедливой стоимости бумаг компании «А» умножим EPS на среднее отраслевое значение: 2,4*20 = 48. То есть стоимость бумаги переоценена почти в 1,5 раза.

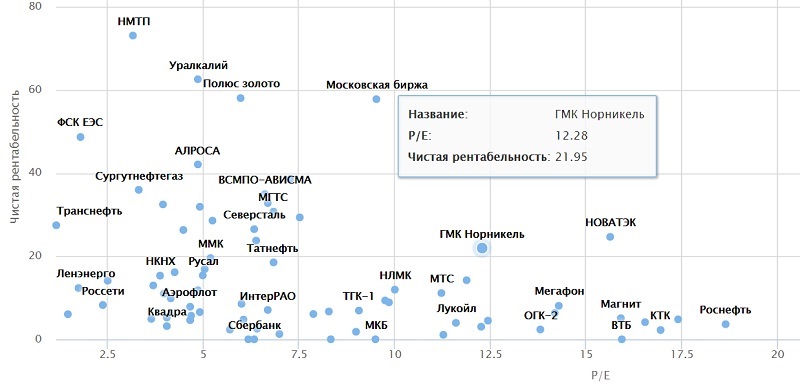

На практике карта P/E выглядит так:

В соответствии с картой P/E привлекательными выглядят акции Магнита, ЛУКОЙЛа, ВТБ, Роснефти, но они могут находиться на пике своего роста. Недооцененными выглядят бумаги Северстали, Сбербанка, АЛРОСА. А вот ситуация с бумагами Сургутнефтегаза и Газпрома не самая лучшая. Хоть Газпром и оставил уровень дивидендов на прежнем уровне, но за 9 месяцев 2016 года в несколько раз снизил уровень чистой прибыли...

Если за несколько периодов цена акций и прибыль растут пропорционально, то есть P/E стабилен, это хороший признак, не нуждающийся в дополнительном анализе. Но есть нюанс: прибыль в знаменателе — это прибыль прошлого периода, тогда как в цене акций уже заложены ожидания инвесторов.

Недостатки Р/Е:

- показатель применим только для компаний одной отрасли из-за специфики работы предприятий. Например, Сегодня нефтяная компания зарабатывает много, но в долгосрочной перспективе рост акций туманный. IT-сектор наоборот перспективен в долгосроке, но в краткосроке несет риски;

- в отличие от EBITDA, индикатор подвержен волатильности (сезонный спад прибыли, особенности экспорта и т.д.);

- для разных стран P/E разный. Например, для компаний фондового рынка РФ этот показатель равен 8-10, для США — 17-20;

- нельзя рассчитать параметр, если компания за отчетный период получила убыток;

- P/E не всегда адекватно отражает привлекательность предприятия в период резких скачков прибыли и стоимости акций компании, в которых заложен спекулятивный капитал.

Сгладить эти недостатки можно анализом более долгих периодов (3, 5, 7 или 10 лет).

P.s.

P/E — один из самых простых и популярных финансовых показателей, позволяющий оценивать перспективы инвестиций. Но, как и все другие показатели, он должен оцениваться в комплексе и на долгосрочных периодах. Причем важен не столько сам коэффициент, сколько динамика его изменения. Падение P/E в 2 раза говорит о том, что инвесторы теряют интерес к компании. Причины могут быть разные — от роста долговой нагрузки, до отсутствия спроса на продукт. Резкий рост P/E может говорить о прорыве компании или вливании в неё спекулятивного капитала. Потому перед инвестированием рекомендую вместе с P/E оценивать чистую прибыль, зависимость от внешнего кредитования, потенциальный спрос на продукт компании. У кого остались вопросы, предлагаю обсудить в комментариях.

Всем профита!

(6 оценок, среднее: 4,33 из 5)

(6 оценок, среднее: 4,33 из 5) Итоги моих инвестиций в 2021 году

Итоги моих инвестиций в 2021 году

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Мне (и не думаю, что только мне) было бы интересно почитать о вашем подходе к покупке акций, на конкретном примере. Из этого получилась бы даже интересная статья на вашем блоге. История принятия решения о приобретении одной из акций вашего публичного портфеля.

Например «Встал я утром и решил купить новых акций, открыл листинг МБ и начал анализировать...»

Ну и как всегда — спасибо за ваш труд!

Время от времени я публикую обзоры рынка, в том числе в отчетах. Учту ваше пожелание