ПИФ – что это такое на самом деле?

Большая популярность паевых инвестиционных фондов (сокращённо ПИФ) показывает, что пора подробно остановиться на этом инструменте, дать развёрнутую информацию о нём. В том числе на основе личного опыта и поиска аналогии с зарубежными подходами.

Что такое ПИФ простыми словами

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

ПодписатьсяПИФ – форма коллективного инвестирования, при которой лицензированная управляющая компания, владеющая портфелем активов, продаёт доли своего имущества (паи) частным инвесторам. Деятельность ПИФов регламентируется Федеральным законом от 29.11.2001 № 156-ФЗ «Об инвестиционных фондах». Лицензия, дающая управляющей компании право на создание и управление ПИФом, выдаётся отдельным структурным подразделением ЦБ РФ. По закону уставной фонд ПИФа не может быть меньше 10 млн руб., но на практике разумный минимум 30-50 млн руб. Пайщиками выступают в основном физические лица, заинтересованные в упрощении доступа к активам, а также в снижении затрат на формирование портфеля.

Большинство ПИФов, работающих на российском рынке, инвестируют в ценные бумаги отечественных компаний, а также государственные и муниципальные облигации. В качестве активов могут выступать также иностранные акции, объекты недвижимости и драгоценные металлы. По структуре ПИФы могут быть:

- Фонды облигаций;

- Фонды акций;

- Фонды смешанных инвестиций;

- Индексные фонды и др.

Кроме этого, ПИФы делятся на открытые (ОПИФ) фонды — все виды, перечисленные выше, а также закрытые фонды недвижимости (ЗПИФН). Коренное различие между ними – доступность пая ЗПИФН только на этапе формирования фонда, осуществляющего инвестиции на рынке недвижимости. После завершения покупок фонд на определённое время прекращает торговые сделки. Доход он получает от сдачи объектов в аренду или продажи их по более высокой цене. Различают такие ЗПИФ как:

- Строительные — покупают права на строящиеся объекты для последующей продажи;

- Рентные — сдают объекты недвижимости в аренду;

- Девелоперские — инвестируют в перспективные участки земли под застройку;

- Ипотечные — выкупают права требования по ипотечным кредитам и получают доход с платежей по ним.

Ни дивиденды, ни купоны с инвестиций в ценные бумаги открытые ПИФы своим пайщикам не выплачивают. Это не предусмотрено российским законодательством. Закрытые ПИФы недвижимости в ряде случаев выплачивают часть дохода, полученного от сдачи в аренду объектов недвижимости.

Как правило, минимальная стоимость пая открытых фондов начинается с 1 тыс. руб. и в этом смысле это один из самых доступных активов на отечественном рынке. К достоинствам стоит отнести и то, что для покупки и продажи пая инвестор не обязан становиться клиентом брокерской компании, овладевать навыками использования торгового терминала, а также изучать специфическую терминологию. Разброс стоимости пая в закрытых фондах может быть от нескольких тысяч до нескольких сотен тысяч рублей. Некоторые ЗПИФН работают только с квалифицированными инвесторами.

Как оценить успешность работы ПИФа

С точки зрения потребителя, ПИФы должны выступать в роли простой и доступной альтернативы биржевому портфельному инвестированию. По действующим правилам (в частности, ПРИКАЗ ФСФР №09-45/ПЗ-Н ОТ 10 НОЯБРЯ 2009 г.) управляющие компании могут использовать производные инструменты и короткие позиции для хеджирования сделок с ценными бумагами. Эффективная работа с такими инструментами, особенно на падающих рынках, говорит о высокой квалификации управляющих. Основными ориентирами для инвестора должны служить долгосрочная доходность фонда в сравнении с бенчмарком (индексом соответствующего сектора рынка), а также максимальная просадка, наблюдавшаяся за рассматриваемый период.

На практике нехватка знаний мешает неопытным инвесторам критически оценивать добросовестность предлагаемых услуг, а это снижает ценность самой идеи. К этому нужно добавить, что в общем случае фонды не раскрывают конкретный состав инвестиционных портфелей, что не позволяет инвесторам провести собственный анализ публикуемой отчётности.

Несмотря на то, что ПИФы создаются для получения прибыли от инвестиционной деятельности, они могут временно находиться в убытках. Из этого не следует делать поспешных выводов о качестве управления фондом, т.к. рыночная конъюнктура переменчива. Вместе с тем длительные убытки фонда на фоне эталонного бенчмарка заставляют задуматься о профессионализме управляющей компании. Деятельность управляющих компаний жёстко контролируется государством, но этот контроль касается исключительно правовой стороны. Никаких обязательств по сохранению средств инвесторов эти компании не несут, взимая плату за управление активами независимо от доходности фондов.

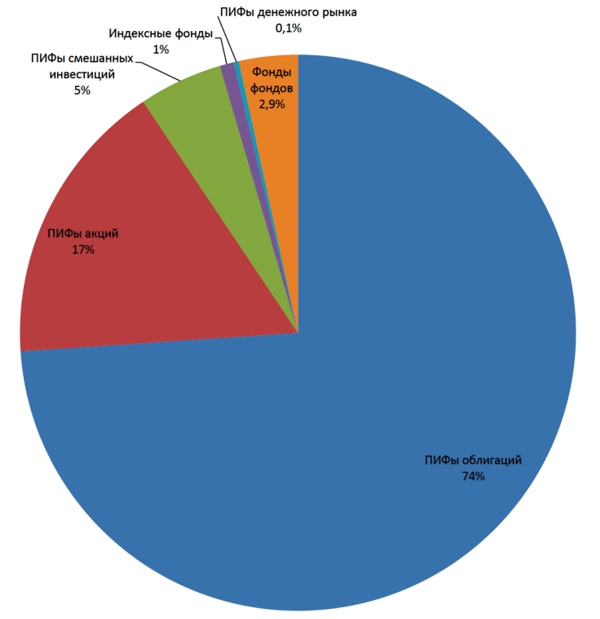

В связи с ростом государственного участия в инвестиционно-банковском секторе России, возможности для создания и поддержания крупных паевых фондов всё больше сосредотачиваются в руках государственных банков. Их работа на рынке ПИФов не отличается эффективностью и гибкостью, а в большинстве случаев не обеспечивает долгосрочной доходности хотя бы на уровне банковских депозитов, проигрывая им отсутствием гарантий на вложенные средства. Наиболее стабильными и предсказуемыми оказываются фонды, инвестирующие в облигации. Что характерно, именно их (по данным investfunds.ru) предпочитает большинство частных инвесторов.

Один из самых спорных моментов связан с оценкой стоимости пая. Формально она равна отношению стоимости чистых активов (СЧА) к числу паёв. С другой стороны, инвесторы не имеют возможности проконтролировать процесс распределения доходов фонда. Управляющая компания на словах может гарантировать реинвестирование дивидендов и купонов. Если это так, рост стоимости пая должен опережать отраслевые индексы, но на практике такое случается редко.

Для примера рассмотрим фонд акций «Добрыня Никитич», управляемый компанией «Сбербанк Управление Активами». Это один из старейших российских ПИФов, основанный в 1997 г. С 22.09.1997 (дата начала расчёта индекса ММВБ) по 29.12.2018 его доходность составила 1973%. На первый взгляд, это солидный показатель, но за то же время индекс Мосбиржи вырос со 100 до 2359 пунктов или в 23,6 раза, опередив доходность фонда почти на 300%. Кроме того, необходимость уплаты ежегодной комиссии за управление (на настоящий момент 3,2%), а также отсутствие прав на получение дивидендов по акциям, в которые инвестирует данный ПИФ, ставят пайщиков в невыгодное положение по сравнению с биржевыми инвесторами.

Ещё более красноречивый пример: сравнение доходности ПИФов, инвестирующих в драгоценные металлы, с динамикой ETF FXGD от компании FINEX по состоянию на 31.12.2018 г. Рост паёв «Золотых» фондов пришёлся на период девальвации рубля. Но за это же время бенчмарк – FXGD, привязанный к цене физического золота, показал ещё более высокую доходность.

| Актив | 1 год | 3 года | 5 лет |

| БКС «Драгоценные металлы» | 20,87% | 12,04% | 86,08% |

| Уралсиб «Драгоценные металлы» | 16,2% | 7,54% | 105,78% |

| ВТБ «Фонд драгоценных металлов» | 7,18% | 16,59% | 72,11% |

| ETF FXGD | 17,83%% | 10,63% | 110,52% |

Достоинства и недостатки ПИФов

Несмотря на некоторые параллели с американскими взаимными фондами и особенно с фондами, торгуемыми на бирже (ETF), ПИФы значительно ограничены в удобстве и гибкости инвестирования, а также доходности:

- ОПИФы не платят дивиденды и купоны;

- Имеют более высокие относительно ETF издержки;

- Низкая ликвидность, большинство ПИФов не торгуются на биржевых площадках;

- ПИФы не подходят для краткосрочных, а также маржинальных сделок.

Но с другой стороны, справедливо привести некоторые достоинства ПИФов, которые делают их в отдельно взятых случаях правильным выбором подготовленного и требовательного инвестора:

- Возможность отсрочить время уплаты налогов посредством обмена паев фондов;

- Возможность упрощенного инвестирования в отдельные инструменты на иностранных рынках без присвоения статуса квалифицированного инвестора, аккредитации у брокеров или международных финансовых институтов (инвестиции в евробонды);

- Возможность оптимизации частной собственности инвестора в целом при семейных, наследственных и прочих гражданско-правовых правоотношениях.

Выводы

Несмотря на доступность для начинающих инвесторов и простоту процедуры покупки и продажи пая, ПИФы в большинстве случаев значительно проигрывают в доходности бенчмаркам, имеют непрозрачную отчётность, в целом всё равно требуют отслеживания действий управляющей компании. Активное инвестирование через брокерские компании позволяет добиться как более высокой доходности, так и большей степени контроля над активами.

Итоги моих инвестиций в 2021 году

Итоги моих инвестиций в 2021 году

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Вот все думал, стоит или не стоит начинать работу с ПИФами. Теперь точно решил самостоятельно прикупить через БКС некоторые активы. Надо двигаться в этом направлении. Спасибо за статью! 🙂

Благодарю за комментарий.

С отдельными акциями только по-аккуратнее, все-таки эпоху эмиграции и референдумов переживаем))

Да покупаю ПАИ фондов Сбера (еврооблигации, потребительский сектор), у Русского Стандарта (империя), этот инструмент с долгосрочной перспективой, вскрывать копилку будем лет через 15-20. Потенциал у российской экономики есть.

Самостоятельное инвестирование конечно прибыльнее и надёжнее, только вот ещё научиться бы успешно инвестировать...)

Нет ничего проще, вы жертвуете либо временем, либо усилиями.

1) Нужно научиться ЖДАТЬ. Просто покупаете активы и ждете их переоценки. Время расставляет всё по местам, — профит.

2) Нужно научиться анализировать активы, составить план по манименеджменту, выучить кучу формул из формальной экономики, финансов, эконометрики. Бухучет знать придется, потому что будете лазить в бузгалтерскую отчетность. В IT поднатаскайте себя, без этого никуда...

Вывод: проще идти по второму пути, он легче. А просто ждать и смотреть в будущее способны единицы.

Теперь понятно, почему миллионы зарабатывают немногие?..)

Да я не говорю о миллионах, мне бы процентов 20 годовых...)

Нет ничего проще. Из 8 последних лет в пяти можно было 20+ процентов получить по банковским вкладам. В 2008 полгода можно было открывать трехлетние пополняемые депозиты, и конечно в декабре 2014—марте 2015.

Единственное, что от вас требуется, иметь в доступе 100-150 тысяч, чтобы вовремя зафиксировать ставки. Все. Никакой удачи или знаний.

Как Вам такой инструмент, как ETF? Есть опыт инвестирования?

Я писал в предыдущих статьях, что диверсифицированные низкозатратные ETF — практически идеальный инструмент. ETF известной управляющей компании, купленный у лицензированного западного брокера через связку с банковским счетом в надежной юрисдикции.

А как насчёт ETF компании FinEx через московскую биржу?

Ссылки подкиньте пожалуйста на статьи, где Вы пишите о ETF.

Совсем нет слов про фидерные пифы 🙁

Ничего не понял)Еще с ПАММ счетами не разобрался)))

Но это все очень интересно

Попробуйте почитать на досуге блог с самого начала, простым языком от простого к сложному