Что такое ставка LIBOR и нужна ли она инвестору

Инвестору всегда полезно иметь наглядный индикатор, способный дать общую картину рынка на текущий момент и в ближайшие месяцы. Один из таких индикаторов – ставка LIBOR. В этой статье расскажу о том, что она собой представляет и какой смысл имеет для частного инвестора.

Что означает и как рассчитывается LIBOR

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

ПодписатьсяLIBOR расшифровывается как London InterBank Offered Rate (Лондонская межбанковская ставка предложения). Это процент, по которому крупнейшие банки мира, имеющие выход на Лондонскую биржу, кредитуют друг друга на оговоренный срок. Метод расчёта LIBOR очень прост. Вначале определяется выборка из наиболее крупных и надёжных международных банков маркетмейкеров. Учитываются такие критерии, как размер активов, кредитный рейтинг, успешные размещения корпоративных облигаций и т. д. В эту выборку, которая регулярно пересматривается, могут входить от 11 до 16 банков.

Каждое утро независимо друг от друга они сообщают значение ставки, по которой готовы заимствовать деньги на межбанковском рынке. Из полученных данных самые высокие и низкие ставки отсекаются. Если в выборке 11 банков, убираются по 3 крайних значения с каждой стороны. Если банков 16, то по 4. Из оставшихся значений ставок определяется среднее арифметическое. Эти расчёты выполняются к 11:00 по Лондонскому времени, а в 11:30 публикуются агентством Thomson Reuters.

Впервые ставку LIBOR обнародовала Британская банковская ассоциация (BBA) в 1986 г. В 2014 г. контроль над этим процессом был передан ICE (Intercontinental Exchange) – международной сети бирж и клиринговых палат. В настоящее время ставки LIBOR определяются для пяти мировых резервных валют: USD, JPY, GBP, EUR, и CHF на сроки: 1 сутки (кредит овернайт), неделя, 1, 2, 3, 6 месяцев и 1 год. На момент написания статьи в стартовый перечень маркетмейкеров входят 20 банков.

Именно из этого списка формируется выборка. Есть дни, когда для отдельных или для всех валют новые ставки не публикуются. Это государственные праздники и т. н. «банковские каникулы». Подробно о том, как считается LIBOR, какие банки участвуют в её определении, статистику и другие данные можно узнать здесь: theice.com/iba/libor. К сожалению, там нет русской версии, но разобраться с цифрами не составит труда.

Значение LIBOR для финансовой системы

Банки довольно часто кредитуют друг друга на рынке межбанковского кредитования. Банк принимает вклады от населения для последующего кредитования физических и юридических лиц, а доходы от данной деятельности использует для выплат по вкладам, оставляя себе часть в качестве операционной прибыли.

В какие-то моменты может образовываться временный дефицит средств. Для его покрытия банк вынужден брать краткосрочные ссуды на межбанковском рынке. Как правило, так проще, чем обращаться к ЦБ, требующему обеспечения высоколиквидными ценными бумагами. Кредитование на межбанковском рынке обходится без этого, но и стоит немного дороже в силу более высоких рисков.

На практике LIBOR широко применяется для определения комиссий и стоимости заёмных средств на биржевых рынках:

- Перенос открытых позиций на фондовом рынке;

- Кратковременные фьючерсы на процентные ставки на срочном рынке;

- Валютные свопы на денежном рынке;

- Маржинальное кредитование и т. д.

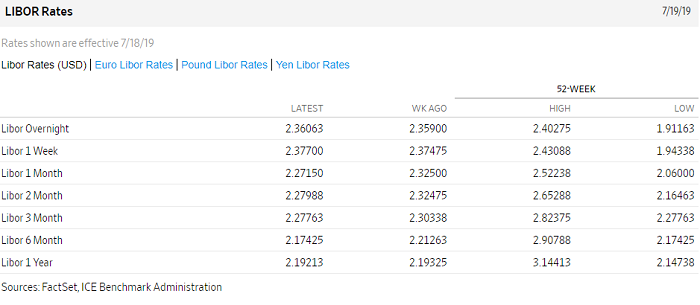

Значение LIBOR на текущий день публикуется на сайте Wall Street Journal по адресу: wsj.com/market-data/bonds

Что даёт инвестору знание LIBOR

Для долгосрочного инвестора знание ставки LIBOR и особенно её динамики позволяет оценить перспективы экономики, по крайней мере, на ближайший год. Чем ниже ставка, тем выше ликвидность рынка, поэтому экономика активно развивается, а фондовый рынок растёт. Со временем усиливаются инфляционные процессы, из-за чего центральные банки вынуждены повышать ключевую ставку.

Денежные заимствования становятся всё дороже, рост экономики замедляется. Особенно чутко реагируют на эти процессы межбанковские ставки овернайт, поскольку при таком коротком сроке кредитования банки лишены возможностей для манёвра.

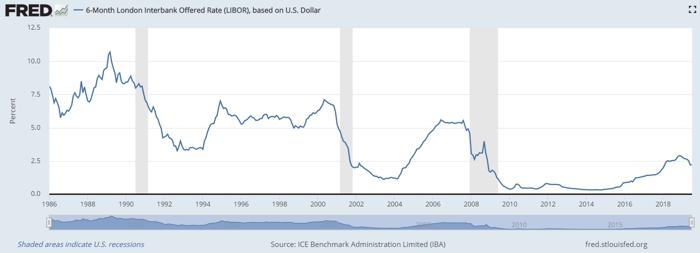

Чаще других в качестве индикатора «самочувствия» финансовой системы принято использовать значение трехмесячной ставки. Подборку графических данных по значениям LIBOR можно увидеть здесь: fred.stlouisfed.org/categories/33003.

Для примера рассмотрим динамику LIBOR на 3 месяца для доллара США.

На графике видно, что периоды низкой ставки сменяются её интенсивным ростом, который заканчивается некоторой стабилизацией на более высоком уровне. Дорогое кредитование тормозит экономику и приводит к рецессии (на графике это серые участки).

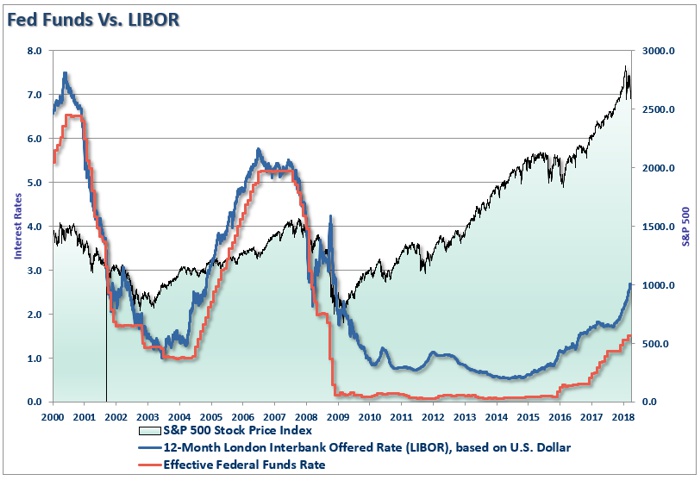

Затяжной период «дешёвых» денег в США начался в конце 2008 г. с запуском программы «количественного смягчения» – QE. Как правило, избыточная денежная масса уходит на фондовый рынок, способствуя рекордному в истории раздуванию «пузыря». Это видно из сопоставления LIBOR USD (синяя кривая), эффективной ставки федеральных фондов (красная) и индекса S&P 500.

Из графика также видно, что удорожание кредитов привело к кризисам 2000 г. (пузырь «доткомов») и 2008 г. (ипотечный). Кризис 2008 г. особенно показателен, т. к. он был напрямую спровоцирован ростом межбанковских ставок, производными от которых были ставки по ипотечным кредитам.

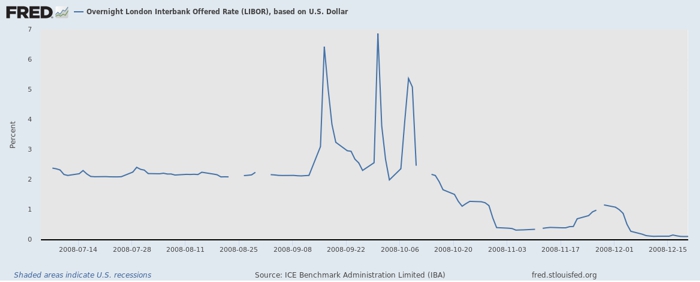

В течение 2004–2007 г.г. домохозяйства начали испытывать финансовые проблемы, которые вылились в массовые долги по ипотеке. Это привело к дефолтам ипотечных и инвестиционных фондов, спровоцировавшим кризис в банковской сфере и схлопывание пузырей на сырьевых рынках. На сентябрь 2008 г. приходятся самые резкие скачки LIBOR overnight.

Первый пик, 16 сентября, возник на следующий день после краха инвестбанка Lehman Brothers. Это была реакция рынка на резкое сокращение ликвидности. Самый большой пик образовался 30 сентября после того, как Конгресс США отклонил план спасения экономики. Наконец, третий пик связан с нервозностью рынков при одновременном снижении ключевых ставок ФРС США, ЕЦБ и Банка Англии на 0,5%.

Есть ли будущее у LIBOR?

Как уже упоминалось, с 2014 г. расчёт и публикация LIBOR осуществляются под эгидой ассоциации ICE. До этого недостаточно жёсткий контроль не раз приводил к масштабным махинациям со ставками. Эти аферы стали предметом расследования SEC, начатого в 2011 г.

Так, в период созревания кризиса 2008 г. ряд банков (Barclays, Deutsche Bank, UBS и др.) манипулировали ставками, пытаясь скрыть истинное положение дел с ликвидностью. Эти махинации внесли серьёзный вклад в возникновение кризиса, поскольку вводили в заблуждение регулирующие органы. Есть примеры и более поздних скандалов, свидетельствующих о непрозрачности принятия решений по LIBOR. В итоге в 2016 г. доказательства сговора были обнаружены у всех банков, участвующих в этом процессе.

Ещё одна проблема заключается в неуклонном сокращении рынка необеспеченного межбанковского кредитования. Несмотря на ежедневный расчёт ставок LIBOR, реальное число транзакций по ним постепенно снижается. Во многом это стало результатом затяжного периода «дешёвых денег».

Даже самые консервативные инвесторы перестали проявлять интерес к вкладам с низкой доходностью, предпочитая более рискованные инструменты. Как показывает практика, оптимальные значения LIBOR, обеспечивающие здоровую финансовую систему, колеблются вокруг 4%. Существенные отклонения в любую сторону приводят к кризису ликвидности.

Все эти проблемы привели к тому, что скептики не верят в будущее LIBOR. Ряд экспертов предлагают отказаться от этого инструмента в пользу ставок РЕПО, основанных на реальных межбанковских транзакциях. Британский регулятор FCA уже сообщал о намерении отказаться от расчёта LIBOR с 2022 г. Тем не менее окончательное решение пока не принято. Один из убеждённых сторонников отказа от LIBOR – Центробанк России. Считается, что LIBOR лишь в очень небольшой степени влияет на российский банковский сектор в силу западных санкций. В частности, наши банки не имеют возможности привлекать зарубежные кредиты на срок более 30 дней.

Но экономика не ограничивается банковским сектором. Приблизительно половина внешнеторговой выручки РФ приходится на сырьевые товары, в частности, на нефть. Учитывая многократное превышение объёмов сделок по беспоставочным фьючерсам на черное золото по сравнению со спот-контрактами, можно уверенно сказать, что стоимость заёмного капитала напрямую отражается на нефтяном рынке.

Кроме того, на сегодняшний день доля валютных своп-контрактов с плавающей ставкой, привязанных к LIBOR USD, на российском рынке достигает ¾ и имеет тенденцию к росту. Отечественные аналоги LIBOR – индикативная ставка Mosprime и RUONIA (ставка межбанковских рублёвых кредитов овернайт) – используются значительно реже. Следовательно, межбанковские махинации с LIBOR способны вызвать волатильность на валютном и срочном рынках РФ.

Выводы

Наблюдения за динамикой ставки LIBOR помогают инвестору определить, в какой из четырёх циклических фаз находится экономика (подъем, пик, спад, дно). Знание этой стадии помогает определиться с приоритетами при формировании портфеля ценных бумаг. В то же время важность LIBOR как экономического индикатора сильно подорвана и махинациями банков-маркетмейкеров, и постепенным переходом на другие ориентиры. С уверенностью можно говорить лишь о том, что в нынешнем виде LIBOR просуществует до 2022 г., более долгосрочный прогноз затруднителен.

Какие еще индикаторы и инструменты вы хотели бы видеть раскрытыми на блоге? Пишите об этом в комментариях.

Всем профита!

Итоги моих инвестиций в 2021 году

Итоги моих инвестиций в 2021 году

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.