Бессрочные облигации: что это такое и как работает

Бессрочные или «вечные» облигации – это долговые бумаги, которые не имеют конечного срока погашения. По таким бондам эмитент никогда не выплачивает номинал облигации, но взамен гарантирует вечный купонный доход. Причем, он обычно на несколько процентных пунктов выше, чем по обычным облигациям. Можно сказать, это такая премия за отсутствие погашения номинала.

Как работает бессрочная облигация

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

ПодписатьсяБессрочные облигации чем-то похожи на привилегированные акции, которые инвесторы приобретают для получения гарантированного дохода в виде дивидендов. Но, в отличие от акций, облигации не такие волатильные, поскольку их стоимость привязана к номиналу. Вечные облигации считаются более рискованными, чем простые, поэтому обычно эмитент предлагает по ним более высокий купон. Повышенный купон решает и проблему окупаемости: чем выше вознаграждение держателя бумаги, тем быстрее оправдаются его вложения. Следовательно, такая облигация будет более интересной для приобретения. Обычно бессрочные облигации выпускают банки или правительства. Для них этот инструмент привлекателен по ряду причин:

- нет необходимости погашать номинал облигации, следовательно, не придется изымать из оборота крупную сумму разово;

- размер купона не связан с будущими прибылями, в отличие от дивидендов, следовательно, выплаты по облигациям в будущем будут менее затратны для компании;

- банки могут включить средства, привлеченные с помощью вечных облигаций, в собственный капитал, который по закону не должен быть меньше 7% от общего объема активов.

Инвестор, купивший «вечные» бонды, зарабатывает на получении пожизненных выплат. Купон будет платиться до тех пор, пока компания не выкупит облигацию по опциону колл (при этом продавать долговую бумагу необязательно) или не прекратит свое существование. Если инвестору будет невыгодно держать облигацию в своем портфеле, он сможет продать ее без всяких препятствий. Однако здесь нужно учитывать, что по некоторым бумагам ликвидность практически нулевая, и быстро продать их не получится.

Владение бессрочными бондами не спасает инвестора от риска разорения эмитента. Если компания или правительство объявят дефолт, то собственник облигаций не сможет сразу получить их номинал, а встанет в общую очередь кредиторов. Если он приобрел субординированную облигацию, то получит возмещение после основных кредиторов, т. е. по факту его шансы на получение компенсаций в случае банкротства эмитента нулевые.

Номинал вечных облигаций может колебаться от 100 долларов до 100 000 – всё зависит от выпуска. Эмитируются такие бонды обычно в долларах и евро – т. е., они являются еврооблигациями. Также нужно упомянуть еще один плюс бессрочных облигаций. С полученного дохода инвестор не должен платить НДФЛ, что повышает прибыльность актива по сравнению с другими инструментами фондового рынка.

Выкуп бессрочных облигаций

Несмотря на то что вечные облигации не имеют конкретной даты погашения, эмитент может их погасить по номиналу. Для этого компания в оферте (публичное предложение по облигации) заявляет дату колл-опциона, в которую она намерена произвести выкуп ценных бумаг. Обычно срок выкупа достаточно большой – 10 лет и более.

Второй вариант получить номинал облигации – просто выйти из нее, т. е. продать бумагу на бирже, как и любой другой актив. Но здесь нужно учитывать характер бумаги. Большинство вечных облигаций выпускаются в форме еврооблигаций с номиналом в 100 тысяч долларов. Из-за высокой цены и низкого спроса их ликвидность может оказаться практически нулевой. Также нужно учесть брокерскую комиссию, которая может съесть потенциальную прибыль.

Налогообложение бессрочных облигаций

У инвестора не возникает обязательств уплачивать налог с купона, как и по государственным и муниципальным облигациям, а также некоторым видам корпоративных. Однако с прибыли, полученной от покупки и продажи облигации, необходимо уплатить подоходный налог в размере 13%. При этом нужно учесть, что вечные облигации обычно эмитируются в долларах, а налог платится в рублях. Следовательно, нужно сделать поправку на курсовую разницу. Например, инвестор купил 10 облигаций Газпромбанка по 990 долларов при курсе доллара в 55 рублей, а продал по 1100 при курсе в 60 рублей. Прибыль в рублях равна:

(1100*10*60) – (990*10*55) = 121500.

С этой суммы нужно заплатить налог, который рассчитывается так:

0,13 * 121 500 = 15 795 рублей.

При этом, если курс доллара снизится, то даже при наличии долларовой прибыли может образоваться ситуация, когда инвестор в рублях получит убыток. В таком случае никакого налога платить не нужно.

Как изменяется цена облигации

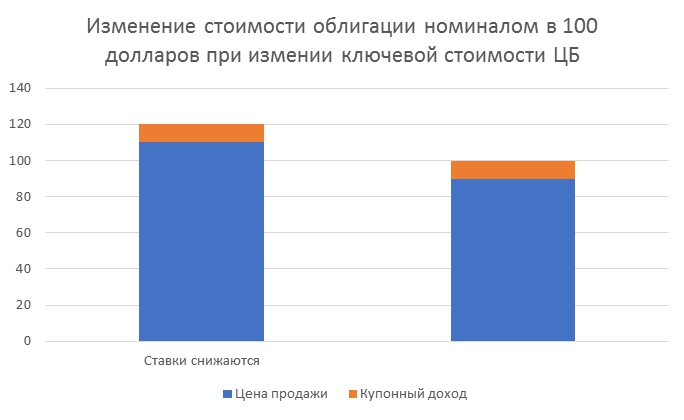

Вечные облигации могут показаться похожими на депозит, так как по ним выплачивается постоянный доход. Например, вы купили облигацию за 100 тысяч долларов с купоном 8,5% – ежегодно вы будете получать 8500 долларов. Однако при продаже рыночная цена бумаги может оказаться как ниже, так и выше номинала. В основном цена облигации зависит от ключевой ставки Центробанка. Если инфляция в стране замедляется и экономика чувствует себя неплохо, то ЦБ будет снижать ставку.

В результате стоимость облигации возрастает, поскольку высокий купон в условиях низких ставок будет привлекать инвесторов. Для владельца вечной облигации это хорошо – он сможет совершить продажу с прибылью. Если же ставки будут расти (как сейчас), то инвестиционная привлекательность облигации снизится, и ее цена упадет. Для продавца (владельца бумаги) такое положение дел невыгодно, но для покупателя – напротив. Если вы ищете момент входа на рынок, то лучше делать это при росте ставок.

Какие компании выпускают бессрочные облигации

Впервые вечные облигации выпущены в оборот Королевским Банком Англии в 1793 году. Они носят наименование «консолидированных облигаций» или, как их обычно сокращают, консорды. Эти бумаги до сих пор можно купить на рынке. Купонный доход – 2,5%. Также свои бессрочные облигации выпускают Франция, Германия, США и другие развитые экономики мира. Корпорации обычно выпускают 100-летние облигации, которые иногда рассматриваются как разновидность бессрочных. Например, в 1993 году Coca-Cola выпустила облигации со сроком погашения в 2093 году и с купоном в 7,375%. Такие же предложения есть у компаний Disney, IBM, Norfolk Southern, Petorbas и т. д. Иногда этот тип облигаций называют «Спящая красавица». В России же бессрочные облигации пока выпускают только банки. Первопроходцем был банк ВТБ, который в 2012 году разместил на Московской бирже вечные еврооблигации номиналом в 200 тысяч долларов.

Последние размещения произошли в 2016 году – на биржу вышли Альфа-Банк и Тинькофф Кредитные Системы.

Список вечных облигаций, доступных российскому инвестору

В настоящий момент на Московской бирже размещены вечные облигации банков:

- ВТБ;

- Газпромбанка;

- Промсвязьбанка;

- Альфа-Банка;

- Тинькофф Банка (ТКС);

- МКБ;

- Совкомбанка;

- Россельхозбанка.

Причем, все они, кроме одного выпуска Россельхозбанка, являются долларовыми и выпущены в форме еврооблигаций. В рублях есть только вечные облигации Россельхозбанка с купоном 14,25%. Облигации ПСБ и МКБ являлись субординированными и с появлением у банков проблем просто списались. Сейчас их на Московской бирже купить практически невозможно. У ВТБ, Газпромбанка и ТКС купонная доходность является плавающей:

- ВТБ – ставка по 10-летним казначейским облигациям США + 8,1%;

- ГПБ – ставка по 5-летним облигациям + 7,1%;

- ТКС – ставка по 1-летним облигациям + 7,59%.

У остальных эмитентов доходность является фиксированной. Параметры всех имеющихся вечных облигаций перечислены в списке ниже:

| Эмитент | Тикер | Номинальная стоимость | Купонная ставка | Дата call-опциона | Периодичность выплат |

| ВТБ | XS0810596832, VTB EUR | 200 000 долларов | Плавающая, сейчас – 9,5% | 06.12.2022 | 2 раза в год |

| Газпромбанк | XS0848137708 | 1000 долларов | Плавающая, сейчас – 7,875% | 25.04.2018 | 2 раза в год |

| Альфа-Банк | XS1513741311 | 1000 долларов | 8% | 03.02.2022 | Раз в квартал |

| Тинькофф Банк | XS1631338495 | 1000 долларов | Плавающая, сейчас – 9,25% | 15.09.2022 | Раз в квартал |

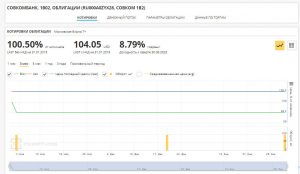

| Совкомбанк | RU000A0ZYX28, СОВКОМ 1В2 | 100 долларов | 8,75% | Не предусмотрен | 2 раза в год |

| Россельхозбанк | 08Т1 | 1000 рублей | 14,25% | 23.09.2026 | 2 раза в год |

Бессрочные облигации – довольно узкая ниша, и желающих купить такие бонды немного. Чаще всего, чтобы обеспечивать успешную продажу выпуска, банки организуют подписку – оповещают о готовящемся размещении квалифицированных инвесторов и предлагают им продажу нового актива с небольшим дисконтом (скидкой). В день размещения инвесторы, имеющие подписку, приобретают евробонды по заранее оговоренной цене, а прочие желающие – по стоимости, образующейся в ходе торгов.

Где и как купить бессрочные бонды

В настоящий момент все действующие выпуски вечных облигаций можно приобрести на Московской бирже. Однако в большинстве своем ликвидности почти нет – например, по бессрочным бондам Тинькофф или Альфа-Банка. Более-менее активные торги ведутся с выпусками ВТБ, Газпромбанка, Россельхозбанка и Совкомбанка. Правда, по некоторым инструментам совершается буквально 5–10 сделок в неделю.

Но если выставить ордер на покупку или продажу, то в течение недели его можно закрыть. Покупка бессрочных облигаций производится через любого российского брокера, который имеет доступ к фондовой секции Московской биржи. Непосредственно для торгов можно использовать любой терминал. Из популярных решений – QUIK или Transaq. Поиск подходящей бумаги осуществляется по тикеру или по названию бонда. Например, если вам нужна бессрочная облигация Газпромбанка, то используйте тикер XS0848137708.

Покупка бессрочных облигаций производится лотами. Обычно 1 лот = 1 облигация, но есть и исключения. Уточняйте этот момент в торговых условиях. Также при покупке облигации обращайте внимание на ликвидность. Если объем торгов ничтожно мал, то впоследствии могут возникнуть проблемы при продаже, придется долго ждать покупателя. Как правило, из бессрочных облигаций выйти удается не так быстро, как из корпоративных, муниципальных или ОФЗ. Это следует учитывать при формировании инвестиционного портфеля.

Всем профита!

(4 оценок, среднее: 4,00 из 5)

(4 оценок, среднее: 4,00 из 5) Итоги моих инвестиций в 2021 году

Итоги моих инвестиций в 2021 году

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Не знал об этом. Большое спасибо!

Интересно, но хотелось бы еще их сравнения с другим инструментами. С обычными облигациями и с дивидендными акциями, что выгоднее и на каких сроках.

Если коротко, то бессрочные акции проигрывают при сравнении с классическими инструментами. В отличие от акций, которые могут вырасти в разы, стоимость бессрочных облигаций не уйдет очень далеко от номинала. По сравнению с ликвидными корпоративными облигациями, бессрочные обладают меньшей ликвидностью и большей волатильностью.

У инвестора не возникает обязательств уплачивать налог с купона, как и по государственным и муниципальным облигациям, а также некоторым видам корпоративных. — Скажите, пожалуйста, на чем основывается освобождение купона бессрочных облигаций от налога? Брокеры говорят, что с них также платится 13%... Как бы их убедить не удерживать налог с купонов? (Есть в портфеле ВТБ перпетуал)

В Квике уже эта облигация не торгуется уже 08Т1 Россельхозбанк 14% годовых((Может подскажите какие облигации с гос. гарантиями и от 10% годовых можно купить ?

«Гос. гарантии» дают только офз.

XS1631338495 — номинал 1000$, а не 200 000$ И они только для квалифицированных инвесторов, то есть никто вам их не продаст. И не в шахматы, а в домино и не выиграл, а проиграл. А так всё верно.

Да, номинал 1000$, поправил.