Что нужно знать про субординированные облигации

Как известно, выпуск облигаций – один из основных способов привлечения дополнительного финансирования для банков и крупных компаний. Различают облигации по-разному: по эмитенту, по сроку погашения, по типу купона, по обеспечению активами. Среди необеспеченных облигаций особо выделяют субординированные. Что это такое и чем они могут быть интересны инвестору – об этом в данной статье.

Что такое суборды

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

ПодписатьсяБольшинство инвесторов предпочитают иметь дело с активами, доход по которым не связан с крупным риском. Поэтому эмитенты облигаций, как правило, гарантируют их погашение своим капиталом и имуществом. Чем ниже степень надёжности облигаций, тем выше их доходность: инвестор стремится получить достойное вознаграждение за риск. Субординированные облигации, или суборды, относятся к инструментам, имеющим некоторое сходство с акциями по соотношению доходности и риска. В случае банкротства эмитента погашение таких облигаций происходит только после расчётов со взыскателями основной задолженности. На это намекает само название (лат. Subordinatio – подчинение). В общей очереди на получение выплат держатели субординированных облигаций оказываются непосредственно перед акционерами. Главное отличие субордов от акций заключается в том, что они не дают возможности участвовать в управлении организацией.

Как правило, суборды выпускаются банками. Это объясняется тем, что банки, в отличие, например, от крупных промышленных компаний, имеют намного меньше возможностей для обеспечения обязательств перед инвесторами. В отдельных случаях к выпуску субординированных облигаций могут прибегать производственные гиганты, платёжеспособность которых не вызывает сомнений. Дополнительный выпуск акций для них нежелателен, чтобы не размывать доли акционеров, а выпуск корпоративных облигаций, обеспеченных активами, требует длительной подготовки документов для биржевого листинга и согласований с кредиторами. Для банков выпуск субордов – хорошая возможность увеличить собственный капитал в условиях высокого финансового рычага. Как показал ипотечный кризис в США 2008–2009 г., отношение заёмных средств к собственным, равное 20 и выше, потенциально опасно. Закредитованному банку может не хватить средств для расчёта со вкладчиками, особенно если он балансирует на грани достаточности обязательных резервов. В 2017 г. в основном из-за таких проблем у 62 российских банков были отозваны лицензии.

Как это работает в России

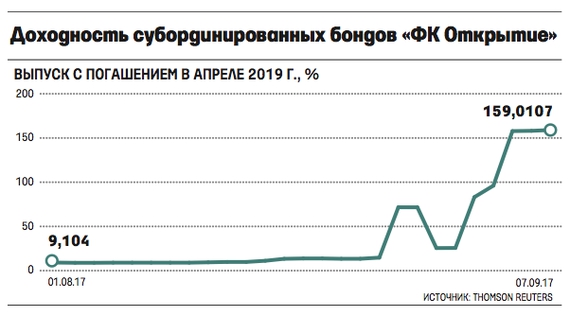

Особенно масштабным оказался кризис банка «ФК Открытие». За июль–август 2017 г. отток средств из него превысил 600 млрд р. На тот момент в обращении уже находилось 3 выпуска субординированных еврооблигаций банка на сумму более $1 млрд. При рассмотрении вариантов санации «ФК Открытие» со стороны Центробанка предлагалось частичное или полное списание субордов, а также их конвертирование в акции, если это было предусмотрено конкретным выпуском. По действующим нормативам списанию подлежат все бессрочные бумаги банка, когда уровень достаточности его капитала падает до 5,125%. Если же он доходит до 2%, списываются остальные бумаги. Массовая распродажа субордов «ФК Открытие» привела к резкому росту их доходности. Вплоть до ноября сохранялась неопределённость с окончательным решением Центробанка, но в итоге все 3 выпуска еврооблигаций были списаны.

До 2013 г. субординированные облигации не были предусмотрены в российском законодательстве, существовало только понятие субординированного кредита. С 1 марта 2013 г. Россия присоединилась к «Соглашению Базель III» – документу, регулирующему надзор в сфере банковской деятельности. В соглашении были прописаны нормативы о необходимом уровне достаточности собственного капитала банков. Вслед за этим ЦБ РФ выпустил инструкции, в которых закрепил право банков проводить эмиссию субординированных облигаций для увеличения собственного капитала. Новые положения были включены в закон «О банках и банковской деятельности» в декабре 2014 г. Перечислим основные особенности обращения субордов на территории России:

- Не подпадают под действие закона «О рынке ценных бумаг»;

- Эмитентами могут выступать только банки;

- Период обращения не менее 5 лет;

- Не допускается досрочное погашение.

В исключительных случаях возможна их конвертация в обыкновенные акции с использованием заранее определённого коэффициента. Это происходит только при угрозе банкротства эмитента. Из российских банков уже выпускали субординированные облигации Сбербанк, ВТБ, Россельхозбанк, Газпромбанк, Альфа-Банк. Значительная доля этих выпусков приходится на еврооблигации, т. к. европейский долговой рынок обладает большей ёмкостью и ликвидностью, чем российский. Ознакомиться со списком банковских облигаций, находящихся в обращении, можно на сайте rusbonds.ru. Чтобы найти среди них суборды, в фильтре нужно установить период обращения более 5 лет и отсутствие обеспечения. Как пример рублёвых бумаг можно упомянуть облигации Россельхозбанка: РСХБ 24, 25 и 26 номиналом 1 тыс. р., с плавающим купоном и сроком погашения в июле 2025 г. Их доходность на данный момент составляет 8,85% годовых. Пример высокодоходной еврооблигации – Альфа-Банк–22–2025–евро номиналом 1000$ с переменным купоном 9,5–9,75% годовых. Этот выпуск доступен только квалифицированным инвесторам.

С точки зрения портфельного инвестора, субординированные облигации – достаточно надёжный инструмент с доходностью выше, чем у облигаций федерального займа. Плата за более высокую доходность – риск списания бумаг в случае отзыва лицензии у банка. Но после череды санации системообразующих банков вероятность такого события невелика. По сравнению с акциями, суборды — более консервативный инструмент, в общем случае они подвержены меньшей волатильности цен. Как и любые облигации, они не дают права участвовать в собрании акционеров, что для мелких инвесторов не принципиально, к тому же компенсируется приоритетом в очереди выплат в случае банкротства эмитента.

Заключение

Согласно последней информации, ЦБ РФ намерен запретить продажу субордов неквалифицированным инвесторам. Пока такое ограничение законодательно не закреплено, но Центробанк уже разослал предупреждение, что оставляет за собой право не учитывать как собственный капитал средства банков, полученные от продажи субордов непрофессионалам. Как обычно, такие меры обосновываются заботой о малограмотных лицах, не осознающих всей степени риска.

В любом случае, рекомендую всем, кто работает с облигациями, на всякий пожарный проверить, являются ли облигации в вашем портфеле субординированными.

Всем профита!

Итоги моих инвестиций в 2021 году

Итоги моих инвестиций в 2021 году

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.