Сколько можно заработать на «Народных облигациях»

26 апреля 2017 года состоялось первое поступление в продажу «Народных облигаций», облигаций федерального займа, рассчитанных на физических лиц с уровнем «ниже среднего». По замыслу Минфина бумаги должны были бы стать альтернативой банковским вкладам и частично закрыть дефицит бюджета, хотя скептики тут же нашли у этого вида инвестиций массу слабых сторон. Насколько идея себя оправдала спустя и стоит ли частному инвестору вкладывать в «Народные» ОФЗ-н деньги, расскажу в этой статье.

ОФЗ-н: как это работает для физических лиц

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

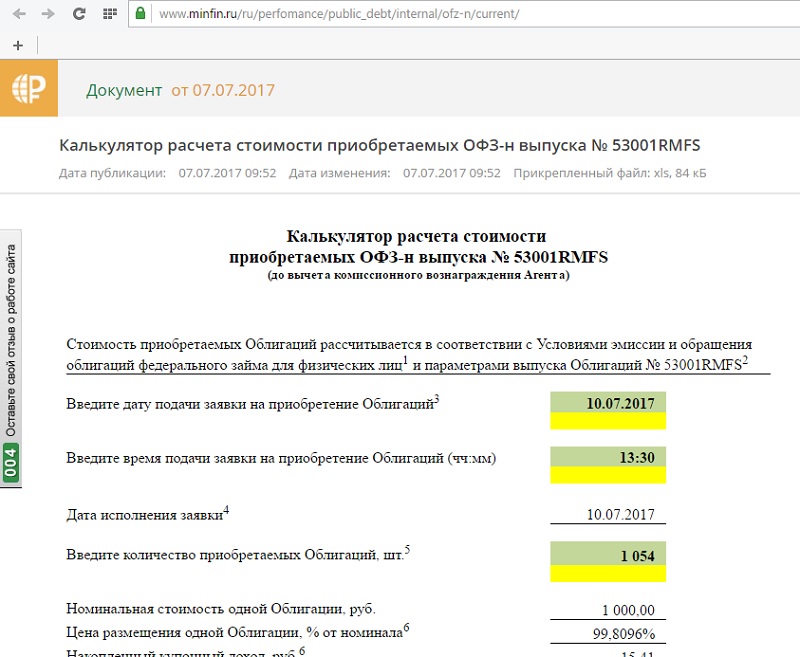

Подписаться26 апреля состоялась первая анонсированная продажа ОФЗ-н через розничные точки продаж Сбербанка и ВТБ. Период выпуска «Народных облигаций» — 3 года, первая эмиссия — 15 млрд рублей, и купить облигации этой эмиссии можно в период с 26 апреля по 25 октября 2017 года. Собственник облигации получает доход двух типов:

- купонный доход, который выплачивается каждые 6 месяцев. Ставка купонного дохода составляет 7,5-10,5% годовых. Сумма купонного дохода будет увеличиваться с каждым полугодием, чтобы мотивировать частных инвесторов хранить бумаги до срока их истечения;

- разница между стоимостью покупки и продажи ценной бумаги.

Номинал одной ОФЗ-н составляет 1000 рублей, но минимальная сумма покупки — 30 облигаций. В принципе, сумма около 500 дол. США для среднего россиянина не такая уж и большая. Максимально допустимая сумма инвестирования на одного человека — 15 млн рублей.

В первый же день в Сбербанк поступили около 1000 заявлений на покупку облигаций в общей сумме 912 млн рублей (средняя сумма одной заявки составила чуть более 900 тыс. руб), в ВТБ поступило около 500 заявлений на сумму 700 млн руб. (средняя заявленная сумма — около 1,4 млн руб.). Сегодня оформить заявку можно в течение 1-3 дней в розничных точках банков.

Преимущества ОФЗ-н:

- доходность. Средняя ставка по депозиту сейчас 5-6%, по облигациям — 9%. Правда, это преимущество актуально при условии инвестиций до конца срока, то есть на 3 года;

- надежность. Риск дефолта практически отсутствует и сопоставим с рисками дефолта АСВ, которое страхует банковские депозиты;

- не нужно открывать счет у брокера, как при покупке обычных ОФЗ;

- ценные бумаги могут быть переданы по наследству.

И несколько слов о недостатках инструмента. А их, увы, оказывается больше, чем преимуществ:

- комиссии, существенно снижающие доходность. В зависимости от суммы покупки банк взимает комиссию от 0,5 до 1,5% + фиксированная комиссия за оформление документов. Также инвестору придется заплатить часть накопленного купонного дохода, насчитанную с 26 апреля. Можно купить ОФЗ-н следующей эмиссии 26 октября — купонный доход платить не придется, но право на последний купон 10,5% теряется;

- вторичного рынка ОФЗ-н нет. Собственник бумаги не может продать пакет облигаций другому лицу. Вернуть ценные бумаги можно только их продавцам, то есть Сбербанку и ВТБ. И если на сайте Сбербанка указано, что при досрочной продаже ОФЗ-н через 12 месяцев можно даже получить процентный доход, то о взимаемой комиссии 0,5-1,5% от суммы номинала умалчивается;

- Минфин планирует периодически пересматривать стоимость ОФЗ-н в зависимости от котировок облигаций федерального займа. И хотя банки обещают, что инвестор при досрочной продаже сможет вернуть всю инвестированную сумму, что будет по факту с учетом непредсказуемости Минфина, сказать сложно;

- вопрос с налогообложением остается открытым. Первая эмиссия от налогообложения освобождена, освободят ли от налога и вторую эмиссию, пока неизвестно.

Выпуская «Народные» облигации, Минфин не руководствовался целью создать эффективный прибыльный инвестиционный инструмент. В сравнении с объемами ОФЗ эмиссия ОФЗ-н небольшая и на бюджет влияния не окажет. Аналитики склоняются к мнению, что цель Минфина — повысить среди населения финансовую грамотность, предложив альтернативу банковским депозитам. ОФЗ-н будут интересны начинающим инвесторам для знакомства с фондовым рынком с перспективой перехода на ИИС. Консервативное население останется в депозитах, а профессионалы предпочтут прямое инвестирование через брокера на Московской бирже.

Выводы. До появления ОФЗ-н у широкой прослойки населения было только два варианта инвестиций: покупка валюты и банковские депозиты (покупку золотых инвестиционных монет не рассматриваю из-за низкого спроса на услугу). Курс доллара и евро стабилизировался и тенденций к кардинальному обесцениванию рубля нет, эта инвестиция становится невыгодной. Потенциальная прибыль от «Народных» облигаций составит около 9% (при досрочной продаже — около 4,5-5%). Ставки по депозитам находятся в пределах 4-8%. Получается, что «народные облигации» — это не такой уж и выгодный актив для инвестирования по нескольким причинам:

- доходность облигаций сопоставима с банковскими депозитами в рублях. Депозиты проще и понятнее для населения, чем облигации;

- сумма вклада и процентный доход по депозиту стабильны и предсказуемы. Сможет ли инвестор продать облигацию по цене покупки — вопрос;

- большинство депозитов можно расторгнуть досрочно с минимальными потерями, доходность при досрочной продаже облигаций сильно сокращается;

- депозит можно открыть на любой срок, ОФЗ-н рассчитаны ровно на 3 года;

- депозит можно открыть в течение 30 минут, оформление заявки на покупку облигаций занимает 1-3 дня.

В сравнении с ОФЗ-н депозиты остаются для населения более привлекательным активом. Если у вас есть иное мнение, приглашаю обсудить его в комментариях.

Всем профита!

(7 оценок, среднее: 4,71 из 5)

(7 оценок, среднее: 4,71 из 5) Итоги моих инвестиций в 2021 году

Итоги моих инвестиций в 2021 году

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Хорошая статья. Только по мнению многих трейдеров и инвесторов надо инвестировать в проекты со ставкой не ниже 15%, чтобы не терять деньги при текущей инфляции.

Но кто хранит деньги в Сбербанке и ВТБ, конечно покупка облигаций выгодна.

ОФЗ это скорее про инвестирование с главной целью сберечь, а не приумножить.

Такое интересно скорее людям, которым лишь куда вложить и чтобы государство там ещё было — ну чтобы в случае чего, оно же и вернуло из своих закормов. Процент очень маленький, фактически это ты даешь попользоваться своими деньгами чужому дяде, а он в ответ дает тебе конфетку, причем в буквальном смысле. Оно кому надо?

В общем, ты даешь на хранение банку конфетку, а в конце получаешь лишь фантик (: А если решишь, досрочно конфетку забрать, то получишь надкусанную конфетку обратно (: Это я к тому, что минусов много и они существенные.

Совсем невыгодный (и местами геморный, раз это для обычного непросвященного населения) вариант хранения. Если сравнивать с банковскими депозитами, то лучше на 30 000 вклад открыть, чем купить облигации и терять на издержках, замораживать на длительный срок при этом. Если сумма больше 1 400 000, то еще можно задуматься о покупке этих облигаций. Но все же выгоднее (и совсем не сложно, некоторые брокеры позволяют это сделать онлайн) открыть ИИС и на нем купить тех же облигаций + по желанию долиться в акции. Если речь еще к тому же идет не просто сохранить / приумножить капитал, но и получить финансовые знания, то это лучший вариант.

Да уж, фигасе «народное» предложение, если минус издержки дают % меньше, чем депозит. Тогда уж в лесенки поиграть или вложится в банк 2 эшелона, еще и выодне выйдет. И главное если суммы заявок правдивы — 900 тр и 1400т р, то народом там и не пахнет. Нет у среднего вкладчика таких денег.

Зато такие вложения способствуют финансовой грамотности среди населения))

И наполнению бюджета, и доп. заработком банковской системы. В общем везде одни плюсы... Или это кресты?