Для чего нужны инвестиционные стратегии и что это такое

Достижение любой поставленной задачи, особенно когда оно сопряжено с риском, требует продуманной стратегии. Инвестор рискует всегда. Опытный инвестор отличается тем, что заранее определяет, какой риск он готов принять, в то же время не мешая прибыли свободно расти. Как это делается на практике, об этом читайте дальше.

Предположим, у вас есть свободные денежные средства, которые нужно как минимум сберечь от инфляции. А дальше возникает вопрос: готовы ли вы рисковать ради получения прибыли или настроены более консервативно? Если второе, то можно обойтись покупкой надёжных инструментов, таких как облигации федерального займа (ОФЗ). Их доходность бывает фиксированной или плавающей, но она сопоставима с банковским депозитом. Преимущество облигаций заключается в более высокой надёжности, т. к. гарантом в полном объёме выступает государство. Если же ставится задача выйти на более высокий доход, придётся применять специальные стратегии. Они потребуют от инвестора некоторых действий в зависимости от целевого уровня доходности. Определимся сразу, что речь пойдёт о классическом инвестировании. Поэтому технический анализ, торговлю по тренду и прочие средства из арсенала трейдеров рассматривать не будем. В самом общем виде все инвестиционные стратегии можно разделить на пассивные и активные.

Пассивные стратегии инвестирования

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

ПодписатьсяПассивные стратегии рассчитаны на очень долгий срок. Они основаны на том, что здоровая экономика растёт, увеличиваются доходы бизнеса и капитализация крупных компаний. Исключение – страны, находящиеся в условиях затяжной войны или общесистемного кризиса. В качестве примера можно привести фондовые индексы таких разных по уровню экономического развития стран как Великобритания (FTSE100) и Бразилия (Bovespa).

Как показывает практика, в большинстве промышленно развитых стран (за исключением, пожалуй, Японии) на отрезках 10 лет и простейшая стратегия «купил и держи» приносит прибыль независимо от момента приобретения. Подбором активов при пассивном инвестировании может заниматься сам инвестор или управляющий, к которому он обращается в качестве клиента. Большой выбор инвестиционных стратегий в рамках доверительного управления, сгруппированных по уровню риска и доходности, предлагает, например, ИК «Финам». При этом минимальный порог входа для консервативных стратегий начинается от 50 тыс. руб., имеются варианты со 100% защитой вложенной суммы. Такие предложения могут быть интересны, например, для начинающих инвесторов, формирующих пенсионный капитал.

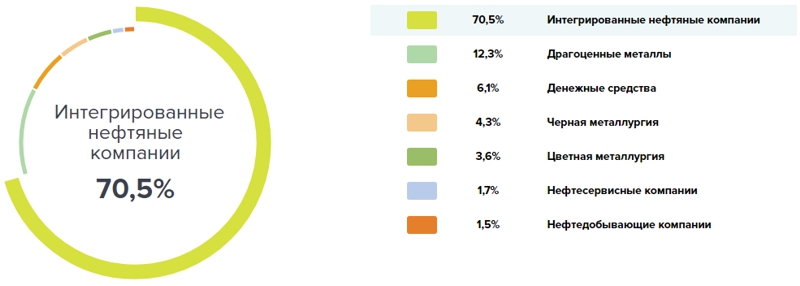

Популярная разновидность пассивного инвестирования с потенциально высокой доходностью – покупка паёв в паевых инвестиционных фондах (ПИФ). С точки зрения инвестора, этот инструмент во многом схож с фондами ETF. В качестве примера рассмотрим ПИФ «Сбербанк –Природные ресурсы». Согласно информации на сайте sberbank-am.ru, это высокорисковый фонд, инвестирующий в акции компаний, занятых в сфере добычи и переработки сырья. На конец апреля 2018 г. он имел такую структуру:

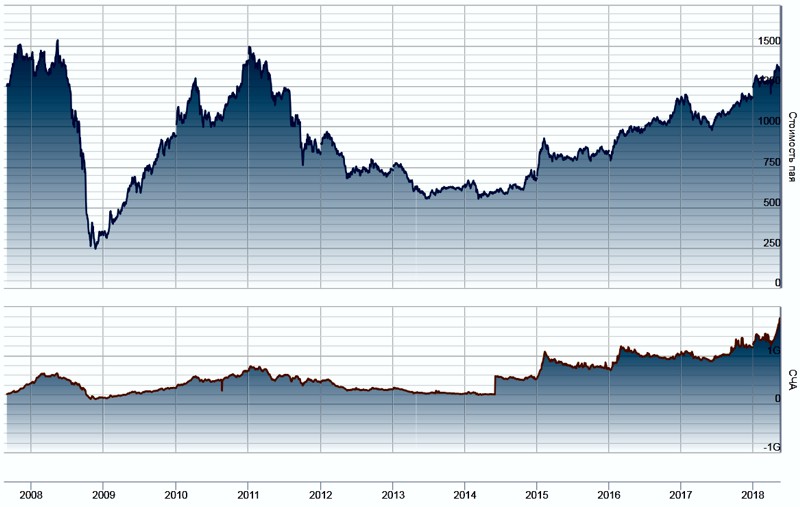

За последние 3 года стоимость пая этого фонда возросла почти на 70%. Но всё далеко не так радужно если оценить доходность с момента основания фонда в сентябре 2006 г.:

При самостоятельном выборе инструментов наиболее популярны индексное инвестирование и портфельное инвестирование в широкий рынок. За рубежом классическое индексное инвестирование заключается в покупке акций, составляющих фондовые индексы, такие как NASDAQ, S&P500 и т. д. Это надёжная, но очень затратная стратегия, к тому же не все иностранные акции доступны в России. К счастью, есть альтернативный вариант – покупка акций фондов, торгуемых на бирже (ETF). На российском рынке пока представлены 2 провайдера индексных фондов: ирландский FINEX, инвестирующий в зарубежные индексы, и российский ITI Group, инвестирующий в акции индекса ММВБ и российские евробонды. Главный недостаток как ПИФов, так и ETF — они не платят дивиденды, поэтому интересны только как инструменты сохранения и увеличения капитала, а не создания денежного потока.

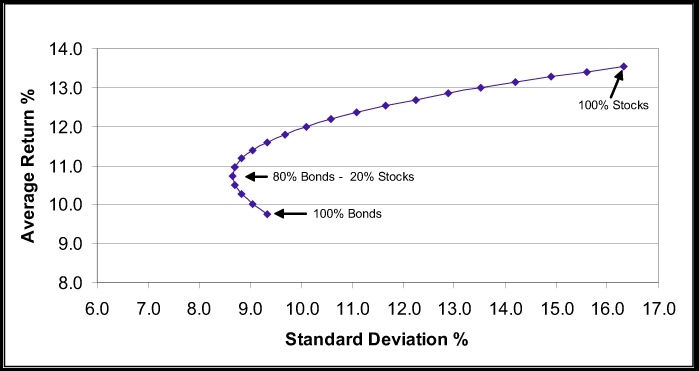

Портфельные стратегии инвестирования заключаются в подборе инструментов, обеспечивающих оптимальный баланс риска и доходности. Одна из самых популярных теорий портфельного инвестирования – теория Марковица. На блоге ей посвящена отдельная статья, здесь же достаточно краткого упоминания. Эта теория основана на принципах:- Цена актива справедлива и отражает всю доступную информацию о нём;

- Каждый актив характеризуется доходностью и риском, выраженным в стандартном отклонении цены;

- Ожидаемая доходность актива основана на исторических данных;

- Эффективность портфеля тем выше, чем ниже взаимная корреляция активов;

- При формировании портфеля разрешены только длинные позиции.

Главный недостаток теории Марковица – высокая доходность актива в прошлом не гарантирует её в будущем. Более сложные и гибкие теории инвестирования (например, теория Тобина) могут допускать открытие коротких позиций и хеджирование риска с помощью опционов. Но такие сделки по определению не могут быть долгосрочными и поэтому подходят скорее для трейдинга, чем для инвестирования. Общая особенность портфельных стратегий инвестирования – снижение рисков путём диверсификации инструментов. Поскольку всегда присутствует системный риск, связанный с вероятной просадкой фондового рынка в целом, рекомендуется делить портфель на рисковую (акции) и защитную (облигации) части. В свою очередь, диверсификация рисковой части возможна по:

- Странам;

- Отраслям;

- Котировальным спискам;

- Дивидендной политике.

На первый взгляд странно, что портфель из 100% облигаций имеет риск выше, чем из 80% акций и 20% облигаций. Но это связано с возможными изменениями ключевой ставки центрального банка, при которых цена и доходность облигаций испытывают порой серьёзные колебания. Чем шире диверсификация портфеля, тем меньше его риск в целом, тем более плавным получается график. Основное достоинство пассивного инвестирования – его доступность. Инвестор может уделять очень мало внимания своим активам, занимаясь в основное время другой деятельностью.

Активные стратегии инвестирования

Пассивные стратегии не подходят инвесторам, ставящим задачу получения высокого дохода (30% годовых и выше). Такая доходность может достигаться лишь при постоянной ребалансировке портфеля с исключением из него активов, не оправдавших прогноза и заменой их на более перспективные. Некоторые авторитетные инвесторы, например, Фред Уилсон, понимают под активным инвестированием стремление получить контрольный или блокирующий пакет акций компании и занять место в её совете директоров. Всё же обычно такой вид инвестирования называют стратегическим. Традиционное понимание активного инвестирования намного шире. Его главная особенность – формирование портфеля на базе фундаментальных факторов. Активные инвесторы принимают решения на основе корпоративных новостей, среди которых особенно важны:

- Анализ отчётности (главным образом по МСФО) компаний;

- Дивидендная история эмитента;

- Инвестиции в основную деятельность (строительство новых объектов, внедрение очистных технологий);

- Слияние и поглощение компаний и т. д.

Наиболее перспективны акции компаний с хорошей дивидендной историей, недооценённые акции с высоким значением прибыли на 1 акцию, высоколиквидные акции компаний – лидеров отрасли. Акции компаний 2 и 3 эшелона могут иметь очень высокую потенциальную доходность, но низкую ликвидность. Поэтому их доля в портфеле не должна превышать 3–5%. В последние годы стал популярен подбор акций по отраслям. Типичный пример – инвестирование в крупные американские IT компании.

Несмотря на регулярно проводимые исследования и конкурсы на лучшие инвестиционные стратегии, лишь немногие активные инвесторы способны стабильно достигать доходности выше индексной. Это объясняется тем, что состав индексов периодически корректируется с учётом финансовых результатов компаний. Конкурируя с доходностью индексов, инвестору фактически приходится соперничать с портфелем, составленным профессиональными аналитиками из акций-лидеров рынка. Например, в индексе Dow Jones Industrial Average c 1928 года, когда его состав был расширен до 30 компаний, из них до наших дней осталась только General Electric. Но если задача инвестора – высокий пассивный доход, для него важна не ценовая, а дивидендная доходность акций, которая не учитывается при расчёте индексной доходности. В этом и заключается главный секрет успешности активных инвесторов.

Стратегия захвата дивидендов

Особое положение занимает стратегия инвестирования, которую называют «захват дивидендов». Она заключается в покупке акций, по которым объявлены дивидендные выплаты, перед датой отсечки. Это последний день, когда ещё не поздно стать акционером, чтобы получить дивиденды за прошлый год. Сразу же после дивидендной отсечки цена акций понижается. Теоретически величина снижения должна равняться сумме дивидендов, но на практике она получается немного меньше, что позволяет получать прибыль. В США, где эта стратегия наиболее популярна, отношение величины экс-дивидендного снижения акции к сумме дивиденда называется drop-off ratio (DOR). Очевидно, что для получения прибыли это значение должно быть меньше 1. Несмотря на то что такая стратегия краткосрочна и этим больше напоминает спекуляции, её всё-таки принято считать инвестированием. Дело в том, что часто инвестор не дожидается восстановления цены и продаёт акцию дешевле, чем покупал, что противоречит самой идее спекуляций. Иногда датой отсечки называют дату закрытия реестра акционеров, что не совсем корректно: последний день покупки акций под дивиденды может быть установлен раньше этой даты.

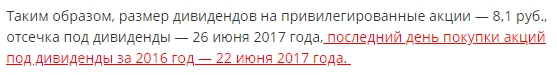

Проиллюстрируем стратегию захвата дивидендов на примере привилегированных акций Ленэнерго. 24 мая 2017 г. совет директоров компании рекомендовал выплатить дивиденды за 2016 г. в размере 8,11 р. на 1 акцию. Сразу же после этого цена акций подскочила на 6 руб. до 59,5 руб. Годовое собрание акционеров было назначено на 14.06.2017, последний день покупки акций под дивиденды на 22.06, а закрытие реестра акционеров на 26.06. Вероятность отклонения рекомендации по дивидендам была невелика, но она существовала, из-за чего цена временно сходила к 56 руб, позволив выгодно закупиться последним желающим. Закрытие рынка 22 июня состоялось по 60,0 руб., а открытие 23.06 — уже по 54 руб. В последующие дни цена опускалась чуть ниже 51 руб., «отработав» размер дивидендов, но уже 8 августа достигла 67 руб. На графике показан фрагмент из 2017 г., т. к. выплаты дивидендов в 2018 ещё не было.

Таким образом, даже начинающие инвесторы имели возможность получить прибыль, почти не рискуя. Опытные спекулянты заработали намного больше: 3 мая, в день публикации отчёта за 1 квартал 2017 г., цена кратковременно упала до 40 руб. Последовавшие за этим активные покупки «со дна» были оправданы тем, что ещё 3 апреля опубликовали хороший отчёт за 2016 г. по МСФО, что дало надежду на высокие дивиденды.

Несмотря на разнообразие инвестиционных стратегий, многие из них требуют профессиональной подготовки и постоянного отслеживания новостей, поэтому по-прежнему актуальна классика:

- Инвестирование в акции компаний, входящих в биржевые индексы;

- Инвестирование в акции компаний с хорошей дивидендной историей;

- Использование инструментов с гарантированной доходностью (ОФЗ).

В рамках Курса ленивого инвестора я подробно описал ленивую стратегию инвестирования. Первая неделя обучения бесплатная и доступна сразу после короткой регистрации на сайте марафона.

Всем профита!

Итоги моих инвестиций в 2021 году

Итоги моих инвестиций в 2021 году

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Я уточню: Дата отсечки = дате закрытия реестра. Разница в дне покупки возникает из-за особенности режима торгов, например, Т+2 на Московской бирже, когда поставка бумаг происходит на второй день.

Да, обычно говорят — дата отсечки с учетом Т+2.

Например, в индексе Dow Jones Industrial Average c 1928 года, когда его состав был расширен до 30 компаний, из них до наших дней осталась только General Electric.*

Позвольте поправить.

Уже нет. Буквально пару дней как GE заменили на WBA (аптечная сеть). Такие дела.

А было красиво...