Фундаментальный анализ на рынке форекс

Профессиональный инвестор зачастую работает на опережение событий. Получить существенную прибыль можно только купив «нечто», что будет пользоваться существенным спросом в будущем или продав «нечто», чья ценность скоро упадет. Можно привести массу примеров. Начиная от роста компаний задействованных в проектах, связанных с интернетом, и заканчивая бурным ралли на сырьевом рынке, в годы экономического бума в Китае. Многие венчурные инвесторы сколотили себе состояние буквально за несколько лет, предугадав такие изменения. Методы, на которые они опирались в своих прогнозах, различны, но большинство из них, так или иначе связаны с интерпретацией экономических данных, и в частности с фундаментальным анализом.

Фундаментальный анализ позволяет распознать долгосрочные тренды еще при зарождении, тем самым делая инвестиции более надежными и эффективными. И самое главное то, что основная информация, позволяющая произвести анализ, доступна, бесплатна и при определенных навыках, позволяет выстраивать четкие прогнозы грядущих событий. В этой статье мы поговорим о следующем:

- Что такое фундаментальный анализ;

- Макроэкономические индикаторы, применяемые в фундаментальном анализе;

- Как использовать фундаментальный анализ в инвестициях.

Фундаментальный анализ — что это такое?

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

ПодписатьсяКак и на любом рынке, торговля на форекс происходит за счет колебаний между спросом и предложением. В свою очередь интерес к покупке или продаже валютного инструмента основывается на предположениях трейдеров о текущем (и будущем) состоянии определенной экономики. Любые изменения макроэкономической статистики приводят к долгосрочным (или краткосрочным) ценовым колебаниям национальной валюты. Политические события также находят свое отображение в котировках, особенно если в результате их воздействия макроэкономика претерпит изменения.

Успешный инвестор всегда ищет надежный фундамент капиталовложений, не желая полагаться на случай и непроверенные факты. Один из наиболее ценных помощников в этом – фундаментальный анализ. Изучая экономические, политические и другие данные, можно отследить причинно-следственные связи, ведущие к изменениям в экономических трендах. А в это свою очередь помогает определить изменения в конъюнктуре рынка, и порой на долгий период. Ключевая задача, которая решается в рамках анализа экономической статистики, определить истинную ценность (внутреннюю стоимость) инструмента. Сложно оценить эффект от инвестиции, если нет возможности оценить потенциал сделки. Ожидаемая прибыль зависит от величины расхождения между внутренней и текущей ценой, так как котировки, рано или поздно, сравняются с показаниями внутренней стоимости.

Таким образом, можно сказать, что фундаментальный анализ — это совокупность приемов и методов, основанных на экономических данных, которые позволяют вывести внутреннюю стоимость инструмента и эффективно использовать ее в долгосрочных инвестициях. Именно поэтому, фундаментальные данные и макроэкономическая статистика настолько востребованы.

Самый простой и свежий пример, который показывает, как можно было заработать, используя фундаментальный анализ, можно найти в поведении пары EURUSD. В конце 2013 года, рост дефляционных процессов в Европе насторожил аналитиков. Первым, кто предположил об окончании бычьего ралли, стал легендарный Д. Сорос, предсказавший обвал единой валюты. Тем не менее, вплоть до середины весны, пара EURUSD покоряла вершины, сформировав годовой максимум в области 1.40. Европейский Центральный Банк «мужественно противостоял» падению инфляции, пока не был вынужден признать, что дальнейшее промедление вызовет крайне негативные последствия для всей Еврозоны. В тоже самое время, регулятор США приступил к выходу из программы смягчения и начал готовить рынки к возможному ужесточению своей финансовой политики. Такое расхождение в монетарных политиках двух экономик привело к тому, что американская валюта стала доминировать в паре EURUSD, что привело к её падению практически на 30% за один год. Из этого примера можно сделать следующие выводы:

- Фундаментальный анализ — это инструмент долгосрочного инвестирования. Между моментом зарождения ситуации и проявления в цене, проходит некоторое время;

- Фундаментальный анализ требует от инвестора готовности ожидать и терпеть некоторые убытки, пока ситуация не станет развиваться в прогнозируемом русле;

- Прогноз, сделанный на основании фундаментального анализа, более точен (в отличие от краткосрочных предположений), а сделки, более прибыльны.

Вы можете и сами провести параллели между снижением роста экономики Китая, падением цен на нефть и поведением сырьевых валют (AUD, NZD, CAD).

Как работает фундаментальный анализ

Если посмотреть экономический календарь, то можно обнаружить, что в мире ежедневно появляется множество важных экономических данных. Часть из них вторична, часть из них является уточняющими, и лишь незначительная часть является теми данными, которые и ложатся в основу фундаментального анализа. Многие из начинающих инвесторов жалуются на то, что фундаментальный анализ сложен из-за большого объёма информации. Это отчасти справедливо.

Чем больше информации, тем сложнее вывести внутреннюю стоимость инструмента. Непросто получить нужный итог, сопоставив 40-50 экономических показателей, тем более, что часть из них не влияет на долгосрочный тренд. Однако это не всегда и нужно. Достаточно придерживаться анализа ключевых макроэкономических отчетов, что бы оценить текущую ситуацию и ее возможное развитие.

Я составил список наиболее важных фундаментальных данных, которые могут помочь при фундаментальном анализе:

- Процентная ставка;

Это «двигатель» фундаментального анализа. Не секрет, что между уровнем процентной ставки и движениями на рынках существует очень тесная корреляция. При её снижении, национальная валюта слабеет, поток инвестиций ослабевает, но зачастую растут инструменты фондового рынка. Удешевление кредитов позволяет компаниям использовать больше заемных ресурсов, в том числе и в маржинальной торговле. При росте процентной ставки растут инвестиции, валюта пользуется большим спросом, но происходит спад на фондовом рынке. Самый простой способ определить судьбу валютного инструмента — это ориентироваться на ставку регулятора. Не случайно, что наиболее волатильные моменты на форекс, приходятся на дни заседания Центробанков.

- Валовой внутренний продукт (ВВП);

Отчет, который показывает общую стоимость всех рыночных товаров (услуг), произведенных за определенный период. Второй не менее важный индикатор, как способ измерения экономической ситуации. Большинством инвесторов используется как лакмусовая бумага для капиталовложений. При его росте активы большинства компаний растут, а национальная валюта укрепляется. Некоторые из показателей, входящих в итоговое значение, публикуются заранее, поэтому аналитики зачастую близки в своей предварительной оценке его результатов. Тем не менее, серьезные расхождения между ожиданиями экспертов и фактическим значением, могут привести к существенному изменению в текущем тренде.

- Индекс потребительских цен или основной показатель инфляции;

Если процентная ставка — «двигатель» фундаментального анализа, то уровень инфляции — это «горючее», которое заливается в него. Снижение инфляции, косвенно говорит о понижение потребительской активности, являясь предвестником стагнации экономики. Её рост, в зависимости от сектора экономики, может указывать на возникновение пузырей. Любой Центробанк, одним из основных приоритетов, считает контроль над данным показателем. Рост инфляции, рано или поздно приведет к повышению процентной ставки, а ее падение — к её снижению и к появлению программ регулятора, стимулирующих потребительскую, финансово-кредитную или производственную активность.

- Уровни занятости, темпы безработицы и изменения в оплате труда;

Все показатели, связанные с рыком труда, так или иначе, влияют на выше перечисленные фундаментальные данные — процентную ставку, ВВП, и уровень инфляции. При росте занятости и увеличению зарплат можно прогнозировать тенденцию к росту валового продукта и инфляции. Обратно, если безработица растет, то зачастую и ВВП падает, а значит, финансовому регулятору вскоре предстоит внести коррективы в свою монетарную политику.

- Розничные продажи;

Успех современных экономик напрямую зависит от внутреннего потребления. Несмотря на свойство данных отчетов иметь некоторую привязку к сезонности, характер отчета (рост или падения оборотов), может много сказать о «здоровье» экономики.

Также стоить отметить еще ряд отчетов, являющихся второстепенными по важности, но способных время от времени привлекать к себе пристальное внимание. К ним можно отнести: платежный баланс, показатель объёма иностранных инвестиций, уровень госдолга, объёмы и доходность размещённых гособлигаций, налоговые поступления и государственные расходы, рост производства, строительства и другие. К числу второстепенных (по важности) я их отнес, потому что зачастую их действие краткосрочно, в отличии от фундаментальных. К примеру, падение роста производственных заказов в одном из отчетных периодов, может быть компенсировано в другом. Также следует отметить, что каждая из экономик имеет свою отдельную специфику и поэтому ценность одного и того же отчета для разных валютных инструментов может отличаться.

Использование фундаментального анализ

Фундаментальный анализ станет отличным дополнением любого инвестиционного проекта. Благодаря тому, что макроэкономическая ситуация меняется постепенно и на протяжении нескольких лет, однажды сделанная инвестиция может принести долгосрочный гарантированный доход. Главное правильно интерпретировать данные, отслеживая причинно-следственные связи публикуемых релизов. И конечно же, нужно уделить максимум внимания долгосрочным тенденциям, связанным с монетарной политикой, динамикой ВВП и рынком труда. Также, не стоит забывать про второстепенные индикаторы, которые могут дополнить общую картину.

К примеру, для США будет важной статистика, связанная с недвижимостью и ипотечным кредитованием. Для Великобритании актуальны розничные продажи, потому что ее экономика сильно зависит от данного сектора. Валюты Новой Зеландии и Австралии страдают от негативной статистики из Китая, так как их ключевые торговые партнеры находятся в Поднебесной. Канадская экономика живо реагирует на цены «черного золота» и при их падении «луни»(канадский доллар по трейдерской фене) стремиться к облакам.

Учитесь не реагировать на рыночные шумы, в виде второстепенных данных. Какими бы не были позитивными данными из Европы, пока не будет роста инфляции, ЕЦБ не прекратит выкуп облигаций, а значит евро будет и дальше находиться под давлением.

Инвестор, хотя бы немного разбирающийся в фундаментальном анализе, сможет сформировать основные приоритеты заранее и пользоваться ими долгое время. Помните, что большинство удачных инвестиций обязаны стратегическому планированию и что любой крупный игрок, всегда следует за рынком, и не работает против него.

Всем профита!

(3 оценок, среднее: 4,67 из 5)

(3 оценок, среднее: 4,67 из 5) Итоги моих инвестиций в 2021 году

Итоги моих инвестиций в 2021 году

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Как относитесь к торговой площадке форексопен ?

Работаю с площадкой около 2 лет, всем доволен.

Не планируете открывать свой ПАММ на одной из площадок ?

Нужно отшлифовать как следует стратегию, но сейчас на это вряд ли найду время, разве что осенью.

Добрый день, в одной из тем блога вы упоминали, что планируете инвестировать в Амаркетс, как скоро и в какие стратегии?

Сейчас торгую сам на Амаркетс, также планирую перенести несколько советников. Стратегии пока не рассмариваю

Стратегии это их копирование ? Насколько эффективен вообще этот инструмент ? Вроде поговарива.т что рано или поздно все они сливаются.

Я так понял, что вопрос был про ПАММ счета

Да, в Амаркетс стратегии = ПАММ счета

День Добрый ,Антон! Как относитесь к synergygreat?

Обычный фаст хайп, не интересно

Добрый день, Антон. Слыхали о Gerchik&Co. Как вам задумка?

Пока регуляция в Белизе, поэтому пока это очередной офшорный брокер. Буду наблюдать за их разваитием

Когда планируете продавать доллары ?

Думаю дойдет до 65

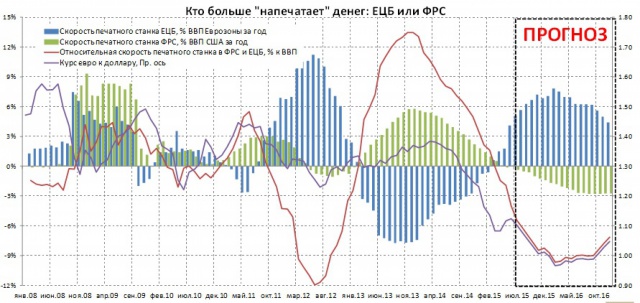

Прошу уточнить понятия скорость печатания ( лучше в формулах)

Присоединяюсь к вопросу Людмилы.

+ что понимается под отрицательной скоростью печатания денег? их изъятие?

Сейчас 2019 год, можно уже наложить факт на прогноз и увидеть что прогноз неверен: судя по нему евро к доллару с июля 2015 д.б. падать до середины 2016, а потом начать расти, но по факту с начала 2015 показатель колебался в границах 1,05-1,15 вплоть до середины 2017, далее в феврале 2018 пересек отметку 1,25 и снова пошел на снижение.

Вопрос: можно ли «заработать» в 2016—2017, используя данный анализ?

Это вопрос подхода к оценке, каждое событие каждый инвестор может трактовать по своему. Можно было, как заработать, так и потерять. Ясно лишь одно, анализировать активы нужно комплексно, не опираясь на какой-либо один способ анализа.