Что такое индексные фонды и стоит ли в них инвестировать

Индексные фонды становятся все более популярными у инвесторов. Совокупные объемы инвестиций в них растут на 15-20% в год, обгоняя среднерыночные показатели. Общее количество индексных фондов в мире достигло 5000, совокупный портфель – 2.7 $трлн. Более $500 млрд из этой суммы с 2010 года перетекло из фондов, ориентированных на покупку отдельных бумаг. В сегодняшнем обзоре разберемся подробнее: что такое и как работают индексные фонды, выявим их плюсы и минусы, а также сравним отечественные и зарубежные варианты.

Индексные ETF фонды: разбираемся в понятиях

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

ПодписатьсяЧтобы понимать, о чем мы говорим, определимся с терминами. Как соотносятся друг с другом индексные фонды, ETF (Exchange-traded funds) и ПИФы. Если с паевыми инвестиционными фондами россияне знакомы относительно давно, то ETF появились на нашем рынке менее 4 лет назад. Сегодня мы не будем подробно рассматривать индексные ПИФы. Стоит лишь напомнить читателям о высоких комиссиях за управление и скидках при продаже паев. Общие издержки могут достигать 6-7%. Кроме того, лишь немногие УК паевых инвестиционных фондов смогли повторить доходность индексов.

Вложения в индексные фонды (Index Funds) относятся к пассивным инвестициям, которые вполне подходят для портфеля ленивого инвестора. Уже из названия понятно, что инвестор приобретает частичку того или иного индекса, стоимость которой привязана к рыночному движению базового актива. Понятия «Индексный фонд» и «ETF» не противоречат друг другу. Различие заключается в модели управления. Фонды, управляемые активно, требуют глубокого вовлечения профессиональных управляющих, стремящихся обыграть рынок. Им нужно платить зарплату, поэтому комиссии таких фондов, как правило, выше. В отличие от них, ETF с низкими издержками на управление работают в основном «на автомате». Процесс покупки, докупки и продажи активов также автоматизирован. Целью индексных фондов является следование за рыночным бенчмарком: товарные активы, драгоценные металлы, валюта или конкретный биржевой индекс. Преимущество пассивного следования уже доказано на исторических данных: менее 20% фондов активного управления за последние десятилетия удалось обыграть рынок. Плюс также в том, что они больше подходят для пассивных инвестиций, в том числе для неквалифицированных инвесторов.

Первый индексный фонд создал в 1975 году Джон Богл. Его компания была построена на копировании индекса S&P 500 Vanguard Index Fund. Для глубокого изучения темы рекомендую его книгу «Не верьте цифрам» об индексных и взаимных фондах.

Один из первых и самый крупный на сегодня ИФ – SPDR S&P 500 (SPX). Этот индекс наиболее популярен как среди менеджеров ETF фондов, так и среди частных инвесторов. Среднегодовая доходность – почти 15% годовых в течение последних пяти лет. Перечень крупнейших ИФ можно дополнить Russell 2000, отслеживающим бумаги малых компаний. Bloomberg Barclays US Aggregate Bonds (AGG) копирует индекс американских облигаций.

Большая часть ETF сегодня привязана к определенному индексу. ИФ имеют в своем составе намного больше активов (например, акций), чем ETF, использующие другие стратегии. Для следования за индексом, фонд должен включать в себя тот же набор активов, в тех же пропорциях. Таким образом, покупая долю в ИФ, инвестор вправе рассчитывать на аналогичную с базовым индексом доходность. Правда, в реальности точности следования удается добиться не всегда. Например, часть доходности съедают комиссии и ошибки в управлении.

В основе базового актива ИФ лежат ценные бумаги:

- отдельно взятой биржи;

- отрасли;

- страны или региона;

- товарной категории;

- уровня доходности.

Однако представить дело так, что на все вложенные инвестором средства всегда напрямую приобретаются доли активов, было бы ошибкой. Управляющая компания фонда может внести гарантийный депозит в объеме 5 или 10% от стоимости корзины приобретаемых бумаг. На эту сумму приобретаются фьючерсы, из которых и формируется позиция. Остальные 90-95% средств инвесторов остаются у компании в качестве бесплатной ликвидности, используемой на самые разные цели по усмотрению управляющего. Конечно, компания обязана вернуть средства по требованию инвестора, с учетом доходности копируемого индекса. Таким образом, успешный управляющий фондом может получить доходность несколько выше индекса, в то время как инвестор получает профит, повторяющий динамику базового актива. В противном случае управляющий потерял бы мотивацию к управлению, отдавая всю полученную доходность инвестору.

Здесь стоит заметить, что фьючерсы приобретаются только на высоколиквидные и востребованные индексы. Это могут быть индексы крупнейших бирж, золото, ведущие мировые валюты и т. п. Недостатком фьючерсных ETF являются более значительные издержки, по сравнению с фондами, построенными на покупке реальных активов. Фьючерсные контракты имеют ограниченный срок экспирации (исполнения), который наступает обычно 4-6 раз в год. За каждый перенос позиций на новый фьючерс фонд платит комиссию, которая закладывается в тарифы ETF.

Для инвестора нет разницы в том, каким способом формируется портфель индексного фонда – покупкой корзины реальных бумаг или фьючерсов на них. Если управляющий способен снизить тарифы за счет умелого менеджмента и больших оборотов, он привлечет своих инвесторов.

Значительная часть индексных ETF вообще не владеют ценными бумагами. Управляющие фондом имитируют ценовые движения того или иного индекса. Ликвидность поставляет инвестиционный банк — партнер фонда. Взамен банк получает в залог ценные бумаги, входящие в индекс и обязуется выплачивать инвесторам соответствующую доходность. Таким образом, управляющая компания фонда оперирует не акциями, а производными инструментами (деривативами), из которых и составляется виртуальный портфель. Например, в Европе такие «синтетические» фонды составляют до половины рынка.

Первыми, и долгое время единственными ИФ были ETF, копирующие крупнейшие биржевые индексы S&P 500, NASDAQ и др. В 2000 годы ИФ пережили бурное развитие.

Однако строгое разделение ETF на индексные, копирующие рыночный бенчмарк и фонды, использующие активное управление, сейчас уже не отражает реальности. В 2003 году появился фонд компании Invesco Powershares, который сочетает как привязку к индексу, так и методы активного управления. Он отслеживает индекс Dynamic Market Portfolio (динамический рыночный портфель) от агентства Price Waterhous Cooper (PWC). В этот портфель включаются 100 акций с наилучшим соотношением риск-доходность. Несмотря на то что этот индекс – единый инвестиционный продукт, состав его активов постоянно меняется. А это значит, что мы не можем рассматривать подобные фонды как классические индексные.

Еще позже, в 2006 году на рынок вышли маржинальные (leveraged) индексные фонды, которые ввели в практику внутридневной трейдинг с использованием заемных средств. С тех пор паи индексных ETF, как и акции, можно приобрести с «плечом» и продать «в шорт», сделав Х2 или Х3 к значению базового актива. Конечно, такие стратегии мы тем более не можем называть пассивными. Несмотря на все усилия и проактивный подход, большинство из подобных фондов умирают из-за ошибок, жадности или недостаточной квалификации управляющих.Плюсы и минусы индексного ETF

Начнем с того, что пассивно управляемые ETF меньше подвержены непредсказуемости поведения отдельных акций. Максимальная диверсификация сглаживает единичные колебания. Они нацелены на получение инвестиционного результата, соответствующего доходности какого-либо индекса минус затраты на управляющего и брокера. Отсюда более низкие расходы на обслуживание, в среднем 0.5% от стоимости активов на российском рынке.

Для сравнения, активно управляемые паевые фонды берут от 1 до 2%. Но не так уж редки исключения, когда пассивный индексный фонд может оказаться дороже по тарифам, чем активные. Это зависит от того, как часто фонд делает переоценку активов. Если дважды в день, что интересно для интрадей трейдеров, то комиссия может быть и 2%. Но такой вариант явно не для ленивого инвестора. В любом случае нужно сопоставлять тарифы за управление с годовой доходностью. Если индексный фонд дает в среднем 9% годовых, а фонд активного управления стабильно показывает 11%, то комиссия окупается.

Нужно быть готовым к тому, что пассивные инвестиции не для всех комфортны. Если на рынке долгосрочный «медвежий» тренд, индекс будет ему следовать. Инвестору придется пережидать просадку, не имея возможности что-то предпринять самостоятельно, кроме как выйти с фиксацией убытка. Есть и риск зависимости от пузырей, которые «надувают» индекс. Пример: в 1999—2000 гг. пузырь на рынке дот-комов (технологических компаний) разогнал индекс NASDAQ до исторически максимальных значений. Большинство ИФ на тот момент проиграли соревнование с базовым индексом. Фонды с активным управлением смогли вовремя ребалансировать портфель и избежать больших потерь и даже заработали при сдувании пузыря.

Итак, перечислим преимущества ИФ:

- минимальные торговые издержки;

- относительная прозрачность;

- понятный набор показателей для отслеживания;

- пассивный заработок.

Недостатки индексных фондов:

- не может «побить» доходность базового индекса;

- инструмент эффективен только с высоколиквидными активами;

- успешность стратегии зависит от направления движения рынка;

- зависимость от пузырей на рынке.

Индексные фонды могут эффективно работать на больших высоко капитализированных рынках, где есть доступ к большому количеству ликвидности. Самый удачный пример – индексы крупных американских компаний. На малоликвидных и развивающихся рынках подойдут недорогие в обслуживании фонды активного управления. Работая в условиях волатильности и небольших объемов торговли, они могут обогнать индекс. То же можно сказать и о фондах, вкладывающих в акции малых и средних компаний.

Что касается фондов облигаций, то здесь следовать индексу сложнее. Бонды проходят процедуру переоценки не часто, поэтому номинальная стоимость входящих в индекс бумаг может не соответствовать текущей рыночной конъюнктуре. А значит, доходность продукта часто отличается от доходности базового индекса. Кроме того, доходность облигационных фондов зависят от ключевой ставки: чем она ниже, тем выше профитность и наоборот. Пример: американские облигации сегодня теряют в доходности на фоне повышения ставки ФРС. Российские же долговые бумаги получают дополнительную привлекательность по сравнению с депозитами.

Кстати, если доходность ИФ заметно обгоняет индекс, это тоже повод задуматься. Казалось бы, что в этом плохого? Но за высокими показателями часто скрывается несоответствие наполнения портфеля структуре самого индекса. Этот создает дополнительные риски для стратегии потерять доходность больше, чем индекс, в случае изменения рыночной конъюнктуры.

Какой выбрать индексный ETF – зарубежный или российский

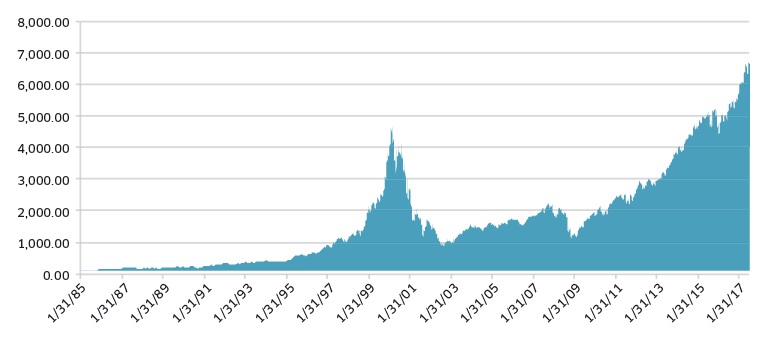

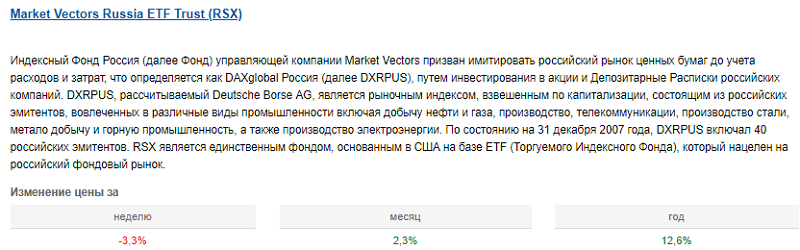

Лучшие зарубежные индексные ETF, за счет больших объемов и конкуренции, могут предложить комиссию, измеряемую сотыми долями процента, как правило, до 0,1%. В качестве примера возьмем страновой индексный фонд Market Vectors Russia ETF Trust (RSX), основанный на российских активах и номинированный в долларах США. Смотрим на сайте брокера Финам описание:

Как мы видим, фонд имитирует индекс, сложенный из крупнейших российских эмитентов. Доходность 12.6% годовых существенно выше банковского депозита. Мониторинг фонда можно смотреть напрямую на сайте биржи NYSE по ссылке. Удобно также пользоваться интегратором etf.com, где можно отслеживать показатели любого индексного фонда, вбив его название или биржевой тикер. Их можно фильтровать по странам и регионам, товарным группам, отраслям, типу доходности.

Из отечественных фондов, торгуемых на Мосбирже, стоит отметить лишь продукты от брокера Finex, например, Russian RTS Equity USITS (FXRL). Он базируется на индексе Мосбиржи, номинированном в долларах. Альтернативой для диверсификации можно выбрать, например, фонд MSCI USA Information Technology (FXIT). Индекс включает, в частности, популярные акции Apple, Microsoft, Tesla и др. Комиссия Finex составляет 0.9%, что недалеко от среднерыночных значений. Приобретение ETF в рамках ИИС дает стандартные налоговые льготы. Перечень доступных индексных ETF возьмем с сайта moex.com, данные по доходности – за 2017 год:

Зарубежные индексные ETF — такие, как iShares Core S&P 500 или Vanguard S&P 500, отличаются низкими комиссиями, огромным разнообразием, защитой капитала инвестора. Однако на них не распространяются российские налоговые льготы. Декларацию тоже придется подавать самостоятельно. Для примера перечислим способы выхода на американский рынок:

- Купить ETF у американского брокера, работающего на российском рынке (Interactive Brokers);

- Купить ETF у российского брокера, имеющего доступ на американский рынок;

- Купить полис инвестиционного страхования unit— lunked в западной страховой компании;

- Открыть счет у зарубежного брокера, не представленного в России.

Последний способ, пожалуй, самый привлекательный по издержкам и надежности, но сложный в техническом исполнении.

Заключение

В какие ETF фонды лучше инвестировать? Идея следовать за индексом, который на больших горизонтах гарантированно растет, кажется логичной и убедительной. Однако, взвесив все плюсы и минусы индексных фондов, логично будет разбавить их в своем ETF портфеле успешными фондами с активным управлением и невысокими тарифами. Это позволит сбалансировать риски, связанные с просадкой базового индекса.

Прошу читателей в комментариях поделиться своим опытом инвестирования в ИФ (в том числе ПИФы) и мнением по данному инструменту. Кстати, недавно я хорошенько закупился одним ПИФом, но пускай его название пока будет для вас загадкой.

Всем профита!

(9 оценок, среднее: 4,56 из 5)

(9 оценок, среднее: 4,56 из 5) Итоги моих инвестиций в 2021 году

Итоги моих инвестиций в 2021 году

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Я в прошлом году добавил в свой долгосрочный портфель из акций и облигаций FXRB (ETF на еврооблигации самых надежных российских эмитентов).

Покупал 6 января 2017 года по 1245, вчера он закрылся по 1442. 1442—1245=197/1245*100= 15,82% за 1 год и 3 месяца.

Считаю вполне достойной такую доходность для консервативного портфеля.

Вот такой мой пример.