Что должен знать инвестор о депозитарных расписках

Перед тем как перейти к теме сегодняшней статьи, хочу напомнить, что с 1 ноября стартует новый поток Курса Ленивого инвестора, стоимость которого будет выше текущей. Всем, кто сейчас проходит или уже прошел бесплатную неделю обучения, следует ускориться с принятием решения, чтобы не переплатить в ноябре. Если хотите успеть с оплатой марафона по старой цене, напишите мне по любому удобному каналу связи.

Перейду к сегодняшней теме. Инвестиционные рынки становятся глобальными. Из-за этого растет спрос на финансовые инструменты, которые помогают преодолевать государственные границы. Сегодня разберем один из таких инструментов – депозитарные расписки, или, как их еще называют, «вторичные акции». Расскажу, что это такое и как можно на этом заработать.

Понятие депозитарных расписок и история их появления

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

ПодписатьсяДепозитарные расписки – это производный инструмент биржевой торговли, который часто называют вторичными ценными бумагами. У них нет номинальной стоимости, цена формируется спросом и предложением и фиксируется в момент сделки. Расписки бывают на акции, облигации (в основном, ипотечные) и закладные. Мы будем разбираться в предмете на примере самого распространенного типа – расписок на акции.

Инвесторы в большинстве юрисдикций не имеют возможности напрямую покупать ценные бумаги иностранных компаний. Все началось с того, что в 1927 году британские власти запретили вывод ценных бумаг из страны. У большинства государств и сегодня существуют ограничения на обращение ценных бумаг зарубежных компаний или вывоз акций национальных эмитентов за границу. В России также нельзя купить иностранные акции без посредника, имеющего статус резидента. Это послужило поводом для создания промежуточного финансового инструмента – расписок, которые должны удостоверять права инвестора на владение активом. Так, в США можно купить иностранные акции через ADR (American Depositary Receipt). Если расписка выпускается для обращения на неамериканском (чаще всего, европейском) рынке, она получает статус Global Depositary Receipt или GDR (иногда называется Евро-ГДР).

Выпуск организуется крупнейшими международными банками, которые берут на себя роль депозитария (хранителя и удостоверителя прав собственности). Банк должен иметь представительство в государстве, где работает компания-эмитент. Тем самым преодолевается запрет на владение акциями компаний-нерезидентов. Депонируются бумаги в одной стране, а обращение происходит в другой. С точки зрения закона, расписки – не ценные бумаги. Но, как и сами акции, дают право на голосование, дивиденды, доступ к корпоративным сведениям.

Расцвет ADR пришелся на 90-е годы прошлого века, когда американские фонды стали искать выход на рынки развивающихся стран, в том числе российский. Низкие процентные ставки ФРС не давали возможности заработать на внутреннем рынке. Поэтому среди депозитарных расписок преобладают бумаги эмитентов из развивающихся стран. Сегодня на американском фондовом рынке обращается свыше 1000 расписок из разных государств.

Виды расписок и их уровни

Расписки подразделяются на 2 вида: sponsored (спонсируемые) и non-sponsored (неспонсируемые). На второй разновидности останавливаться не будем, так как они не допускаются на биржу. Сделки по ним проходят между крупными инвесторами в ручном режиме и в закрытых электронных системах.

Среди спонсируемых ADR выделяются 4 уровня, принадлежность к которым определяет условия выпуска и обращения расписки.

- ADR1 выпускаются на действующие акции. Они имеют упрощенную процедуру выпуска и не требуют соблюдения американских стандартов отчетности. Первому уровню не разрешено публичное обращение на биржах в США. Но они могут применяться на европейских площадках, поэтому относятся к разряду GDR.

- ADR2 полностью соответствуют стандартам отчетности US GAAP и допускаются к торгам на бирже и в системе электронной торговли NASDAQ.

- Третий уровень ADR также подлежит публичному обращению. Разница с ADR2 в том, что они выпускаются на вновь эмитируемые акции, которые впервые вводятся в торговый оборот.

- ADR4 предназначены только для частного размещения в соответствии с т. н. правилом 144А американского биржевого законодательства. Участниками торгов могут стать квалифицированные инвесторы (вложившие в ценные бумаги от $100 млн). Обращаются они только внутри системы NASDAQ.

- Акции и компания-эмитент обязаны соответствовать требованиям Комиссия США по ценным бумагам и биржам (SEC) и правилам американского биржевого рынка;

- Ценные бумаги не должны находиться под обременением (в залоге), под арестом или любым другим запретом.

Для каких целей выпускаются депозитарные расписки

Перечислим преимущества, которые извлекает компания-эмитент из выпуска ADR и GDR.

- Привлечение дополнительных инвестиций: круг покупателей расширяется благодаря зарубежным инвесторам.

- Делаясь доступными для обращения на глобальных рынках, акции компании в виде расписок становятся более ликвидными.

- Возможность улучшить восприятия бренда: организаторами выпуска выступают крупнейшие инвестиционные банки мира.

- Рост курса акций за счет возрастающего рыночного спроса на новостях об эмиссии расписок. Таким способом эмитент привлекает запланированные инвестиции меньшим количеством акций.

Теперь посмотрим, что получает зарубежный инвестор, приобретая расписки российских компаний.

- Доступ к высокодоходным активам в развивающихся странах.

- Возможность заработать на более высокой ставке, по сравнению с развитыми рынками.

- Страновая и валютная диверсификация портфеля за счет других, несинхронно развивающихся рынков.

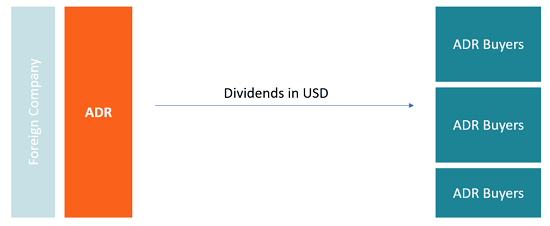

- Покупатель расписок избегает валютного риска, ведь ему не нужно конвертировать получаемые дивиденды.

- Возможность заработать на курсовой стоимости. Цена депозитарных расписок, конечно, коррелирует с курсом базовых акций. Но опережение или отставание дает возможность для спекуляций на разнице между стоимостью базового актива и производного инструмента.

Важно, что инвестор остается в рамках привычных правил и процедур, по которым он работает в американской юрисдикции. Ему не нужно разбираться в законодательстве чужой страны, нанимать юристов, аналитиков и андеррайтеров. Соответствие стандартам и качество актива уже прошли проверку и согласование в SEC, что снижает торговые риски по сравнению с прямой покупкой иностранных ценных бумаг. При желании инвестор вправе продать или конвертировать депозитарные расписки в акции. Таким образом, расписки – более привлекательный и удобный инструмент для зарубежных покупателей, чем первичный актив, на который они выпущены. Помимо прочих преимуществ, при обращении ADR/GDR сокращаются операционные расходы и налоговые издержки.

Как работает механизм депозитарных расписок

Для регистрации ADR в SEC необходим договор с одним из крупных банков-депозитариев. В глобальном масштабе крупнейшими игроками в этой нише выступают The Bank of New York Mellon (почти половина рынка) и Citibank. Через свои «дочки» в Москве они оказывают услуги российским эмитентам. Есть еще один участник – банк-кастодиан (custody – опекун), который берет на себя функции номинального держателя акций. В России в этой нише преуспели ING Bank (Евразия) и Credit Suisse.

Приведу схему – как происходит выпуск и торговля ADR на примере российской компании и американского инвестора.

- Компания выбирает банк-депозитарий для проведения операций с расписками. Банк организует выпуск, а также выполняет функции хранителя и регистратора депонированных акций.

- С помощью банка компания собирает пакет документов и направляет их на согласование американской комиссии SEC.

- Если решение положительное, банк-депозитарий проводит рекламную кампанию в СМИ о предстоящем выпуске ADR и условиях подписки. Кампания направлена, в первую очередь, на брокеров, институциональных инвесторов, биржевых аналитиков.

- Компания выпускает и продает акции российскому брокеру, который, в свою очередь, депонирует их в банке-депозитарии.

- Иностранный инвестиционный фонд, заинтересованный в покупке ADR, просит своего брокера в США найти их на вторичном биржевом рынке. Если цена и объем устраивают, сделка проходит регистрацию в депозитарном банке.

- Если бумаг там нет или объем недостаточен, брокер связывается с российским коллегой. Тот находит акции на нашем рынке и обращается в банк-кастодиан.

- Кастодиарный банк регистрирует сделку и вносится в реестр акционеров эмитента как номинальный держатель акций.

- Банк направляет в депозитарий сведения о регистрации, и тот делает выпуск ADR в том количестве, на который есть спрос у американского инвестора или группы инвесторов.

- Банк через трастовую компанию передает выпущенные расписки американскому брокеру.

- ADR регистрируются клиринговым центром и оказываются на брокерском счете инвестора. При этом сами акции не перемещаются за пределы России.

Как видно из схемы, компания не может просто инициировать выпуск расписок и ждать покупателя. ADR производятся под определенный спрос со стороны зарубежных инвесторов. Каждый раз это – сделка под заранее оговоренные объемы. Вот одна из причин, почему доля частных инвесторов в таких сделках невелика.

Продажа ADR происходит в той же логике.

- Сначала американский брокер пытается продать их на бирже в США.

- Если покупателей нет, он делает запрос российскому брокеру и тот находит их на отечественном рынке.

- Банк-депозитарий аннулирует выпуск ADR, а банк-кастодиан исключается из реестра номинальных держателей акций. Вместо него будут вписаны реквизиты нового владельца.

Где найти АДР и стоит ли инвестировать

На Московской бирже представлено несколько АДР и 2 десятка ГДР компаний разных стран. Большинство этих «иностранцев» – зарубежные фирмы-прокладки наших «голубых фишек». Для примера – ссылка на карточку АДР Лукойла на Московской бирже.

Российские депозитарные расписки (РДР) – сертификаты на акции иностранных компаний, только обращаются они на отечественном рынке. Обладатель РДР, как и в случае с ADR/GDR, получает право голоса и дивиденды как акционер. Эмитентом выпуска может выступать банк, соответствующий требованиям ЦБ, в том числе и российский. Кастодианом, держателем реестра, может быть только иностранный банк. Выпуск расписок регистрируется в Банке России, получает идентификационный номер на бирже и выводится на торги. Спрос на РДР сейчас фактически отсутствует. Единственная компания – United Company RUSAL Plc – конвертировала свои расписки РДР обратно в акции в 2017 г.

Минус инвестирования в расписки в том, что по российскому законодательству, купля-продажа ADR/GDR относится к разряду валютных операций. А любое трансграничное перемещение капитала требует согласования с Центральным банком. Это стало одним из главных препятствий для развития рынка ADR/GDR в нашей стране.

Для частного инвестора также есть сложности в торговле ADR и GDR. Начнем с того, что с небольшим капиталом играть на курсовой разнице сложно в силу высоких транзакционных издержек. Переход прав собственности на ADR в российской депозитарной системе из-за соблюдения множества формальностей может занять несколько дней. Есть вопросы и к регулированию налогообложения резидентов РФ при получении выплат по дивидендам. Налоговым агентом выступает компания-эмитент. Она должна начислить налог на основании данных депозитария. Процесс этот длительный, и не всегда в итоге получаются корректные расчеты. Кроме того, ни эмитент, ни депозитарий не дают гарантий надежности самих акций: данный риск, как и всегда, на стороне инвестора.

Всем профита!

(4 оценок, среднее: 4,50 из 5)

(4 оценок, среднее: 4,50 из 5) Итоги моих инвестиций в 2021 году

Итоги моих инвестиций в 2021 году

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Скажите а акции торгующиеся на санкт-петербургской бирже? Это ведь акции компаний сша. Зачем тогда заморачиваться с депозитарными расписками? Как дополнительный инструмент?

Выбор у акций на СПБбирже и депозитарок ограничен, поэтому можно сказать, что инструменты не пересекаются.