Как работает всепогодный портфель Рэя Далио

Среди консервативных инвесторов востребована идея защитного набора активов, который будет одинаково хорошо работать при любой ситуации на рынке. В качестве примера разберём всепогодный портфель Рэя Далио. Насколько результативна эта стратегия и подойдет ли она при работе на российском рынке?

Рей Далио и его всепогодный портфель

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

ПодписатьсяРэй Далио – американский финансист, известный благодаря успешным инвестициям. Работа на бирже сделала его миллиардером. Как и У. Баффет, свои первые акции он купил, еще будучи ребенком.

Окончив Гарвардскую школу бизнеса по курсу делового администрирования, Далио профессионально занялся торговлей товарными фьючерсами. После увольнения из компании Dominick&Dominick в 1975 г. он вместе с Бобом Принцем основал собственную инвестиционную фирму Bridgewater Associates. Сегодня она входит в ТОП-5 крупнейших хедж-фондов мира, имея под управлением $160 млрд. Клиентам предлагаются две глобальные стратегии: «Активная» и «Всепогодный портфель».

Если вы хотите ближе познакомиться с человеком, входящим в число лучших инвесторов 20 века, почитайте его книги. Всего Далио написал три большие работы, но на русский язык переведена только одна из них. Книга вышла под названием «Принципы. Жизнь и работа».

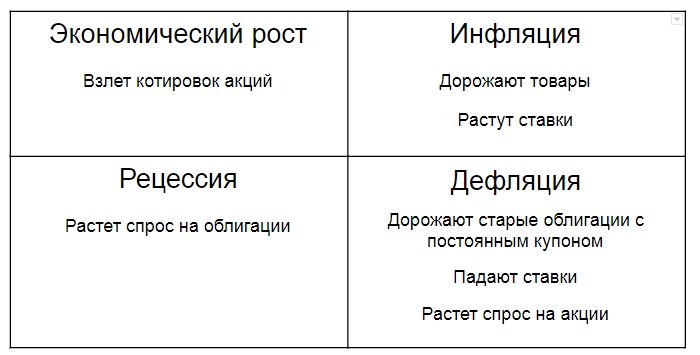

Самой яркой идеей Далио стал всепогодный портфель. Она основана на том, что существуют четыре составляющих макроэкономического цикла, которые сменяют друг друга по аналогии с четырьмя временами года.

Именно поэтому и было дано такое название. Главная задача инвестора – подобрать активы так, чтобы рост одних компенсировал падение других в разные фазы цикла. Это сделает портфель менее волатильным, уменьшит его просадку в периоды кризисов. Негативный результат такой стратегии – низкая доходность. Она не подойдет тем, кто хочет заработать быстрее среднего по рынку. Кстати, состояние самого Далио было создано с применением других, более активных методов торговли. Всепогодный портфель он разработал, когда задумался о том, смогут ли дети управлять капиталом после его смерти.

Эта идея привлекательна для тех, кто хочет сохранить деньги и обогнать инфляцию. Она также направлена на защиту от человеческого фактора: Далио был убежден, что любой, даже самый успешный управляющий совершает ошибки на волатильном рынке и теряет деньги в кризис. Но эта стратегия не предполагает полного бездействия инвестора. Портфель необходимо ребалансировать раз в квартал или в полгода. Большая частота приводит к лишним тратам на комиссии, меньшая – повышает волатильность.

Структура и результаты всепогодного портфеля

Чтобы портфель мог работать на любой фазе рынка, предлагается структура следующего вида:

- 30% – акции;

- 40% – облигации со сроком погашения более десяти лет;

- 15% – среднесрочные облигации;

- 7,5 – золото;

- 7,5 – любые другие товары, например, зерно, свинина, нефть и т. д.

Строить этот портфель частному инвестору предлагается на основе ETF. Но тот, кто уверен в своих навыках, может составить и собственный набор бумаг. В качестве дополнительной опции используются облигации с переменным купоном, размер которого зависит от уровня инфляции. Это сделает стратегию более эффективной в период роста ставок.

Логика формирования портфеля следующая: в какой бы макроэкономической фазе ни находился рынок, часть активов будет дорожать. Это поможет компенсировать просадку остальных. Например, в марте 2020 г., когда индекс S&P500 просел, инвесторы хотели переложить капитал в более надежные активы. Это привело к резкому росту стоимости облигаций.

Таким образом, каждая из составляющих портфеля отвечает за собственный «сезон». Поскольку они всегда находятся в портфеле, у инвестора нет необходимости угадывать, когда начнется следующая фаза и пытаться действовать на падающем рынке. Такой подход сохраняет не только капитал, но и нервы.

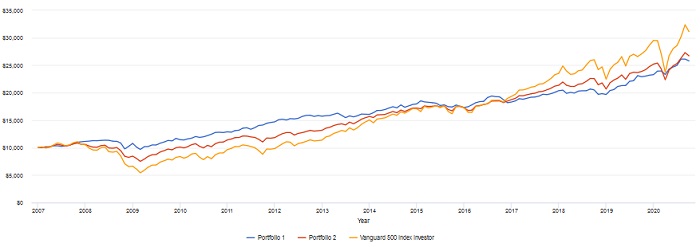

Ниже на рисунке видны результаты, которые вы могли получить, если бы вложили $10 тыс. в 2007 году:

На этом графике:

- portfolio 1 (синяя кривая) – всепогодный портфель, предложенный Р. Далио;

- portfolio 2 (красная кривая) – портфель, в котором 60% акций и 40% облигаций;

- Vanguard 500 index (жёлтая кривая) – ETF, следующий индексу S&P500

В представленных здесь портфелях в качестве акций и облигаций выбраны только американские бумаги. Это сделано, чтобы сравнение результатов было корректным. В реальности я всегда рекомендую не забывать о страновой диверсификации. Тем более что точные данные о том, какие бумаги и в каких пропорциях держит Bridgewater Associates, публично не раскрываются.

На рисунке хорошо видно, что, выбрав всесезонный портфель, вы получили бы наименьшую прибыль из трех доступных вариантов. Но далеко не каждый инвестор смог бы не продать ETF на S&P500 в 2008 г. и марте 2020 г. Кроме того, стоимость всепогодного портфеля была выше рынка с 2008 по 2017 г.

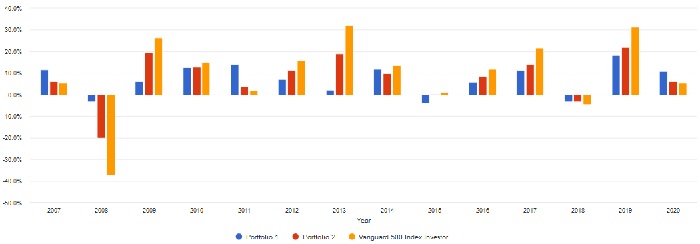

Ниже приведена диаграмма, на которой можно увидеть годовую доходность каждого из портфелей:

Несмотря на то что S&P500 обновил исторический максимум, всепогодный портфель в 2020 г. пока принес владельцу большую прибыль.

Всепогодный портфель для российского инвестора

Думаю, что пытаться повторить всепогодный портфель можно, если вы инвестируете с целью создания пенсионного капитала. При этом желательно иметь возможность первоначально вложить большую сумму или делать постоянные взносы. Но российский частный инвестор при попытке воссоздать приведенную структуру столкнется с несколькими проблемами.

Главная из них – дефицит инструментов, которые давали бы возможность вкладываться в товары на долгий срок. Единственное, что доступно на российской бирже – несколько ETF на золото. Поэтому тем, кто не имеет статуса квалифицированного инвестора и не хочет работать через зарубежного брокера, придется искать альтернативу. Можно рассмотреть три варианта:

- увеличение доли золота;

- инвестиции в недвижимость с помощью REIT;

- покупка акций компаний, выручка которых растет при росте цен и тарифов.

В качестве таких компаний можно рассмотреть энергетический и коммунальный сектора. Еще одно решение – телекомы. Недостатки второго и третьего вариантов – отсутствие подходящих ETF. Пакет акций придется собирать самостоятельно.

Еще одна проблема – получить сбалансированный набор облигаций. На российских биржах недоступна покупка американских treasuries (трежерис, казначейские облигации) и tips (бонды с защитой от инфляции), а ETF есть только на краткосрочные бумаги. Для валютной диверсификации можно использовать фонды на еврооблигации. Турецкие, белорусские и подобные им долговые обязательства, доступные на Мосбирже и СПБ-бирже, плохо подходят для консервативных стратегий.

Легче всего решить вопрос с акциями. К вашим услугам:

- глобальный фонд от Finex;

- ETF на рынки разных стран;

- неплохой выбор зарубежных бумаг на Санкт-Петербургской бирже.

Подводим итоги

Всепогодный портфель – консервативная стратегия, которая подходит для формирования пенсионного капитала. Она пригодится и тем, кто нетерпим к просадкам стоимости активов. Но строго следовать ей в России, не имея статуса квалифицированного инвестора, не получится. Главная причина – недостаток финансовых инструментов на наших биржах.

Расскажите в комментариях, есть ли у вас пенсионный портфель, максимально приближенный к стратегии Рэя Далио, или вы предпочитаете более агрессивный набор активов.

Всем профита!

Итоги моих инвестиций в 2021 году

Итоги моих инвестиций в 2021 году

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

я купил такой же портфель на демо счет в еторо — будем тестить))