Высокодоходные и мусорные облигации: что это и как работает

На фондовом рынке всегда есть определенный объем спроса на высокодоходные облигации. Иногда их называют «мусорными» (Junk bonds), что намекает на качество. Насколько они на самом деле соответствуют такому названию, какие имеют преимущества и риски – разберемся в этой статье.

Какие облигации относятся к высокодоходным и почему

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

ПодписатьсяВысокодоходные облигации (далее для краткости – ВДО) – это долговые бумаги, прибыль по которым выше среднего уровня. Их кредитный рейтинг, как правило, ниже инвестиционного (Non Investment Grade). На шкале он равен или меньше значений BB+ у S&P и Fitch, Ba1 у Moody’s.

Какого-то общего критерия, по которому облигации можно считать высокодоходными, не существует. Например, всех российских эмитентов, не относящихся к категории «голубых фишек» и не имеющих государственной поддержки, иностранные инвесторы зачисляют в разряд «мусорных».

Мусорные облигации несут в себе высокие риски дефолта, поэтому их эмитентам приходится привлекать инвестиции за счет повышенной премии. Она может превосходить ключевую ставку на несколько процентных пунктов и даже многократно. Чем острее эмитент испытывает нужду в деньгах, тем выше доходность его облигаций. ВДО выпускаются чаще всего в случаях, когда компания не может взять в банке кредит, который обошелся бы ей гораздо дешевле. Это – сигнал, ведь аналитики банка уже проделали работу за инвестора и выдали отрицательное решение по устойчивости и перспективам бизнеса. Из этого правила есть исключения, когда компания испытывает временные операционные трудности. Но чтобы разобраться во всех параметрах того или иного размещения, нужны навыки анализа эмитента по мультипликаторам.

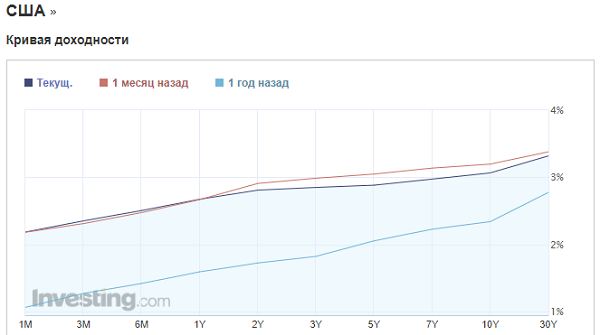

Глобальный спрос на ВДО растет во времена низких ставок у ведущих центробанков – ФРС, ЕЦБ, Банка Японии. В такие периоды сложно заработать на облигациях с околонулевыми ставками. Поэтому растет спрос на более рискованные активы. Сейчас, когда ФРС поднимает ставки, ликвидность с развивающихся рынков перетекает в США. Таким образом, американские трежерис (UST) становятся более привлекательной альтернативой для инвесторов. Как следствие, популярность ВДО на фондовом рынке падает, а спрос на защитные UST растет.

Из государственных бумаг на первом месте по доходности стоят облигации стран, испытывающих финансовые сложности. Греческие казначейские бумаги во время долгового кризиса 2010–2012 годов достигали доходности в 25%. Сейчас они «успокоились» и дают чуть менне 5.5% по 25-летнему выпуску. Для сравнения, гособлигации Германии и Японии приносят не более 1% на срок 30–40 лет. Самые прибыльные на сегодняшний день – долговые облигации Аргентины, переживающей финансовый кризис (28.5% по 4-летним бумагам).

Как оценить качество высокодоходных облигаций

За последние 10 лет порядка 160 российских эмитентов допустили дефолт по облигациям, из них 80% не имели кредитного рейтинга. Возникает вопрос: если на рейтинги российских ВДО смотреть нет особого смысла, какие характеристики эмитента учитывать инвестору? Перечислю основные рекомендации на этот счет.

- Уровень закредитованности компании. Размер общего долга прямо влияет на возможности эмитента перекредитоваться и «спасти» свои облигации. Рекомендую ориентироваться на двукратное превышение годовой прибыли над совокупными платежами по кредитам. Такое соотношение страхует от возможного дефолта по долгам. Также важен показатель чистой прибыли компании после всех обязательных выплат. По крайней мере, она должна быть.

- Соотношение активов и долгов эмитента. В этом ключе ВДО банковского сектора выглядят более рискованными, ведь у банков обязательства обычно превосходят стоимость имущества и активов.

- Характер и перспективы бизнеса, его способность генерировать постоянный денежный поток.

- Возможность для эмитента пользоваться поддержкой государства. Федеральные и муниципальные облигации, особенно в России, в целом надежнее корпоративных. Например, пока не было зафиксировано ни одного дефолта по ОФЗ (даже ГКО выплатили со временем) и допущено всего 2 просрочки по купонам муниципальных бумаг.

- Для облигаций с кредитным рейтингом советую уровень не ниже BB- со стабильным или позитивным прогнозом. Конечно, рейтинг для российских компаний не является безоговорочным ориентиром. Даже облигации с инвестиционным рейтингом могут стать дефолтными. Но сам факт наличия этого показателя – позитивный сигнал. К сожалению, российские ВДО либо не имеют рейтинга, либо он ниже инвестиционного.

- История купонных выплат на предмет технических дефолтов в прошлом. Технический дефолт – не приговор, большинство компаний из него успешно выходят и возобновляют выплаты по купонам. Однако наличие таких событий повышает риски инвестора в будущем.

- Информация о других выпусках облигаций того же эмитента.

- Наличие судебных процессов с участием компании. Выяснить это можно, например, на сайте арбитражной картотеки.

Однако и этих рекомендаций для полной картины будет недостаточно, поскольку ВДО нельзя оценивать только с точки зрения финансовой устойчивости эмитента. Важно учитывать и внешние факторы, которые не зависят от качества менеджмента. Компания может подпасть под международные санкции или начать испытывать проблемы из-за изменения сырьевых котировок на мировом рынке. Также следует учитывать расхождения в статистике дефолтов, потому что на каждом рынке свой подход к банкротству. Например, в США процент дефолтов традиционно выше, чем в Европе, где бизнес часто полагается на помощь государства. В РФ компания может существовать, будучи уже фактически «мертвой», но формально не объявляя себя банкротом. Пример – банки, которые сообщают о дефолте по своим обязательствам, когда они уже лишились лицензии ЦБ или были взяты на санацию. Пример – облигации Открытие-Холдинга.

Частного инвестора может ввести в заблуждение также наличие спроса и биржевых оборотов на ВДО. Например, выпуски облигаций того же Открытие-Холдинга, по которым была объявлена реструктуризация летом 2018 года, показывали активную торговлю большими объемами. Однако потом выяснилось, что это были разовые сделки между основными акционерами в рамках взаимозачетов внутри финансовой группы.

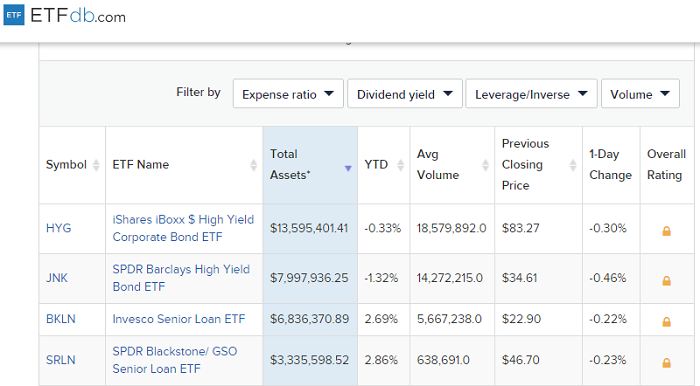

При оценке иностранных ВДО лучше ориентироваться не на отдельные бумаги, а на индексные ETF. Это гарантированная диверсификация вложений и средняя доходность 4–7% годовых в валюте. На развитых западных рынках на высокодоходные бонды (High Yield Bonds) давно существуют ETF. Например, индекс высокодоходных корпоративных облигаций США Solactive USD High Yield Corporates Total Market Index. На etfdb.com можно подобрать ETF, фильтруя их по купонной доходности, размеру активов фонда, мультипликатору P/E. Есть также сводный рейтинг, включающий вероятность дефолта (требуется регистрация).

Риски инвестирования в российские облигации с высокой доходностью

В 2018 году тренд на снижение ключевой ставки ЦБ остановлен. Из-за ожидаемой новой волны санкций растет риск повышения ставки. По этой причине снижается спрос на ВДО. Тем не менее отдельные интересные варианты на рынке есть всегда.

ВДО – это не какая-то особая категория. Облигации одного и того же эмитента сегодня могут иметь стабильную доходность, а завтра перейти в разряд мусорных. Пример: выпуск бумаг серии 001Р-01 МФО «Домашние деньги» в 2017 г. рекомендовался аналитиками к покупке как перспективная бумага с хорошей доходностью 17%. Через год по выпускам облигаций эмитента объявлен дефолт. Обратный пример – АФК Система, которая в 2017-м испытывала административно-политическое давление со стороны Роснефти. По евробондам Системы был объявлен технический дефолт, и они подешевели за 1 день до 90.8% от номинала. Доходность взлетела с 9 до 12.72%, что для такой ликвидной бумаги много. Те, кто панически продал бонды, проиграли: на фоне разрешения спора рынок вскоре отыграл потери.

Доходности в 12, 15 и даже 30% годовых могут впечатлить начинающего инвестора и повлиять на его решения. Не стоит рассчитывать на подобные цифры, если мы имеем в виду сбалансированный и хорошо защищенный от риска портфель. Из всего сказанного следует, что ВДО подходят для опытного инвестора. Облигации в целом – инструмент для консервативных инвестиций, выполняющий в первую очередь защитную функцию. «Мусорным» бумагам свойственна высокая волатильность, что также не соответствует изначальной природе облигаций.

Сложно добиться успеха и в активной торговле ВДО. Частые спекулятивные манипуляции, помимо коммерческих рисков, ведут к существенным расходам на комиссию брокера. По рублевым облигациям это 0.03–0.05% от суммы сделки, по еврооблигациям плата может быть и 0.3%.

У покупки ВДО есть и налоговые последствия: корпоративные облигации не освобождены от налогообложения. Разница лишь во времени их выпуска: до 2017 – 13% полученного дохода, после – 35% от ставки, превышающей ключевую на 5% (от 12.5% на момент выхода статьи). Надежных бондов с низкой доходностью налог 35% вряд ли коснется, а вот ВДО под него попадают довольно часто.

Что же делать, если эмитент все же оказался на грани банкротства? Перечислим основные этапы процедуры.

- Технический дефолт фиксируется уже на следующий торговый день.

- У компании есть 2 недели на выполнение своих обязательств перед кредиторами.

- Эмитент в трехмесячный срок имеет возможность урегулировать задолженность в досудебном порядке.

Инвестору рекомендуется направить в компанию заказное письмо с требованием погасить задолженность. Брокер обязан предоставить оригиналы выписки и справки о состоянии счета, а также помочь с шаблонами, адресами и реквизитами. Если в течение 3 месяцев вы не получили выплат или предложения о реструктуризации, вступает в силу процедура банкротства и реализации имущества. Закон ставит держателя облигации в конец очереди, позади него – только акционеры. Да и не факт, что имущества и активов компании хватит для покрытия задолженности. Особенно это касается облигаций банков. Так что лучшим выходом для инвестора будет продажа проблемной бумаги ниже номинала и фиксация убытка.

При покупке облигаций финансового сектора следует проверять, не являются ли они субординированными. Такие бумаги имеют повышенную доходность и соответствующие риски. Как правило, их выпускают банки для пополнения капитала, а у кредитных организаций обычно нет возможности обеспечить обязательства своим имуществом и активами. Несколько выпусков МКБ, Тинькофф, Ренессанс и Хоум Кредит Банка были успешно погашены с доходностью от 8 до 14% годовых. Однако вернуть номинал по субордам, например, при отзыве лицензии практически нереально. При санации банка шансов избежать потерь также немного, значительная часть или вся задолженность нередко списывается.

Сейчас на рынке около 50 выпусков субординированных облигаций. Классификатор принадлежности к субордам не входит в состав стандартного кода ISIN, а у сервисов типа Rusbonds.ru это видно только в платной версии. Поэтому уточнить, относится ли интересующая вас бумага к этой категории, лучше на сайте брокера или у его поддержки.

Для оценки и сравнения потенциальной доходности выпусков ВДО удобно пользоваться онлайн-калькулятором, например, на этом сервисе. Искать текущие проблемные выпуски удобнее всего на агрегаторе Rusbonds.ru или на сайте вашего брокера, как здесь.

Подытожим риски по облигациям, которые возрастают пропорционально их доходности:

- Выплаченные не вовремя купоны (технический дефолт);

- Отказ от выплаты купонов (дефолт);

- Отказ от оферты по выкупу в обещанные сроки или её полное неисполнение;

- Падение стоимости ниже номинала;

- Низкая ликвидность из-за небольших объемов выпусков.

P.S. На ВДО можно хорошо заработать, но можно и потерять. Поэтому не стоит выделять на такие бумаги существенную часть облигационного портфеля. Рекомендую ограничиваться долей до 15% в пределах суммы, которая безопасна для вашего бюджета. Более того, внутри этой доли (насколько позволяет размер капитала) рекомендуется делать диверсификацию по эмитентам, отраслям, валютам и странам. В этом смысле ВДО не отличаются от акций второго и третьего эшелона. Если остались вопросы, пишите в комментариях.

Всем профита!

(4 оценок, среднее: 4,00 из 5)

(4 оценок, среднее: 4,00 из 5) Итоги моих инвестиций в 2021 году

Итоги моих инвестиций в 2021 году

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Было бы неплохо, если бы дополнили статью такой темой как ковенанты. Есть ковенанты, на сколько я знаю, обязательные и не обязательные. Спасибо за статью =)

Спасибо за статью! И про оферты еще интересно более подробно осветить — есть отзывные и безотзывные.

Спасибо за предложение, нужно подумать, что там можно написать на целую статью.