Валютный кризис: история и сегодняшний день

В январе 2020 г. рубль был признан самой укрепившейся валютой по отношению к доллару по итогам прошедшего года. Однако уже в конце февраля начался валютный кризис. Ситуация во многом напоминает 2008 и 2014 годы. Сегодня предлагаю поговорить о тех событиях и обсудить предшествовавшие им обстоятельства. Это позволит понять, насколько они схожи с теми, которые спровоцировали обвал в марте 2020 года.

Причины и признаки валютного кризиса

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

ПодписатьсяВалютный кризис – это резкое обесценивание национальной денежной единицы, вызванное потерей доверия к ней. У него есть два главных признака:

- снижение курса более чем на 25%;

- увеличение темпов падения минимум на 10% относительно среднегодовых.

Он сопровождается истощением национальных валютных резервов, которые правительство вынуждено тратить на попытки стабилизировать ситуацию.

Причинами кризиса могут послужить:

- дефицит бюджета;

- дефицит платежного баланса страны;

- темпы внутренней инфляции заметно превышают общемировые показатели;

- высокая закредитованность частных компаний в иностранной валюте.

Обычно к этим признакам относят еще чрезмерный рост объема внешнего госдолга. Но, насколько мы видим на примере России, это необязательно. Можно иметь хороший баланс и при этом получить полноценный валютный кризис.

Экономисты выделяют две модели развития валютного кризиса. Первая предполагает следующий механизм. Инвесторы ожидают, что резервы Центробанка страны скоро кончатся и курс национальной валюты упадет. Из-за этого они активно меняют ее на твердые вылюты. Это ускоряет истощение запасов. Спекулянты используют ситуацию для более быстрой и резкой дестабилизации ситуации, вставая в шорт по национальной валюте.

Согласно второй модели, участники рынка начинают активную скупку иностранной валюты, полагая, что правительство скоро откажется от фиксированного курса. Однако эта теория критикуется многими экспертами, которые считают, что кризисам всегда предшествуют фундаментальные экономические факторы.

Нестабильность курса национальной валюты характерна для многих развивающихся стран. В качестве наиболее ярких событий можно выделить следующие кризисы:

- латиноамериканский середины 1980-х, обусловленный чрезмерной денежной эмиссией;

- латиноамериканский в 1994 г., вызванный ослаблением мексиканской экономики и истощением золотовалютных резервов страны;

- азиатский в 1997 г., спровоцированный, в первую очередь, долгами частного сектора;

- падение чешской кроны в 1997 г., связанное с нарушением платежного баланса;

- дефолт в России в 1998 г., во многом обусловленный переоценкой рубля вследствие принудительной установки валютного коридора.

Валютные кризисы XXI века в России

В 2006–2007 годах российский рынок выглядел крайне привлекательно для иностранных инвесторов. Деньги зарубежных фондов размещались на банковских депозитах и в государственных облигациях. Активно росла доля валютных инвестиций в бизнес. Кредиты частного сектора достигли $142 млрд.

Экономической стагнации в России в начале 2008 г. не наблюдалось. В первые три квартала рост ВВП составлял 7% в годовом выражении. Но мировой кризис спровоцировал резкий уход капитала с развивающихся рынков, в том числе из России. Суммарный отток за сентябрь–декабрь 2008 г. превысил $159 млрд. Это не могло не оказать давление на национальную валюту.

В октябре 2008 г. ЦБ РФ начал массированные валютные интервенции, направленные на поддержание курса рубля. За месяц запасы валюты снизились на $78,1 млрд. Это было обусловлено не только ее активной распродажей, но и «бумажной» переоценкой. Ситуация усугубилась тем, что средства, выделенные банкам для поддержания стабильности финансового сектора, были направлены на скупку валюты. Это ещё больше усиливало давление на рубль и провоцировало его дальнейшую распродажу.

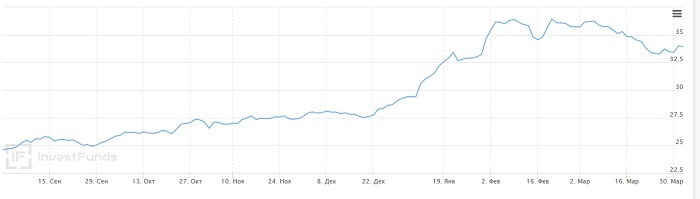

Наиболее резкие скачки наблюдались в январе–феврале 2009 г. Максимум доллара составлял 36,43 руб. В целом рубль обесценился примерно в 1,5 раза за время того кризиса. Ниже на графике представлена динамика курса за этот период.

Попытки ЦБ стабилизировать ситуацию приводили лишь к растрате золотовалютных резервов. В ноябре 2008 г. было принято решение об отказе от регулярных интервенций. Произошел переход к свободному (плавающему) курсу. Главными событиями стали два «черных» дня: 15 и 16 декабря. На фоне ожидания резкого снижения цены нефти на мировом рынке падение рубля достигало 33%. На бирже был зафиксирован исторический максимум стоимости доллара – 79 руб. и евро – 98 руб.

В 2014 г. валютному кризису предшествовала стагнация экономики. Сжимание инвестиций провоцировало сокращение прибыли. Сыграли свою роль и внешние факторы: конфликт с Украиной, наложенные западные санкции. Одновременно с этим произошло резкое снижение стоимости нефти. Ситуация на валютном рынке ухудшалась с начала года. Рубль дважды обновлял исторические минимумы. Однако пик кризиса пришелся на конец осени – начало зимы.

Ситуацию усугубляли действия банков, которые завышали курс при продаже наличной валюты из-за ее нехватки. Отдельные обменные пункты предлагали купить евро по 150 руб. Люди, решившиеся на такой шаг, всё еще ждут момента, когда можно будет выйти из «инвестиции» без потерь. В отличие от 2008 года, на мировом фондовом рынке не наблюдалось кризисных явлений. Поэтому резко просевший в декабре 2014 г. индекс Мосбиржи отыграл падение уже к концу января 2015 г.

На фоне краха национальной валюты ЦБ принял решение о беспрецедентном увеличении ключевой ставки сразу на 6,5%. Она составила 17%. Однако эффект оказался кратковременным: доллар, упавший к концу декабря до 49 руб., восстановил свои позиции к февралю 2015 г. Только после этого началась плавная стабилизация.

Кризисам 2008 и 2014 годов предшествовали различные ситуации в экономике страны. Но оба они были обусловлены внешними факторами. Что касается 2020-го, то можно видеть аналогию с 2008-м: как и в 2006–2007 г.г., российский фондовый рынок считался крайне привлекательным для зарубежных инвесторов. Это было вызвано двумя факторами:

- стабильностью, которую рубль три года демонстрировал к доллару;

- высокой купонной и дивидендной доходностью российских ценных бумаг.

В 2020 году падение национальной валюты обусловлено обрушением котировок нефти и бегством инвесторов из инструментов повышенного риска из-за коронавируса. Что касается экономического положения России, то оно скорее ближе к ситуации 2014 г. Несмотря на общую стабильность бюджета, происходит снижение объёмов инвестиций и замедление темпов роста.

К середине марта 2020 г. рубль потерял около 25% стоимости относительно январских значений. ЦБ РФ оперативно прекратил закупки валюты на открытом рынке начал проводить валютные интервенции в соответствии с бюджетным правилом. Однако они не помогают стабилизировать ситуацию: объёмы вливаний иностранной валюты ничтожны по сравнению с масштабами паники и оттока ликвидности с рынка. Котировки рубля по традиции движутся почти синхронно со стоимостью нефти.

Поведение инвестора во время валютного кризиса

Главным правилом долгосрочного инвестора считается диверсификация портфеля. Она должна касаться не только видов инструментов, но и валюты, в которой номинированы вложения. Однако это правило касается формирования на стабильном рынке. Что же можно предпринять в кризис, если в портфеле перекос в пользу той валюты, которая стремительно обесценивается?

Лучшая рекомендация в такой ситуации – избегать паники. Не стоит скупать валюту на все свободные средства, когда ее курс близок к историческим максимумам. Такой шаг может позволить себе спекулянт, рассчитывающий сыграть на продолжении паники. Но даже в этом случае открытие позиций на фоне сильной волатильности рекомендуется сопровождать валютным хеджированием на срочной секции рынка, с помощью фьючерсов или опционов. Однако эти инструменты новичкам не посоветуешь.

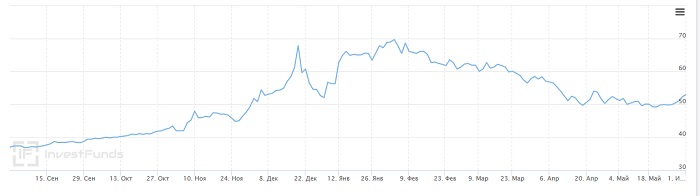

Одна из моих рекомендаций – отдавать предпочтение хеджирующим активам, потенциал роста которых связан не только с падением рубля. На мой взгляд, еврооблигации или паи базирующихся на них БПИФ и ETF способны дать для стабильности портфеля больше, чем прямая покупка лотов на валютной секции. Их стоит добавлять в портфель регулярно, не дожидаясь кризисов. В то же время нужно помнить, что в случае снижения курса доллара котировки таких бумаг также просядут. Это видно на приведенных ниже графиках ETF на Московской бирже.

Для валютной диверсификации также могут использоваться акции зарубежных компаний или инвестирующих в них фондов. Такой инструмент способен сохранять свой рост и на фоне укрепления рубля. Однако он более рискованный, поскольку в комплекте с ним мы покупаем не только валютный, но и курсовой риск.

С уверенностью можно сказать лишь одно: предыдущие два валютных кризиса показали, что, несмотря на все попытки восстановления, рубль не возвращается к предшествующим краху значениям. С другой стороны, опасность для портфеля инвестора представляет и перекос в сторону валютной составляющей. Этот риск может реализоваться, если средства понадобятся в тот момент, когда рубль будет укрепляться.

Подводим итоги

События марта 2020-го войдут в историю валютного рынка наряду с кризисами 2008 и 2014 годов. Они будут служить еще одним напоминанием о том, что точное время начала обвала рубля нельзя предсказать. Поэтому портфель должен быть всегда сбалансирован. Необходимо добавлять к нему как инструменты, следующие за курсом доллара, так и те, что способны дать хорошую рублёвую прибыль в периоды стабилизации.

Расскажите в комментариях, наращиваете ли вы свои валютные активы во время кризиса или предпочитаете фиксировать прибыль и выходить в рубли?

Итоги моих инвестиций в 2021 году

Итоги моих инвестиций в 2021 году

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.