Вечный портфель от Тинькофф Капитал: отзыв инвестора

Управляющая компания «Тинькофф Капитал» выпустила линейку инвестиционных продуктов, обладающих новыми для российского рынка особенностями. Вот мой первый отзыв о продукте данной УК. Это биржевые паевые инвестиционные фонды (БПИФ) под общим названием «Вечный портфель». Давайте посмотрим, что скрывается под столь амбициозным наименованием.

Что такое стратегия Вечного портфеля

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

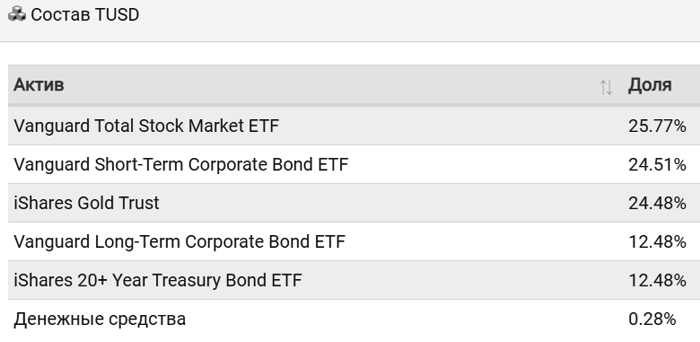

ПодписатьсяУК «Тинькофф Капитал» была зарегистрирована как юридическое лицо совсем недавно – 13.06.2019 г. Она изначально была задумана для работы с инновационными биржевыми активами. На данный момент их в арсенале компании три. Это БПИФ, основанные на стратегии «вечный портфель» и номинированные в рублях, долларах и евро. Правила управления данными фондами зарегистрированы ЦБ РФ 15.11.2019. Подбор активов соответствует новым биржевым индексам Tinkoff All-Weather. Они состоят из региональных акций, отвечающих валюте фонда, долгосрочных облигаций, золота, а также денежных депозитов сроком до одного года. Вот, например, как выглядит состав долларового «вечного портфеля» на декабрь 2019:

Идею «вечного портфеля» в 1980-х годах предложил финансист из США Гарри Браун. Суть в том, что в любой фазе рыночного цикла хотя бы один из компонентов портфеля должен расти:

- При дефляционном сворачивании рынка лучше выглядят долгосрочные облигации;

- Во время экономического роста выгоднее инвестировать в акции;

- Денежные средства и казначейские векселя – убежище при падающем рынке;

- Золото – актив, защищающий от инфляции.

Казалось бы, сама концепция вечного портфеля состоит в том, что от инвестора не требуется регулярного вмешательства, но… на самом деле требуется! Предположим, по итогам года одна из составляющих портфеля подешевела на 20%, две другие подорожали на 10% и 15%, а четвертая осталась без изменений. При этом их относительные доли стали совсем не те, что были раньше. Нам же надо, чтобы каждая группа активов составляла 25% от общей суммы. Приходится их перераспределять: какую-то группу активов продавать, а какую-то – докупать. Вариантов решения этой задачи – куча. И мы снова работаем на свой страх и риск.

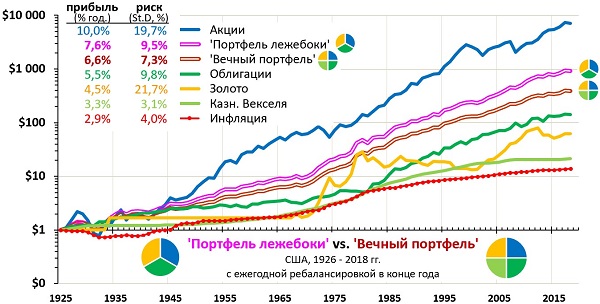

Подобный подход пока нетипичен для российских ПИФов, но насколько он эффективен? Сравнительные исследования доходностей стратегии «вечного портфеля», «портфеля лежебоки» (Спирина) и индекса S&P 500 не раз проводились в США. «Портфель лежебоки» отличается от «вечного» тем, что в нём отсутствуют денежные депозиты и краткосрочные облигации. Остальные составляющие берутся равными долями по 33,3%.

Как видно из графика, доходность «портфеля лежебоки» стабильно опережала доходность «вечного портфеля», но обе они сильно отставали от индекса S&P 500. Так в чём же новизна фондов от Тинькофф Капитал?

Что нового в БПИФ от Тинькофф Капитал

Управляющая компания не стала присваивать себе лавры разработчика «вечного портфеля». Основной акцент она сделала на новой тарифной политике. Новым в ней стало то, что плата за депозитарные услуги будет взиматься исключительно в случае достижения очередного максимума стоимости пая по закрытию квартала. Вот как это будет работать практически.

При закрытии первого квартала с момента приоретения бумаги стимость пая сравнивается с ценой покупки. Если она выросла, с разницы берётся комиссия в 10%. Если же цена не изменилась или снизилась, плата не берётся. Такой подход назван «success fee» или плата за успех. В дальнейшем цены закрытия очередного квартала будут сравниваться с предыдущими. Таким образом, депозитарные услуги будут оплачиваться только за успешный квартал. Сумма оплаты будет списываться после продажи пая.

Сами сделки совершаются через платформу «Тинькофф Инвестиции». Годовое обслуживание счёта для её клиентов стоит 99 руб. Если «плата за успех» окажется меньше, придётся доплатить до 99 руб., если больше, взимается только она. Брокерская комиссия за покупку и продажу паёв отсутствует. Бесплатным будет также годовое обслуживание счёта, если на конец года стоимость активов на нём окажется меньше 5 тыс. руб.

Финтехподход и копилка для мелочи

Новая тарифная политика названа управляющей компанией «финтехподходом» и заявлена как шаг навстречу инвесторам. При этом Тинькофф предпочитает умалчивать о двух дополнительных комиссиях. Подробности можно узнать из документа «Правила доверительного управления БПИФ рыночных финансовых инструментов «Тинькофф – Стратегия вечного портфеля в рублях» по адресу tinkoffcapital.ru/documents. В главе XVII «Вознаграждения и расходы» упоминаются:

- Ежемесячное вознаграждение управляющей компании – 0,99% от среднегодовой стоимости чистых активов (СЧА) фонда;

- Вознаграждения депозитарию, аудиторской компании, регистратору и т. д. Их суммарная ставка сильно различается в зависимости от СЧА фонда. Если она ниже 50 млн руб., ставка достигает 1,5%. Эти вознаграждения выплачиваются по отдельным договорам с каждой организацией. Поэтому единого графика выплат нет.

Строго говоря, эти вознаграждения выплачивает не сам инвестор, а фонд за счёт своих средств. Но поскольку снижается его СЧА, то автоматически уменьшается и стоимость пая. И, наконец, зарубежные ETF в составе «вечных портфелей» в долларах и евро также имеют комиссии за управление. Впрочем, они обычно не превышают 0,1%. Оптимистичный сценарий управляющей компании предполагает, что за год инвесторами новых БПИФов станут 100 тыс. человек. Тогда за счёт высокой СЧА фондов комиссии снизятся. Но это лишь прогнозы.

И ещё одна маленькая «революция»: минимальный порог инвестирования в новые фонды составляет 5 руб. Для фондов в USD и EUR – соответственно 0,09 USD и 0,09 EUR в рублёвом эквиваленте. Таких дешёвых активов в России ещё не было. Из-за этого новинки от Тинькофф уже прозвали «копилка для мелочи».

Доходность БПИФ «Вечный портфель»

По утверждению Тинькофф Капитала, средняя доходность фонда «Вечный портфель RUB» на исторических данных равна 14% годовых. Это похоже на специальную подгонку, и вот почему. Расчёты делались за период 2002–2018 гг., а на каких данных, компания не указывает. Но за такой срок состав портфеля должен меняться, т. к. не все бумаги сохраняются в обращении. Попробуем протестировать в конструкторе портфелей на okama.io стратегию за промежуток 2008–2018 годы на таких активах:

- ПИФ «Открытие – облигации» – 25%;

- ПИФ «Открытие – Индекс Мосбиржи» – 25%;

- ПИФ «ВТБ – Фонд денежного рынка» – 25%;

- Фонд SPDR Gold Shares (США) – 25%.

Конструктор подобрал максимальный срок, в течение которых все эти фонды существовали одновременно.

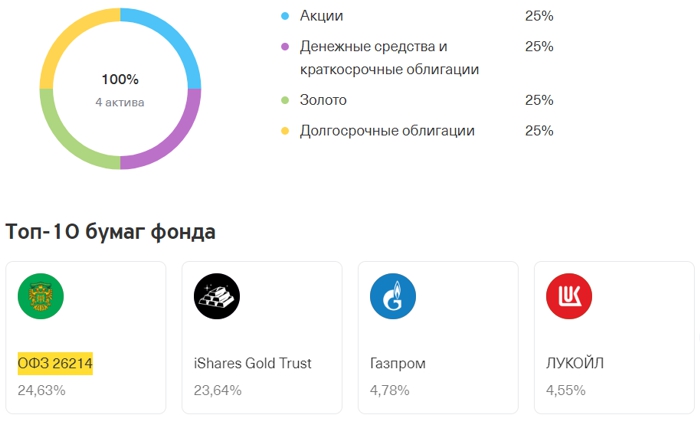

Средняя годовая доходность оказалась равна 11,87%, с поправкой на инфляцию 2,6%. А ведь управляющие ПИФами компании сами старались добиться высокой доходности своих бумаг! Иначе доходность могла бы оказаться и ниже. Значит, дело не в уникальной стратегии, а в грамотном подборе активов под неё. Состав фонда «Вечный портфель RUB» на данный момент можно узнать по адресу: tinkoff.ru/invest/etfs/TRUR/structure/details/

Поскольку список бумаг длинный и воспроизвести его здесь сложно, обратим внимание только на одну деталь. В числе топ-10 бумаг фонда на декабрь 2019 г. упомянута ОФЗ 26214 с купоном 6,4% годовых. Она занимает все 25%, приходящиеся на долгосрочные облигации. Погашение её состоится в мае 2020. Чем её заменят в портфеле, будет ли это одна бумага или несколько, мы не знаем. Зато точно известно, что доходности российских облигаций, характерной для 2010–2019 годов, не будет и близко. Ключевая ставка ЦБ РФ, на момент публикации равная 6,25%, находится на минимуме с 2008 г. Напротив, на исторических максимумах индекс Мосбиржи. Всё говорит за то, что шансы на дальнейший рост у фонда невелики. Но ведь комиссию за управление и прочие «вознаграждения» никто не отменял! Давайте немного посчитаем.

Допустим, годовая прибыль фонда составила 10%. Из них вычитаем 1%, это «плата за успех». Далее вычитаем ставку за управление фондом, а также вознаграждения и выплаты контрагентам управляющей компании. Если СЧА фонда менее 50 млн руб., в сумме это почти 2,5%. В итоге инвестору остаётся всего 6,5% годовой доходности. Как раз столько, сколько ему может принести банковский депозит, причём защищённый государственными гарантиями.

Подводя итог, можно утверждать, что новинка от Тинькофф Капитал не представляет интереса с практической точки зрения. Можно самостоятельно сделать портфель из хорошо известных ETF от FinEx: FXGD (золото), FXRL (российские акции) и FXRB (российские еврооблигации с рублёвым хеджем) равными долями. Его среднегодовая доходность с 2016 г. (ранее не все эти ETF были в обращении) равна 10,66%. Немного? Зато доходность с поправкой на инфляцию 6,65%, а не 2,6%, как в наших предыдущих расчётах. Евровый фонд является самым интересным, на мой взгляд, т. к. многие инструменты из него недоступны неквалифицированным инвесторам, и его можно использовать для валютной диверсификации.

Послесловие

Линейка БПИФ «Вечный портфель» от Тинькофф Капитал – не принципиально новый инвестиционный продукт, как утверждает компания. Это обычные портфельные инвестиции, далеко не самые выгодные на российском рынке. Ту же стратегию можно использовать самостоятельно намного эффективнее. Преимущество новых фондов – исключительная ценовая доступность и простота.

Поделитесь в комментариях своими отзывами о Вечных портфеля Тинькоф Капитал.

Всем профита!

(15 оценок, среднее: 4,53 из 5)

(15 оценок, среднее: 4,53 из 5) Итоги моих инвестиций в 2021 году

Итоги моих инвестиций в 2021 году

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.