Что лучше для начинающего инвестора – акции или облигации?

Акции и облигации – самые распространенные инструменты у долгосрочных инвесторов, ориентированных на пассивный доход. Статистика и новости по этим ценным бумагам порой дают немало поводов для покупки: капитализация Apple, Microsoft, Amazon пробивает отметку в триллион долларов, облигации выпуска RUSSIA–28 выросли на 170% от номинальной стоимости. Какой инструмент выбрать начинающему инвестору, чтобы заработать и не потерять деньги? Сравниваем самые популярные бумаги – акции и облигации, их плюсы и минусы.

Базовые сведения об акциях

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

ПодписатьсяАкция – это ценная бумага, которая закрепляет право ее владельца на обладание долей в компании. Владение такой бумагой означает не только участие в управлении, но и разделение с компанией её прибылей и убытков. Цена акции и дивидендный доход напрямую зависят от успешности работы фирмы. В общем виде – чем выше предприятия, тем дороже его акции и тем больше оно может выплатить дивидендов. Однако справедливо и обратное: чем хуже дела у компании, тем меньше инвесторы хотят покупать её акции, и стоимость бумаг падает.

Напомню, акции делятся на два типа:

- Обыкновенные – дают право голоса на собрании акционеров. По ним могут выплачиваться дивиденды, но по остаточному принципу.

- Привилегированные – в отличие от обыкновенных акций, в большинстве случаев являются не голосующими, однако их держатели имеют привилегию в первоочередной выплате дивидендов. Кроме этого, владельцы привилегированных акций имеют приоритет выплаты при ликвидации компании.

Основной риск обладания акцией — это изменение её цены и уровня дивидендов. Возьмем для примера Газпром. Компания выпустила 22,127 млрд обыкновенных акций, цена каждой из них на день написания статьи составляет 229 рублей, что дает общую оценку стоимости госкомпании около 5 трлн рублей. При этом Газпром регулярно платит дивиденды раз в год. Цена акции колеблется в зависимости от ситуации внутри компании и внешнего информационного фона. Например, после утверждения последних больших дивидендов летом 2019 года эта бумага резко подорожала. Амплитуда изменения цены представляет собой риск: чем она больше, тем более сомнительным считается актив.

Облигации

Облигация – это ценная бумага, которая определяет условия получения займа эмитентом. Другими словами, облигация – это «расписка» в получении денег в долг. В отличие от акций владельцы облигаций не разделяют прибыли и убытки компании, потому что заём должен быть погашен вне зависимости от рыночной конъюнктуры.

Рассмотрим подробнее – какие факторы влияют на стоимость облигации.

- Кредитный рейтинг компании, выпустившей облигацию. Низкий рейтинг означает, что компания может столкнуться с проблемами при обслуживании своего долга. Чем ниже кредитный рейтинг эмитента, тем выше доходность, предлагаемая эмитентом облигации.

- Номинал – определяет сумму, которую эмитент вернет держателю в момент погашения облигации. Когда облигация размещается с дисконтом, это значит, что её первоначальная цена ниже номинала. Такой подход часто используется в бескупонных облигациях.

- Купон – это процентный доход, который эмитент платит держателю облигации за то, что пользуется его деньгами.

- Срок погашения – это период, в конце которого эмитент вернет заемные средства держателю облигации в соответствии с её номиналом. Чем больше срок, тем выше риск, что с эмитентом может что-то случиться, и он не сможет расплатиться по долгам. Поэтому облигации с большим сроком погашения обычно имеют доходность больше, чем с коротким.

Для примера возьмем облигации Газпрома БО-22, RU000A0ZZES2. Номинал 1000 рублей, фиксированный купон в 8.1% годовых. Видно, что отклонение текущей цены составляет около 5% в обе стороны от номинала. Увеличение стоимости облигации в данном случае связано с понижением ключевой ставки ЦБ РФ.

Сравнение инвестиций в акции и облигации

Оба класса инструментов используются для привлечения компанией денег, однако они по-разному реагируют на экономическую ситуацию в самой фирме и в стране. Если у компании увеличивается чистая прибыль, и бизнес показывает хорошие результаты, то инвесторы покупают акции, и их стоимость увеличивается. В этом случае не очень выгодно держать деньги в облигациях, потому что выплаты по ним никак не привязаны к чистой прибыли предприятия. Если компания имеет стабильные денежные потоки и низкий уровень долга, но перспективы увеличения бизнеса непонятны, то стоит выбрать облигации, т. к. долг по ним будет погашен, а инвестор станет меньше рисковать.

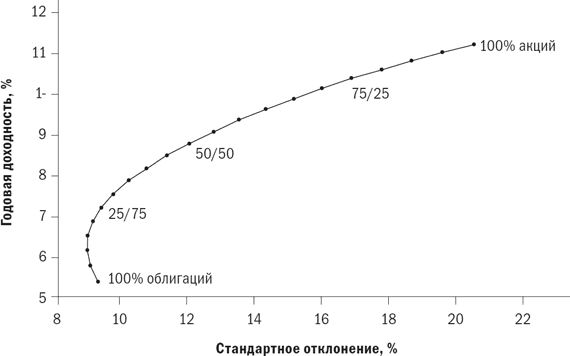

Акции имеют потенциально большую доходность, однако они более волатильны. У облигаций имеют меньше доходность и более низкий риск. Рекомендуется в портфеле иметь оба класса активов, чтобы правильно сбалансировать его между риском и прибылью. На рисунке ниже изображено, как распределение между этими классами активов влияет на доходность портфеля.

Представим сравнение условий инвестирования в акции и облигации в виде сводной таблицы.

| Акции | Облигации | |

| Что представляет собой | Доля компании | Долг компании/государства |

| Условия изменения доходности | Прямая зависимость от прибыли и перспектив компании. Текущая и потенциальная прибыль растет – возможный доход увеличивается. | Обратная зависимость от прибыли и перспектив компании Чем хуже результаты, тем более высокий риск дефолта. Как следствие, стоимость облигации падает, а доходность растёт. |

| Способы получения дохода | Прибыль от роста курсовой стоимости акций и/или дивидендные выплаты | Купоны, премия к номиналу |

| Периодичность выплаты | Обычно 1–4 раза в год (зависит от дивидендной политики компании) | Обычно 2 раза в год |

| Срок обращения | Неограничен – до момента ликвидации компании или делистинга | от 1 до 30 лет |

| Приоритет выплаты средств при ликвидации компании | Привилегированные: второй приоритет; обыкновенные: третий приоритет | Первый приоритет (кроме субординированных) |

| Налоги | Налог с продажи: 13% Налог на дивиденды: 13% (есть опции не платить налог с прибыли, например, 3 года владения) | Государственные, муниципальные и некоторые корпоративные облигации не облагаются налогом. |

Что выбрать: акции или облигации

Начинающим инвесторам часто представляется, что нужно составлять свой портфель только из акций, чтобы получить максимальную доходность. Однако они могут сильно падать в цене или долгое время находиться в боковом движении. Большинство инвесторов могут начать нервничать в такой ситуации и в качестве защитной реакции предпочтут продать акции, чтобы сохранить остатки капитала.

Рассмотрим основные критерии, которыми стоит руководствоваться при выборе инструментов инвестирования:

- Инвестиционный горизонт – период, на который вы можете вкладывать деньги, и в течение которого они не понадобятся. Например, вы копите на учебу детям, которая начнется через 7–10 лет. Если не предполагается использовать эти деньги раньше, то часть из них можно вложить в акции. Если вы планируете через год купить машину, то относительно безопасным решением будет банковский депозит либо краткосрочные государственные облигации.

- Риск-профиль — это ваша терпимость к риску. Другими словами, что вы будете делать, если стоимость вашего портфеля снизится на 10%, 30%, 40%. Например, во время кризиса 2008 года стоимость российских индексов снижалась в моменте на 70 %. Если при малейшем уменьшении стоимости портфеля вы начинаете паниковать, то лучше подойдет портфель, включающий большую долю облигаций. Если вы готовы взять на себя больше риска, то отведите приоритетную часть портфеля под акции. В интернете есть множество различных тестов, чтобы определить ваш риск-профиль. Заодно рекомендую пройти тест на готовность инвестировать на блоге Ленивого инвестора.

Таким образом, доходность портфеля – это результат распределения активов, которое строится на основании вашего горизонта инвестирования и терпимости к риску. Что касается соотношения акций и облигаций в портфеле, то его стоит определять исходя из вашего риск-профиля.

Автор: Алексей Баринов

Всем профита!

(9 оценок, среднее: 4,44 из 5)

(9 оценок, среднее: 4,44 из 5) Итоги моих инвестиций в 2021 году

Итоги моих инвестиций в 2021 году

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Спасибо за статью! Более менее стало понятно, написано простым понятным языком для новичка!!

Спасибо большое. Очень доступно и понятно. Хочется попробовать сделать свои первые шаги в инвестировании.