Как Центральный банк выполняет функции регулятора

Центральный банк является ключевым участником финансовой системы России. Его политика непосредственно влияет на показатели, которые важны для инвесторов — как крупных институциональных игроков рынка, так и частных. Среди этих показателей – ставки по кредитам и депозитам, доходность облигаций и перспективы фондового рынка, курсы валют и регулирование криптовалют. Сегодня мы подробно посмотрим, как справляется с этими функциями регулятор и является ли он коммерческой организацией.

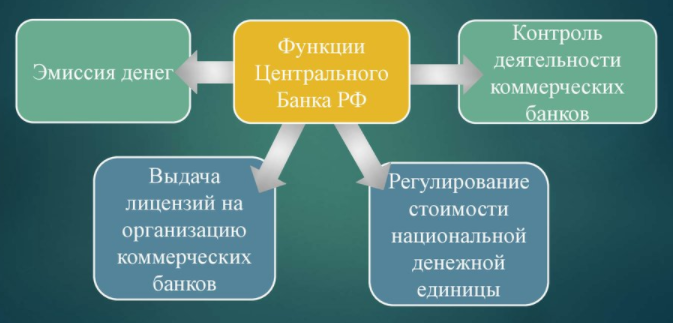

Функции Центрального банка России

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

ПодписатьсяЦентральный Банк функционирует на основе Федерального закона №86 ФЗ от 10.07.2002. Официальный сайт регулятора www.cbr.ru: на нем можно узнать все актуальные макроэкономические и финансовые индикаторы развития страны, а также списки действующих и ликвидированных банков. Структура управления и функции главного банка страны похожи на аналоги в США (ФРС) и Европе (ЕЦБ). Руководство включает Председателя Центрального банка и 12 членов Совета директоров. Помимо центрального аппарата, в каждом регионе есть территориальные управления (ТУ), а также расчетно-кассовые центры (РКЦ), которые обеспечивают оборот наличности. Например, все инкассируемые деньги в конце цепочки попадают именно туда.

Основные функции:

- обеспечение стабильности финансового рынка страны;

- денежно-кредитное регулирование экономики, включая контроль за инфляцией;

- монопольная эмиссия денежной массы, то есть «печатание» денег;

- обеспечение международных финансовых расчетов Российской Федерации;

- хранение и распоряжение золотовалютными запасами страны;

- надзор за коммерческими банками и небанковскими финансовыми организациями.

К небанковским финансовым организациям относятся:

- страховые компании;

- негосударственные пенсионные фонды;

- инвестиционные управляющие компании и фонды;

- клиринговые организации (разновидность бартерного обмена товарами и услугами);

- финансовые брокеры и депозитарии;

- микрофинансовые организации, потребительские кооперативы, ломбарды;

- Рейтинговые агентства;

- Бюро кредитных историй.

Как видите, список подотчетных направлений весьма обширный. Под каждое из них в ЦБ есть соответствующие департаменты, всего их 27.

Является ли Банк России государственным органом

Недавно среди подписчиков блога возникла дискуссия: является ли Банк России государственным органом? С одной стороны, Центральный банк действует как коммерческая организация: проводит операции на открытом рынке, торгует ценными бумагами и валютой, извлекает прибыль от финансирования других банков (90% дохода поступает в бюджет). Согласно Конституции, ЦБ формально независим от исполнительной власти страны и проводит самостоятельную политику в сфере финансов.

Центральный банк – отдельное юридическое лицо, имеющее свой Устав, уставный капитал, имущество. Свои расходы осуществляет за счет собственных доходов, но прибыль не является для него целью. Он даже не отвечает по обязательствам государства и не вправе давать кредиты для покрытия бюджетного дефицита. То есть ЦБ некорректно называть государственным банком России, поскольку от государства он официально отделен.

С другой стороны, он выполняет функции надзора и контроля, которые присущи только государственной власти. Это особый орган государственного регулирования, который координирует свои действия с Министерствами финансов, экономического развития и другими. Например, ЦБ выступает консультантом и составителем макроэкономических прогнозов, эмитирует и размещает на рынке государственные ценные бумаги (облигации), проводит платежи и расчеты госорганов. Политически ЦБ подотчетен (не подчинен!) Госдуме и Совету Федерации. Таким образом, Центральный банк – нечто среднее между госорганом и независимой структурой, проводящей собственную политику регулирования финансовой сферы.

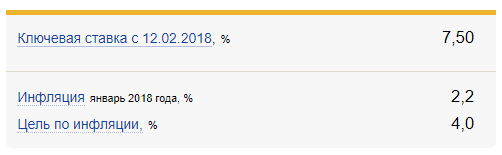

Ключевая ставка и валютное регулирование

Одна из важнейших функций Центрально банка, прямо влияющей на экономику страны, является регулирование валютного курса и инфляции через ключевую ставку. Ключевая ставка (до января 2016 — ставка рефинансирования) — это процент, под который Центробанки кредитуют коммерческие банки. Определяется значение ключевой ставки как медианная стоимость ликвидности, предоставляемой банкам в кредит и наоборот — принимаемой от них на временное хранение в ЦБ. Предоставление или изъятие происходит через механизм аукциона РЕПО. Сделка РЕПО выполняет роль краткосрочного займа под залог облигаций, векселей, депозитарных расписок коммерческих банков. Механизм залоговых аукционов дает гарантии от невозврата кредитов, позволяя снабжать банки ликвидностью и одновременно получать от этого доход. Влияя таким способом на объём денежного предложения, Центральный банк одновременно регулирует уровень инфляции, денежную массу, темпы роста экономики. В 2018 году ожидается умеренный темп дальнейшего снижения ключевой ставки до уровней 6.5-6.75%.

Позиция ЦБ отличается взвешенным и осторожным подходом к снижению ключевой ставки. В отстаивании этой позиции как раз и необходима независимость от других ветвей власти. Вокруг вопроса о стимулировании экономического роста монетарными методами (через снижение стоимости денег для бизнеса) много интересующихся в лице Министерства экономического развития, левых партий и экспертов-популистов. В статье о ключевой ставке я подробно раскрывал, как и почему её необдуманное снижение может обвалить курс рубля, не приводя при этом к удешевлению кредитов в коммерческих банках. Самостоятельность позволяет проводить денежную политику независимо от того, какие пожелания есть у государственных чиновников: например, облегчить себе жизнь печатанием денег.

Наблюдение за динамикой ключевой ставки имеет практический смысл для ленивого инвестора:

- доходность облигаций обратно пропорциональна ключевой ставке (снижение ставки = рост прибыли по уже включенным в портфель бумагам);

- прогноз курса рубля, на который снижение ставки влияет положительно;

- понимание перспектив экономического развития, когда резкое повышение ставки означает плохие новости для банков, предприятий, фондового рынка.

Также осмотрительно ЦБ подходит к валютным интервенциям – покупкам долларов для ослабления рубля и выбросу долларов на рынок с целью укрепления национальной валюты. Россия имеет печальный опыт валютных кризисов 2008 и 2014 годов. Тогда, для поддержания отвесно падающего рубля, была истрачена большая часть валютных резервов страны. С ноября 2014 рубль отпущен в свободное плавание и резервы на эти цели почти не расходуются. В этом «плавании» рубль в декабре 2014 пережил резкую девальвацию, но не утонул и даже укрепился, при минимальных значениях инфляции. Помимо традиционных валют, центральный банк имеет непосредственное отношение у выработке мер по регулированию рынка криптовалют в пределах российской юрисдикции. В этом вопросе ЦБ пока не замечен в стремлении напрямую запретить инвестиции и торговлю криптоактивами, хотя и не признаёт их (и вряд ли признает в обозримом будущем) в качестве платежного средства.

Резонансной темой на блоге и в комментариях наших групп в соцсетях стали рекордные объемы покупок облигаций госдолга США. Центробанк держит их на сумму более $100 млрд. Некоторые читатели возмущены подобной политикой, когда денег катастрофически не хватает на социальные нужды населения. На самом деле смысл покупок трежерис в том, что других ликвидных инструментов с аналогичным рейтингом надежности просто не существует. Без диверсификации резервов ни одно государство существовать не может. Тем более Россия, зависящая от завтрашних цен на энергетические ресурсы. Размещать резервы во что-то более рискованное или потратить на текущие нужды было бы безответственно. Более подробно об этом можете прочитать здесь.

Надзор и контроль за коммерческими банками

Как главный банк страны, осуществляющий контроль деятельности коммерческих банков, Центробанк выполняет следующие задачи:

- выдает, приостанавливает и отзывает банковские лицензии;

- проводит санацию (финансовое оздоровление) проблемных банков;

- обеспечивает защиту прав вкладчиков в банках и застрахованных лиц в негосударственных пенсионных фондах;

- устанавливает и контролирует соблюдение нормативов достаточности капитала, обязательных резервов, текущей ликвидности и др.;

- ведет корреспондентские счета банков и проводит межбанковские расчеты;

- контролирует денежные операции, бухгалтерский учет и отчетность банков;

- рефинансирует (кредитует) коммерческие банки;

- привлекает временно свободные средства банков на депозиты.

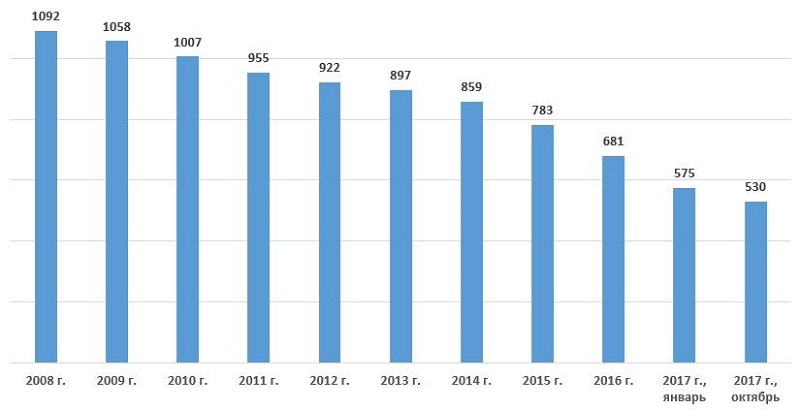

Полномочия Центрального Банка радикально расширялись дважды. В 2013 году вместо упраздненной Федеральной службы по финансовым рынкам (ФСФР) к нему в ведение перешли все финансовые организации: страховые и управляющие компании, пенсионные фонды, биржи, брокеры и пр. С тех пор главный банк и получил звание мега-регулятора. По времени это совпало с назначение на пост председателя Эльвиры Набиуллиной. В 2017 году ЦБ получил право проводить санацию проблемных банков минуя Агентство по страхованию вкладов.

Главными способами контроля за банками является регулярное получение отчетности и направление аудиторов с плановой или внеплановой выездной проверкой. Нормативы обязательных резервов определяются как определенный процент к обязательствам (пассивам) банка. Нормативы носят единый характер и различаются только для банков и небанковских кредитных организаций (например, для МФО процент резервов будет выше). Отзыв лицензии у финансовой организации отражает дисциплинарные и карательные функции Центрального Банка. Массовый характер эта мера принимает только в отношении банков. Случаи лишения лицензий биржевых брокеров носят единичный и, как правило, временный характер. Это ни разу не касалось крупных игроков. Исключение – отзыв лицензии у брокера «Рай Ман & Гор Секьюритиз» и приостановка действия у УК Finex в 2016 году.

Динамика отзыва лицензий Центробанком резко возросла в период с 2014—2016. Главной причиной стали западные санкции, закрывшие российским банкам доступ к дешевой ликвидности. До этого они имели возможность успешно кредитоваться, например, в Европе, где ставка ЕЦБ имеет околонулевые значения. В 2017 волна ликвидации кредитных организаций несколько спала, однако под санацию (финансовое оздоровление путем докапитализации) попали три очень крупных игрока: ФК Открытие, Бинбанк, Промсвязьбанк. На момент введения внешнего управления Открытие был крупнейшим частным банком России, Промсвязьбанк входит в топ-10, Бинбанк занимал 11 место. Недавно принято решение об объединении Открытия и Бинбанка в один банк до конца 2018 года.

Если вкладчики из числа физических лиц в ходе санации не пострадали, то держатели корпоративных бумаг обанкротившихся банков потерь не избежали. Еврооблигации банка Открытие на сумму около $1 млрд были списаны в ноябре 2017. Результатом мероприятий по санации должна стать продажа акций спасенных банков внешнему инвестору. Скорее всего, им выступит банк с госучастием.

Что касается побочных результатов мер ЦБ по финансовому оздоровлению, то уже сейчас 70% банковского сектора принадлежит госбанкам, и эта доля будет только расти. О расходах можно сказать одной цифрой: только на спасение трех названных банков потребуется более 1 трлн руб. Всего на докапитализацию отрасли с 2013 года уже потрачено 2.7 трлн руб. Деньги берутся не из бюджета, а из созданного в мае 2017 Фонда консолидации банковского сектора (ФКБС). В условиях низкой инфляции Центральный банк может позволить себе печатать деньги для этих целей. Огосударствление сектора в условиях кризиса повышает защищенность вложений, но приводит к снижению конкуренции. Это чревато ростом цен на банковские услуги, сокращением их ассортимента и снижением качества обслуживания.

Кстати, в разгар событий лета 2017 года у читателей блога возникали закономерные вопросы по поводу перспектив Открытие брокера. Я не вижу серьезных угроз для этого направления бизнеса. Открытие брокер организационно входит в Финансовую корпорацию, но проблемы с некачественными кредитами банка не затрагивают его напрямую. Брокер имеет большую клиентскую базу (4-й показатель среди игроков рынка) и одни из лучших тарифов.

А как вы оцениваете результаты действий Центрального Банка на финансовом рынке? Предлагаю поучаствовать в опросе.

Всем профита!

(6 оценок, среднее: 3,83 из 5)

(6 оценок, среднее: 3,83 из 5) Итоги моих инвестиций в 2021 году

Итоги моих инвестиций в 2021 году

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Спасибо за статью, Антон!

Результаты опроса радуют, в частности, что вариант «1 банк» набрал 0 голосов. Значит есть прогресс в понимании рынка и его законов.

Не знать такое о ЦБ РФ -Это фиаско, братан!