Что нужно знать про корпоративные облигации

Возвращаясь к теме инвестирования в долговые инструменты, я решил восполнить имеющийся пробел и написать отдельный обзор о российских корпоративных облигациях. Это один из самых широко торгуемых инструментов фондового рынка, популярный среди частных инвесторов всего мира, и России в частности. Статья поможет ответить на вопросы о том, что представляют из себя данные бумаги, как они возникли и как инвестору разобраться в их разнообразии.

Начните изучение статьи с моего небольшого видеоролика про корпоративные облигации с ютуб-канала.

Для чего выпускаются корпоративные облигации

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

ПодписатьсяЧтобы не искать хаотично общую информацию по инструменту, рекомендую ознакомиться с уже опубликованными статьями о том, что такое инвестирование в облигации, про облигации федерального займа (и здесь), расчет купонного дохода, про еврооблигации, а также как избежать дефолта по облигациям. Поскольку еврооблигации российских компаний были подробно разобраны в отдельной статье, сегодня мы сосредоточимся на рублевых бондах. Начнем с определения инструмента.

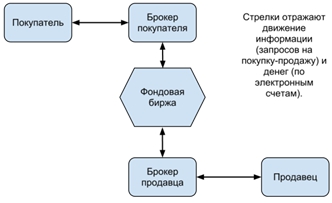

Корпоративной облигацией называют ценную бумагу, эмитируемую юридическим лицом с целью привлечения заемных средств на рынке. Назначением инвестиций может быть пополнение оборотных средств (для этого подходят краткосрочные облигации), модернизация производства, рефинансирование взятого ранее долга и др. Роль процентных платежей в данном случае выполняют выплаты по купону. В качестве тела долга, по истечении срока эмиссии, держателю зачисляется номинал. После банковских кредитов, это самая распространенная форма финансирования реального сектора экономики. По сравнению с кредитом, плюс в том, что дополнительную ликвидность можно получить на больший срок и под меньший процент. Облигация имеет преимущество перед акцией в том, что эмитент сохраняет за собой полный контроль над компанией, без изменения структуры собственности и размывания доли существующих акционеров. Схема рыночного оборота корпоративных облигаций в общем виде выглядит так:

В чем преимущества данного инструмента для инвестора? Перечислю основные из них по порядку.

- Надежность некоторых корпоративных облигаций незначительно ниже банковских депозитов;

- Доходность, за счет купонных выплат и дисконта, может значительно превосходить доходность по вкладам;

- Высокая степень ликвидности: корпоративные бонды можно продать на вторичном рынке или конвертировать в акции;

- Предсказуемость сроков погашения и размера купонного дохода.

Если продолжить сравнение с банковским депозитом, то корпоративная облигация выигрывает на среднем и длинном горизонте более года. С помощью облигации можно зафиксировать гарантированный доход на долгое время, в то время как ставки депозитам постоянно меняются. Чтобы получить хорошую ставку, придется положить в банк большую сумму (в большинстве случаев от миллиона рублей) и на большой срок, тем самым заморозив средства надолго. Сказанное не придает корпоративным облигациям качеств идеального безрискового инструмента, у них есть свои риски и недостатки. Как их минимизировать, выбирая качественные бумаги, мы обсудим ниже.

Какие существуют виды корпоративных облигаций

Одно из главных преимуществ облигаций как инвестиционного инструмента – их большое разнообразие на рынке. Корпоративные облигации классифицируются по нескольким параметрам. Назову основные из них.

- По характеру выплат – дисконтные и купонные. Доходом по первому типу служит разница между фактической и номинальной ценой. Обычно дисконтные облигации торгуются ниже номинала, но, по мере приближения даты погашения, цена растет. Купонные корпоративные облигации обеспечивают не только возврат номинала, но и периодический процентный доход. Здесь можно выделить также подвиды бумаг с фиксированным и плавающим купоном.

- По степени обеспеченности. Корпоративные облигации могут быть обеспечены залогом в виде иных ценных бумаг, движимого и недвижимого имущества. Такие облигации часто называют закладными. Так, банки часто закладывают пул своих ипотечных кредитов. Право требования по необеспеченным облигациям гарантируется арестом имущества. Как правило, этот вид облигаций эмитируют компании, устойчивость и платежеспособность которых не вызывает сомнения.

- По срокам и способам погашения. Облигации с фиксированной датой погашения, когда инвестор ориентируется на определенный срок владения. Среди них встречаются обычные – когда номинал погашается в конце срока и обращения и амортизационные, номинал которых выплачивается частями (сериями). Бумаги, по которым компании-эмитенту предоставляются права на продление, досрочный отзыв, отсрочку, лучше не рассматривать, особенно начинающим инвесторам, для которых важен элемент предсказуемости. Многие российские корпоративные облигации, в целях повышения привлекательности эмиссии, включают put-опцион, когда держатель имеет право в определенный период предъявить бумагу к выкупу по номиналу. Иными словами, досрочно потребовать от компании по оферте возврата долга. Эмитент объявляет новую ставку купона, и держатель решает, что ему выгоднее: погасить действующий выпуск и «выйти из игры», или держать его до окончания первоначального срока. Примером корпоративных облигаций с офертой могут служить пятилетние бумаги банка Тинькофф.

- По возможности обмена облигации на акции, движимое и недвижимое имущество компании, товар в обороте, расписки и прочие активы эмитента. Здесь выделяются облигации с ордером, позволяющие купить другие облигации компании или её акции по фиксированной цене.

- Как и в акциях, среди облигаций условно можно выделить бумаги первого, второго и третьего эшелонов. Они различаются между собой масштабом эмитента, ликвидностью, величиной торгового спреда, степенью риска. Для первых характерны высокая ликвидность, относительно низкий риск и минимальный спред между ценой продажи и покупки. Примеры эмитентов – Газпром, ВТБ, Лукойл, МТС, Сбербанк и др. Компании второго эшелона, как правило, представляют отраслевых или региональных лидеров, но уступающих по качеству компаниям первого эшелона. Третий эшелон составляют компании с неоднозначными перспективами и сомнительным кредитным качеством. Среди них могут быть небольшие компании с высокими темпами роста и соответствующими рисками невыполнения долговых обязательств. Спред по ним может составлять несколько процентов от номинала, так как сделки случаются редко и обороты очень малы.

Как выбирать и оценивать корпоративные облигации

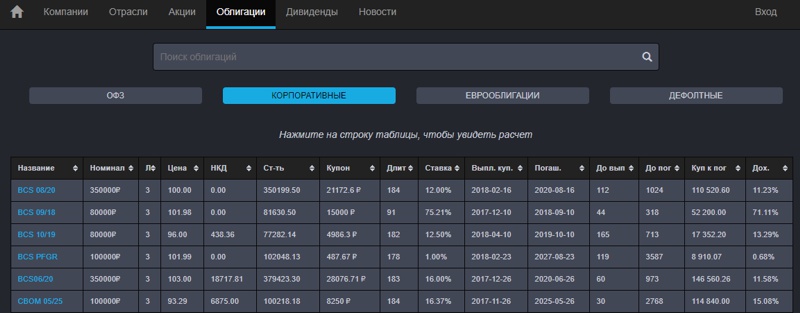

Корпоративные облигации торгуются на Московской бирже в одной секции с акциями. Цены, как правило, начинаются от 1000 руб., что, помимо относительно невысокой волатильности, хорошо для начинающего инвестора. Купить корпоративные облигации можно через брокера, имеющего лицензию на рынке ценных бумаг. О критериях отбора брокеров читайте мои публикации на блоге.

Полный список и вся документация по выпускам торгуемых корпоративных облигаций представлены на сайте Московской биржи. Чтобы проанализировать интересующую вас бумагу, можно посмотреть карточку эмитента биржи в разделе «Отчетность эмитентов»(moex.com/s27). Помощью в поиске и анализе интересующих вас выпусков корпоративных облигаций могут быть онлайн-агрегаторы, наиболее популярными из которых являются rusbonds.ru, ru.cbonds.info, bonds.finam.ru. Стоит обратить внимание и на такие аналитические ресурсы, как Центр раскрытия корпоративной информации от Интерфакса (e-disclosure.ru). Однако при желании в сети можно найти и десятки других сервисов, которые могут оказать удобными для анализа доходности корпоративных облигаций, например, bt.com.ru.

Приятное для инвесторов событие: в марте 2017 принят закон, освобождающий от НДФЛ на доход от дисконта и купона при погашении корпоративных облигаций, выпущенных с 1 января 2018 по 31 декабря 2020 года. Налог в размере 35% будет начисляться только на процент купона, превышающий действующую ставку рефинансирования ЦБ на 5% (встречается редко). Данная мера, по грубым подсчетам, повышает доходность облигаций на 1 – 1.5%, что повышает их привлекательность, по сравнению с банковскими депозитами. Обратите внимание на важные детали:

- Закон не распространяется на корпоративные еврооблигации;

- Отсчет выпуска ведется не с даты эмиссии, а с момента регистрации, который может не попадать в льготный период;

- Доход с дисконта по бумаге не облагается налогом только при погашении, продажи это не касается;

- На облигации, остающиеся в обращении после 2020 года, тоже распространяется льгота.

Недостатком корпоративных бондов является более высокий кредитный риск, когда эмитент может прекратить купонные платежи или не вернуть номинальную стоимость. Особенно это касается бумаг второго и третьего эшелонов. Более высокая доходность, по сравнению с ОФЗ, является платой за риск. Примером могут послужить корпоративные облигации Открытие Холдинга, которые сейчас торгуются за четверть от номинальной стоимости.

Однако, есть и ряд преимуществ:

- Большое разнообразие эмитентов, среди которых можно подобрать себе варианты;

- Из корпоративных бондов можно составить портфель, который, с учетом возможных рисков, будет обгонять по рублевой доходности государственные и муниципальные облигации.

Можно ли выбрать подходящие корпоративные бонды, точно рассчитав их доходность? Сделать это будет сложнее, для этого необходимо знать заранее целый набор условий:

- Номинальная стоимость на дату последней сделки;

- Фиксированную дату погашения и число дней до погашения;

- Размер купона;

- Накопленный купонный доход на дату расчета;

- Длительность и дату выплаты купона.

Расчет будет верным только в случае, если вы держите бумагу до конца заявленного срока, а купон зафиксирован либо до конца срока осталась только одна купонная выплата. Получить повышенную доходность можно в нескольких случаях, например, в таких.

- Купить облигацию ниже номинальной стоимости. Для этого у вас должны быть веские основания, ведь снижение номинальной стоимости всегда связано с какими-то рыночными рисками. Например, вы видите активные торги по данной цене на сайте биржи, что свидетельствует о расчете большинства инвесторов на повышение стоимости в будущем. Стоит помнить, что с этой разницы вы должны заплатить налоги. Наоборот, переплата по номиналу снижает вашу доходность, хотя и свидетельствует о качестве инструмента.

- Предстоящее снижение ставок в экономике, благодаря чему вы становитесь выгодоприобретателем разницы между снижением доходности на рынке и фиксированной доходностью по облигации в вашем портфеле.

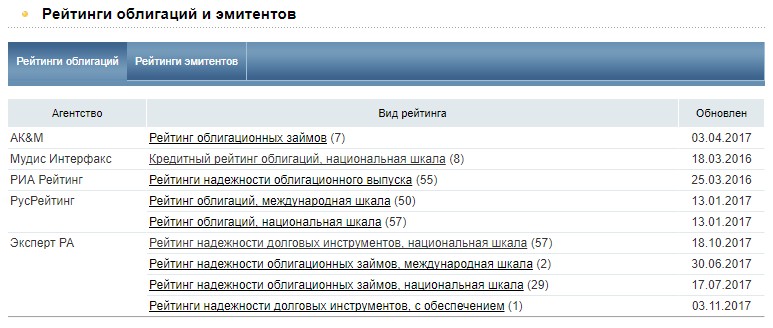

Эмитентам, выпускающим корпоративные облигации, а также некоторым ликвидным бумагам, присваиваются рейтинги. Подробнее о рейтинговых агентствах читайте мою статью. Здесь я лишь напомню, что рейтинг ниже BB- по международной шкале, связан с риском дефолта эмитента, и к таким инвестициям нужно подходить осторожно. Проверить наличие и показатель рейтинга удобно, например, на сервисе rusbonds.ru в этом разделе.

Заключение

Начиная инвестировать, стоит определиться: подходит ли вам данный вид облигаций? По сравнению с ОФЗ, корпоративные облигации требуют погружения в анализ эмитента, осознанного выбора из множества предложений, а также определенного опыта в отслеживании рыночной ситуации. Это не значит, что новичку корпоративные облигации противопоказаны. Облигации надежных компаний первого и частично второго эшелона имеют невысокие риски дефолта, достаточную ликвидность и относительные низкие издержки на спреде. Для снижения своих рисков, необходимо повышать свою финансовую грамотность, тщательно подходить к выбору брокера и диверсифицировать свой инвестиционный портфель, в том числе включая в него государственные облигации.

Читателям, имеющим опыт инвестирования в корпоративные облигации, предлагаю делиться им в комментариях, а начинающим инвесторам – задавать вопросы. Более глубокое обучение по теме представлено в моем курсе Ленивого инвестора. В частности, урок №11 специально посвящен вопросам инвестирования во все виды российских облигаций.

Всем профита!

Итоги моих инвестиций в 2021 году

Итоги моих инвестиций в 2021 году

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.