На какие бенчмарки ориентироваться ленивому инвестору?

Каждый инвестор заинтересован в понятном и наглядном индикаторе, позволяющем оценить эффективность избранной стратегии. Здорово, когда активы растут в цене, но так ли хорош этот рост на фоне рынка? А как быть, когда на распродаже валится всё? Стоит ли радоваться тому, что могло быть и хуже? Для ответа на подобные вопросы созданы специальные индикаторы. Давайте разберёмся, что же такое бенчмарки и как ими пользоваться.

Смысл бенчмарков простым языком

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

ПодписатьсяБуквальный перевод слова бенчмарк (benchmark) с английского языка означает «эталонный тест». Такой смысл, как правило, связан с тестированием компьютера на производительность. В экономике под бенчмарками понимаются отраслевые, биржевые и финансовые индикаторы, служащие общепринятыми стандартами. Чтобы стало понятнее, вспомним, что финансовые активы делятся на пять основных видов. Различаются они в зависимости от рынков, на которых обращаются:

- Фондовый рынок (акции, облигации);

- Срочный рынок (фьючерсы, опционы);

- Товарный рынок (металлы, энергоносители, продовольствие);

- Денежный рынок (кредиты, краткосрочные займы);

- Валютный рынок.

На каждом из этих рынков действуют собственные индикаторы (индексы, ставки). Часть из них служат ориентирами для экономической статистики, например, ставки по кредитам и цены на продовольствие. Ключевые ставки центральных банков и ставки межбанковского кредитования определяют настроения на долговых и денежных рынках (спрос на облигации и сделки carry trade). Для сырьевых экономик, в том числе российской, особое значение имеют цены на минеральное сырьё. От них зависит курс национальной валюты.

На этом графике видна корреляция между ценой на нефть марки Brent и курсом пары USD/RUB на Мосбирже. При составлении российского бюджета именно этот сорт берётся как бенчмарк. На нём строится прогноз дохода бюджета на ближайший год. Российская смесь сортов под названием Urals так и не стала популярным биржевым товаром, поэтому организованные торги по ней не проводятся.

Наконец, инвесторам фондового рынка наиболее интересны индексы акций и облигаций. Среди индексов акций различают

- Страновые – отражают динамику акций крупнейших компаний страны;

- Отраслевые – отслеживаются отдельно для конкретных отраслей экономики.

Индексы облигаций могут быть государственными и корпоративными. За рубежом популярны также индексы ипотечных облигаций. Индексы публикуются биржами и информационными агентствами. Например, индекс NASDAQ публикуется одноимённой американской биржей, а семейство индексов Dow Jones – компанией S&P Dow Jones Indices. Эти бенчмарки стали общепринятыми стандартами, отражающими темпы роста фондового рынка США. Благодаря роли американской экономики, они выступают и как ориентиры для инвесторов во всём мире.

Бенчмарки в инвестировании

На фондовые индексы равняются портфельные управляющие, предлагая свои решения для клиентов. Так, если цель портфеля – достичь максимального показателя доходность/риск, его собирают из рисковой и консервативной частей. Как правило, рисковая часть состоит из акций, а консервативная – из государственных и наиболее надёжных корпоративных облигаций.

Обе части сравнивают по доходности с соответствующими индексами. Доходность всего портфеля складывается из доходностей его частей, помноженных на их доли в стоимости портфеля. Если в процессе инвестирования удаётся добиться доходности, опережающей индексы, можно говорить о высоком мастерстве управляющего.

Даже среди крупных фондов очень немногие способны годами показывать опережающую доходность. Как правило, секрет доходности индексов объясняется искусственной выборкой активов для их расчёта. Например, среди условий для включения акций в состав индекса S&P 500 есть такие:

- Показатель free float (акции в свободном обращении) у данной бумаги должен быть выше 50%;

- Месячный оборот на бирже по этой бумаге должен в течение полугода превышать 250 тысяч штук.

Такой подход отражает скорее спекулятивную привлекательность акций, чем отражение эффективности работы компании. Чем сильнее растёт бумага на бычьем рынке, тем больше опасность её падения на медвежьем. Это интересно для скальперов, но не для долгосрочных инвесторов. К тому же, собрать сложный индексный портфель в нужных пропорциях смогут немногие: бумаги рассредоточены среди миллионов владельцев, а не находятся в свободном доступе.

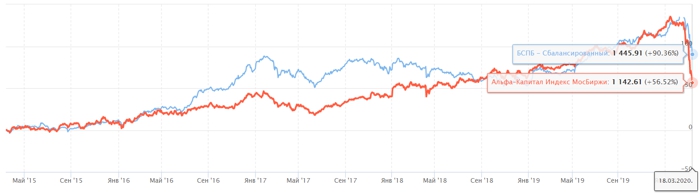

На этом графике показана динамика доходности ПИФ «Сбалансированный» от управляющей компании «БСПБ Капитал». В качестве бенчмарка выступает индексный фонд «Индекс Мосбиржи» от компании Альфа-Капитал. Для достижения доходности, опережающей индексную, инвестору приходится прибегать к анализу корпоративной отчётности, дивидендной политики, инсайдерской информации и других данных по каждому эмитенту. Это сложная и трудоёмкая работа. Профессионал может использовать временные дисбалансы рынка. Они узки, как игольное ушко, открыты недолго и лишь для тех, кто успел. Ленивому инвестору проще и надёжнее инвестировать в индекс.

Доступные варианты такого инвестирования – покупка бумаг индексных фондов – ПИФов и ETF. Им было посвящено немало статей на блоге. Здесь ограничимся тем, что эти фонды берут на себя управление активами, стараясь максимально точно воспроизвести динамику индексов. Эти и другие услуги инвестор оплачивает фонду в виде комиссии. Порой они «отъедают» изрядную часть прибыли. Особенно это касается ПИФов.

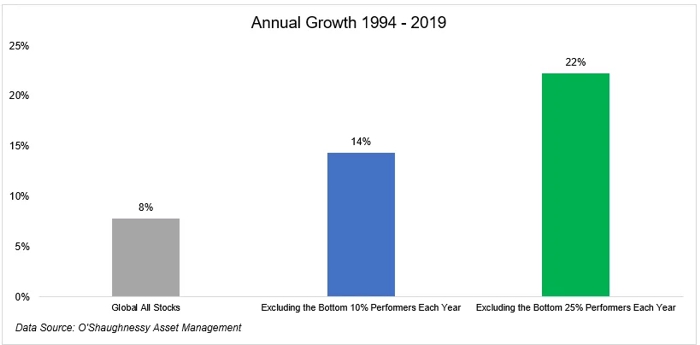

Среди «лайфхаков» для крупных инвесторов есть и такой: взять за основу популярный фондовый индекс и удалить из него наименее доходные бумаги. Например, средняя годовая доходность индекса 1000 крупнейших компаний США – Russell 1000 за последние 25 лет составила 8%. После удаления из него 10% и 25% бумаг, показавших за это время наименьшую доходность, результаты оказались такими:

Получается, что удаление 25% наименее доходных бумаг дало почти троекратный рост доходности всего индекса! Впрочем, такой простейший приём на практике доступен лишь крупным фондам: работа с нестандартным портфелем из 750 бумаг требует гигантских финансовых и информационных ресурсов.

Существует и альтернативный подход к оценке доходности. Он не связан с индексами и модельными портфелями. В нём в качестве бенчмарка выступает ключевая ставка центрального банка. Вокруг неё колеблются ставки на рынке межбанковского кредитования. В России это, прежде всего, RUONIA (Ruble Overnight Index Average) – однодневные необеспеченные кредиты overnight. Значение ставки можно посмотреть на сайте ЦБ РФ: https://www.cbr.ru/hd_base/ruonia/.

Стоимость денег – важнейший показатель, определяющий возможности экономического роста. Это та самая доходность, которую готов предложить долговой рынок с минимальным риском. Таким образом, RUONIA можно считать бенчмарком для консервативных инвесторов.

Все ли индексы можно отнести к бенчмаркам?

Рынки не всегда растут и периодически переживают периоды глубокого спада, точно так же ведут себя и бенчмарки. Логично, что мечта любого инвестора – получить «идеальный» инструмент, уверенно обходящий рыночную доходность. И такие инструменты предлагаются на рынке. Некоторые крупные маркет-мейкеры имеют собственные индексы. Их назначение – рекордная долгосрочная доходность.

Яркий пример – семейство индексов BofAML US. Это индексы американских облигаций, разработанные инвестиционным банком Bank of America Merril Lynch на собственном подходе к портфельному инвестированию. Его эффективность оказалась столь велика, что индекс корпоративных облигаций BofAML US Corporate смог на многолетнем интервале опередить доходность S&P500, а ведь это индекс акций!

Но корректно ли относить BofAML US к бенчмаркам? Очевидно, нет. Во-первых, здесь используются многоуровневые фильтры для подбора бумаг. Из-за этого выборка часто меняется и не отражает состояния рынка. Во-вторых, эти индексы недоступны для отслеживания в реальном времени. В-третьих, их алгоритмы составляют коммерческую тайну. Это тот самый случай, когда эффективный управляющий грамотно играет на временных дисбалансах рынка. Но стоит ему раскрыть тайны своего мастерства, как окно его возможностей моментально закроется.

Таким образом, истинные бенчмарки должны быть воспроизводимы, доступны для наблюдения в реальном времени и иметь открытый алгоритм расчёта.

Выводы

Инвестиционные бенчмарки выполняют роль ориентиров не только для профессиональных управляющих, но и начинающих инвесторов. Главные достоинства бенчмарков в том, что они

- Популярны среди участников рынка;

- Наглядны и просты для понимания;

- Доступны для отслеживания.

Без недостатков также не обошлось:

- Сложность для точного воспроизведения;

- Иногда отражают субъективный, не всегда прозрачный подход.

Любой бенчмарк – показатель относительный. Однако он помогает оценить рыночную обстановку и сформулировать для себя основы стратегии. На какие бенчмарки ориентируетесь вы, удаётся ли вашему портфелю обойти их по доходности?

Всем профита!

Итоги моих инвестиций в 2021 году

Итоги моих инвестиций в 2021 году

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.