Чего ждать от ленивых инвестиций в 2018 году

По традиции, в начале года инвесторы строят планы на будущее. При этом учитывается как потенциал отдельных финансовых инструментов, так и влияющая на их доходность экономическая ситуация. Это зависит от целого комплекса факторов, которые инвестор должен регулярно отслеживать. В статье не ставится задача угадать перспективы отдельных бумаг и активов, пусть даже больших и определяющих рыночные тренды. Цель – выявить основные события и процессы, которые будут влиять на динамику цен в 2018 году. В обзоре будут затронуты следующие вопросы:

- Что ждет российскую экономику и рубль в 2018 году;

- Какие инструменты обещают быть прибыльными на российском рынке;

- Откуда могут прилететь «черные лебеди» в 2018 году.

Российская экономика и рубль в 2018 году

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

ПодписатьсяПо мнению большинства экспертов, 2018 год для российской экономики и валюты будет относительно спокойным. Эффект низкой базы 2014—2015 годов исчерпан. На сколько-нибудь значимый рост российской экономики не рассчитывают даже чиновники правительства. Рост ВВП в лучшем случае достигнет 2%, что для развивающейся экономики фактически означает стагнацию. График индекса Мосбиржи необязательно будет совпадать с темпами роста, но будет находиться под их влиянием.

Инфляция, с большой вероятностью, останется на относительно низком уровне по двум причинам:

- политика таргетирования инфляции Центрального банка;

- стагнация в экономике и снижение реальных располагаемых доходов населения.

Рубль, скорее всего, останется в коридоре 58-68 RUB/USD, чему будет способствовать, в частности, стабильная монетарная политика ЦБ, ориентированная на рыночный плавающий курс российской валюты по крайней мере до выборов президента. Нефть, как главный драйвер курса рубля тоже не обещает больших потрясений. Уже сейчас, в начале года, ряд влиятельных членов ОПЕК заявляют о полезности продления соглашения о заморозке до конца 2018 года. Это сокращение предложения будет уравновешивать возможный рост добычи у американских «сланцевиков».

Американские санкции против российского госдолга несмотря на их внешнюю суровость, вряд ли станут сильным фактором для обрушения рубля. В ОФЗ инвестировано всего около $30 млрд нерезидентов, поэтому их уход не окажет фатального влияния на валютный рынок. Это не значит, что не будет кратковременных скачков, под влиянием геополитической напряженности. Кроме того, здесь эффект зависит от пакета санкций: на какие выпуски будет распространен запрет — только на новые или на все.

До выборов продолжится снижение ключевой ставки ЦБ, вероятно, до 6.5-7 процентных пунктов. После выборов инфляцию больше не будут сдерживать и вероятнее всего она будет расти. На курс рубля в 2018 году будет влиять также непростая ситуация в банковском секторе, из-за которой ЦБ будет вынужден печатать деньги для спасения проблемных банков. Это не даст рублю сильно укрепиться, а ставкам по кредитам — снизиться до привлекательных для бизнеса значений. В целом по прогнозу МВФ, российская экономика в 2018 году будет расти вдвое медленнее мировой.

Повышение ставки ФРС США в 2018 году будет продолжено. Однако пока это не оказывает сильного влияния на развивающиеся рынки, а сам доллар все больше уступает евро, достигнув в январе минимума за три года (1.23). Я предполагаю, что при Трампе внутриполитическое противостояние американских элит будет продолжаться, что негативно скажется на главной мировой валюте. Это одна из причин, по которой я не вижу доллар по цене выше 70 рублей. В моменты пикового укрепления рубля целесообразно делать распределенные во времени покупки доллара и евро (речь не только про валюту, но и валютные активы), в выбранной вами пропорции. Это поможет защитить портфель и сделать его более сбалансированным.

Важные для инвестора события 2018 года

Традиционные знаковые события для инвесторов – выборы и связанное с ними переназначение правительства. Однако в марте 2018 года не стоит ожидать сильного всплеска волатильности, так как результат выборов предсказуем и уже заложен в ожиданиях инвесторов. Единственным последствием я считаю рост инфляции из-за предвыборных выплат бюджетникам. Это не позволит ЦБ спешить со снижением ключевой ставки в ближайшие несколько месяцев. Есть также мнение, что на пару доллар/рубль повлияет чемпионат мира по футболу летом 2018 года. Наплыв туристов якобы будет сопровождаться большим притоком иностранной валюты. Я бы не преувеличивал влияние этого фактора, так как он будет нивелирован организационными и пр. сопутствующими расходами.

У такой ожидаемо спокойной ситуации есть обратная сторона. В отсутствие выраженной позитивной динамики, инвесторы, как частные так и институциональные, теряют аппетит к риску и провоцируют распродажи на фондовом рынке. Но при любом росте, превосходящем прогнозы, явно недооцененный российский рынок снова оживится. Важно вовремя увидеть возможности.

Что будет интересным для инвестора на российском рынке

По-прежнему останется привлекательным для консервативных инвестиций рынок рублевых облигаций, особенно корпоративных. Этому будут способствовать снижающиеся ставки по депозитам, на фоне которых облигации выигрывают в доходности (8-12%), в том числе за счет налоговых льгот. Если мой прогноз рубля и нефтяных котировок оправдается, валютные бонды российских компаний будут постепенно утрачивать привлекательность, особенно на фоне слабого доллара. Базовая доходность в диапазоне 2-5% годовых в валюте при текущем сценарии сохранится. Но, если Америка и Еврозона покажут динамику роста лучше прогнозов, а рубль на их фоне просядет, евробонды снова станут желанным инструментом для инвестора.

А вот дивидендные акции смогут предложить интересную альтернативу за счет парадоксального эффекта. При низких темпах экономического роста и ограниченном спросе на продукцию, именно дивиденды становятся приоритетом для компаний, которые не уверены в перспективах своего развития. В отличие от котировок акций, дивидендные выплаты могут в таких условиях расти опережающими темпами. При этом важно помнить о рисках корпоративного управления. 2017 год дал нам пример того, как в ручном режиме и неожиданно для инвесторов дивиденды госкомпаний могут быть «срезаны».

Банковские депозиты останутся самым популярным и безопасным инвестиционным инструментом. Во всяком случае, наличие консервативной доли в портфеле является обязательным условием его диверсификации. Однако снижение ключевой ставки продолжит тренд на уменьшение доходности, уже сейчас едва перекрывающей инфляцию. Как и в 2018 году, вклады будут инструментом сбережения и финансовой страховки, а не извлечения прибыли.

Альтернативой депозитам могут выступать более сложные инструменты. ИСЖ(инвестиционное страхование жизни) дает на 2-4% годовых больше, но непрозрачность страхового бизнеса заставляет тщательно подходить к анализу рисков. Я ожидаю, что в 2018 году объемы рынка ИСЖ в России будут расти в пределах 10-15%.

Продолжат набирать популярность также ПИФы, несмотря на все недостатки корпоративного управления, прежде всего высокие комиссии. Очевидно, в 2018 году будет расти количество инвестиций в ETF на зарубежные и российские индексы, акции, облигации, золото. Причина не столько в доходности, сколько в распространении знания об этом инструменте, а также появления доступных способов их приобретения, в том числе через российских брокеров.

Жилая недвижимость в Российских городах будет подвержена разнонаправленному влиянию факторов:

- Снижение рублевой ставки по ипотеке, которая может достичь в среднем 9-9.5% годовых, что будет поддерживать объемы на высоком уровне;

- Сокращение спроса на новое жилье из-за падающего платежеспособного спроса населения;

- Отмена механизма ДДУ (договор долевого участия) снизит спрос на новостройки.

Эти факторы будут уравновешивать друг друга и недвижимость, как инвестиционный инструмент, вряд ли готовит нам сюрпризы в 2018 году.

Черные лебеди 2018: чего опасаться

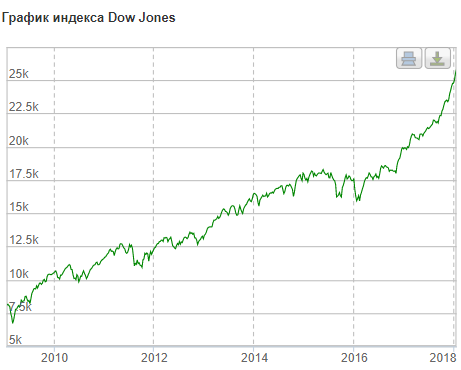

Черный лебедь – термин, придуманный трейдером и аналитиком Нассимом Талебом для обозначения событий, появление которых ничего не предвещало. Потенциально самую большую по масштабам опасность представляет собой непрекращающийся с 2009 года рост американского фондового рынка. По длительности цикла, этот восходящий тренд уже превзошел все исторические закономерности.

Обвал или, как минимум, глубокую коррекцию S&P 500, Dow Jones и особенно NASDAQ аналитики пророчат каждый год, но пока ничего подобного так и не произошло. Я не берусь судить достоверно, в какой фазе находится американский рынок. Но в таком «накачанном» состоянии любой негатив, например, пробуксовка налоговой реформы Трампа или угроза ядерного конфликта с Северной Кореей, может толкнуть настроения инвесторов к пессимизму, а котировки вниз. Это сильно скажется на всех развивающихся рынках, в том числе на российском.

Вторым потенциальным «черным лебедем» 2018 стоит назвать экономический рост Китая. Власти Поднебесной продолжают его искусственное стимулирование, за счет надувания пузыря инфраструктурных проектов и не вполне рыночного курса юаня. До сих пор ежегодные прогнозы на сдувание китайского пузыря не сбывались, но рост ВВП уже замедлился с 10 до 6%. Эффект от урбанизации, то есть переселения низкооплачиваемой рабочей силы в города, уже исчерпан. Чем китайский «лебедь» грозит инвестору на российском рынке? Китай – крупнейший потребитель сырья, и акции наших компаний пострадают. Любые потрясения в таких больших экономиках, как американская, европейская или китайская, негативно сказываются на притоке инвестиций в Россию.

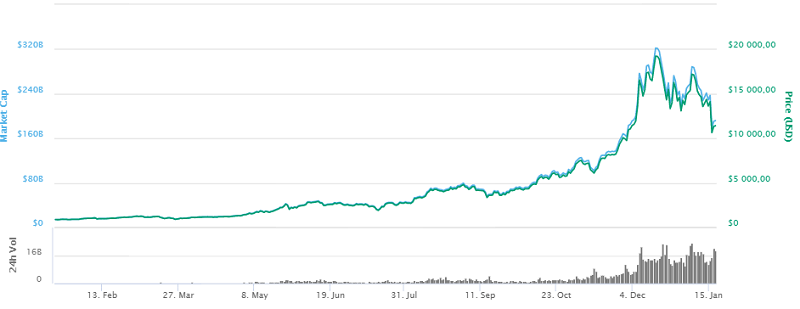

Надувшийся в 2017 пузырь криптовалют, без всякого сомнения, окажет в этом году такое влияние на мировые финансовые рынки, какого еще год назад мало кто мог себе вообразить. Этот пузырь с начала года уже сократился примерно на треть, но называть его «лопнувшим» пока нет достаточных оснований.

До 2017 года мир не знал актива с такой экстремальной доходностью. Криптовалюты поменяли многие представления об инвестиционном анализе, повлияли на механизм принятия решений. Немногие вроде старика Баффета остались в стороне от этого движения. 2018 год, судя по всему, не будет исключением и безумство на рынке крипты продолжится. Курс биткоина может как взлететь до 50 000$, так и упасть до 5000. Аналитики Saxo Bank пророчат рост BTC до 60 000$ в 2018, затем падение до 1000$ в 2019. Не будем брать ни один из прогнозов за основу, их можно найти в сети тысячи. Многое зависит от того, поверят ли в технологии на блокчейне институциональные инвесторы и начнется ли массовое признание криптовалют в качестве платежного средства. Пока до этого далеко.

Если 2017 стал годом биткоина, то 2018 я прогнозирую как год альтернативных криптовалют. Профессиональные инвесторы, а вслед за ними и население, будут больше интересоваться перспективами эфира и других топовых валют. Я буду тщательно анализировать интересные проекты на предмет их применения в реальной экономике, производственных процессах, финансовой системе. Вместе с тем я продолжаю придерживаться принципа диверсификации рисков, держу криптопортфель из 10 монет и периодически провожу его ребалансировку.

Заключение

Я вижу целевую доходность моего публичного портфеля на 2018 год в районе 30%. Этот план включает не только работу над собой, мотивацию и самообразование. Четкий план невозможен без учета предстоящих событий и преобладающих на рынке тенденций, от которых зависит поведение финансовых инструментов. Конечно, полностью полагаться на анализ этих факторов нельзя. Как говорится, «хочешь рассмешить Бога, расскажи ему о своих прогнозах». Инвестиционная стратегия зависит не только и не столько от того, какой на дворе год, какой расклад на рынке, в политике и в мировых финансах. Заработок инвестора складывается из разницы между ценой покупки актива, который оценен ниже справедливой стоимости и ценой в момент его продажи. К слову, своим опытом инвестирования и технологией анализа самых популярных инструментов я поделился в рамках Курса ленивого инвестора. В любом случае рекомендую пройти первую бесплатную неделю.

Предлагаю читателям поделиться в комментариях своими прогнозами по инвестициям на 2018 год и согласны ли вы с моими рассуждениями.

Всем профита в 2018 году!

(9 оценок, среднее: 4,89 из 5)

(9 оценок, среднее: 4,89 из 5) Итоги моих инвестиций в 2021 году

Итоги моих инвестиций в 2021 году

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

«Я вижу целевую доходность моего публичного портфеля на 2018 год в районе 30$»

Может все-таки 30% ?

Спасибо всем внимательным.

В разделе «Заключение» полагаю оЧепятка )) Не 30$, а 30%

Картинка с биткойном на фоне черного лебедя мне понравилась! Кстати, В около Перми есть колония особого режима и она «Белый лебедь» называется. Можно при следующем падения курса крипты на её фоне дать картинку с биткойном. Шучу, конечно, но правал значительный. Хотя уже вроде как идёт восстановление. Пора брать! 🙂

Никогда не давал прогнозов. И никогда их не слушал.

Будущее нельзя предугадать, можно лишь к нему подготовится.

Невозможно подготовиться к будущему, если не знаешь всех возможных вариантов. Прошу воспринимать статью, как личное видение автора, а не прогноз.

А как возможно знать все возможные варианты коих может быть бесконечное множество?

Есть тенденции и закономерности, на основании которых можно прогнозировать наиболее вероятные варианты развития событий.

Вы как-то уже не ответили на мой вопрос, продублирую. Где вы держите свой портфель из 10 криптовалют, на бирже или на локальных кошельках? Однако, столько кошельков к себе закачать проблематично.

На бирже держу только для спекуляций и получения новых форков. В остальном держу на онлайн-кошельках.