Почему российский рынок акций такой дешёвый?

Мы уже не раз отмечали, что рубль – одна из самых недооценённых валют мира. Судя по ряду признаков, это же можно сказать и про российский рынок акций. Акции наших компаний уникальны тем, что они одновременно дёшевы и обладают высокой дивидендной доходностью. Но не скрывается ли здесь какая-нибудь ловушка? Давайте разберёмся, почему российские акции считаются недооценёнными, но при этом не очень-то склонны к росту. Какие факторы лежат в основе этой ситуации, и стоит ли ими пренебрегать?

Что такое дешёвые акции?

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

ПодписатьсяПрежде всего, надо определиться, какие бумаги можно считать дешёвыми. Есть много мнений на этот счёт. Как правило, портфельные инвесторы ориентируются не на технический анализ графика, а на финансовые мультипликаторы. Из них самые популярные это:

- P/E – отношение текущей цены акции к чистой прибыли компании за прошедший год в расчёте на 1 бумагу;

- Shiller P/E или CAPE – P/E, где берётся прибыль, средняя за последние 10 лет, с учётом инфляции;

- Div/P – отношение дивидендов к цене акции.

Такой подход очень субъективен. Например, низкое значение P/E («дешёвая» акция) может объясняться неожиданно высокой прибылью, к которой ещё не успела подтянуться цена. Но причиной низкого значения P/E могут служить и проблемы в компании (авария, конфликт в руководстве), не успевшие отразиться на прибыли, но уже отыгранные ценой акции. Обычно высокий показатель Div/P лучше других говорит о недооценённости бумаги: в случае роста она принесёт прибыль не только за счёт дивидендов, но и благодаря курсовой разнице. С другой стороны, самые высокие значения Div/P наблюдаются у акций 2 и 3 эшелона. Относительно низкая цена – результат больших рисков и неважной ликвидности таких акций.

Весь рынок акций оценивают, рассчитывая средние значения мультипликаторов для бумаг, находящихся в обращении. При этом нужно учитывать долю каждой компании в капитализации рынка. Популярен также т. н. индикатор Баффетта – отношение капитализации рынка к ВВП (MC/GDP). Все эти показатели имеют циклический характер. Их значения важны не сами по себе, а в сравнении с данными прошлых лет. Рост средних мультипликаторов характерен для благоприятной экономической ситуации, снижение – для кризисов. И всё же в мире есть страны с аномально дешёвыми фондовыми рынками, мультипликаторы которых стабильно говорят о недооценённости акций. Особенно выделяется в этом смысле отечественный фондовый рынок.

Насколько дешев российский рынок акций?

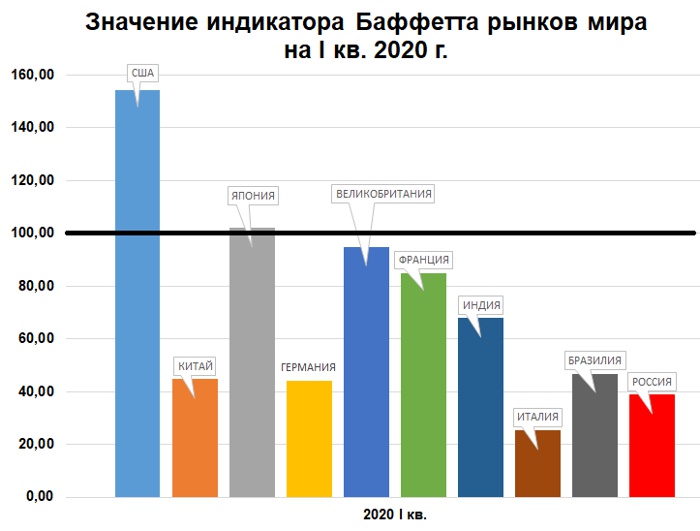

Очень показательно сравнение MC/GDP крупнейших экономик мира по итогам 1 квартала 2020 г. За это время Китай успел прочувствовать последствия жёсткого карантина, в США случился один из крупнейших в истории обвалов фондового рынка, в странах Западной Европы также были введены строгие карантинные меры. На этом фоне Россия находилась в наиболее выигрышной ситуации. Но давайте посмотрим на рисунок:

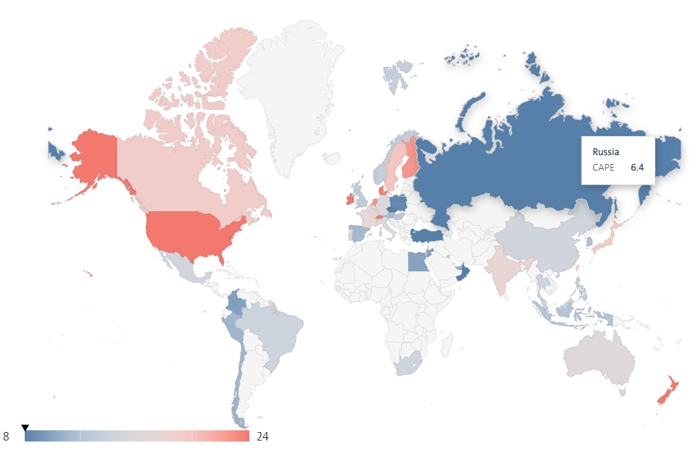

РФ занимает второе место с конца, уступая только Италии, имеющей внешний долг порядка 150% от ВВП, что в 30 раз больше аналогичного показателя у России. США даже после обвала рынка в конце марта опережают нашу страну по MC/GDP в 4 раза. Быть может, в более широкой выборке ситуация изменится? Перед нами карта распределения стран мира по показателю CAPE на 29.05.2020. Здесь все уже примерно в равных условиях: результаты эпидемии Covid-2019 ощутило абсолютное большинство стран мира.

Россия с CAPE=6,4 очутилась на предпоследнем месте в мире, не считая Греции – единственной страны с отрицательным показателем. Схожая картина наблюдается и по другим мультипликаторам: Россия неизменно оказывается в группе отстающих. Простым совпадением это быть не может, отечественный рынок акций на самом деле исключительно дешев. Пора разобраться, почему так происходит.

Что происходит с российским рынком акций?

Главные особенности экономики РФ – преобладание сырьевых отраслей и очень высокая доля государственной собственности. Кроме того, несмотря на относительно большой объём ВВП, на душу населения он весьма скромен. По итогам 2019 г. Россия заняла 60-е место в мире по величине ВВП на душу населения по номиналу, а по ППС (паритету покупательной способности) – 53-е место.

Системные проблемы российской экономики

Относительно низкая эффективность сырьевой экономики и высокая доля государства взаимосвязаны. Государство вынуждено жёстко контролировать стратегические отрасли, чтобы не потерять главные источники дохода. Дивиденды сырьевых госкомпаний относятся к важнейшим способам пополнения бюджета. В этом, кстати, одна из причин, по которым российские компании распределяют на дивиденды до 30–50% чистой прибыли. Другая причина этого – туманные перспективы развития бизнеса:- Несовершенная, угнетающая экономику налоговая система;

- Множество дополнительных платежей: акцизы, патенты, страховые и лицензионные сборы и т. д.;

- Слабая конкуренция на финансовом рынке;

- Диктат крупных монополий, поглощающих малый и средний бизнес.

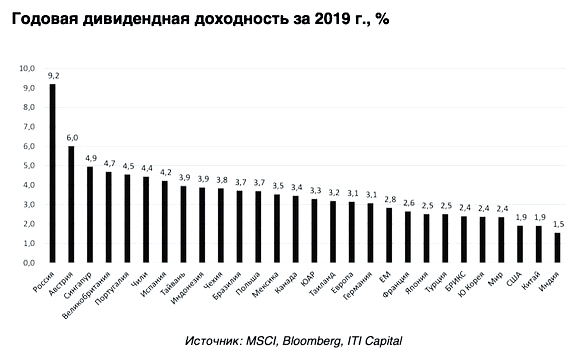

Всё это приводит к тому, что руководство компаний предпочитает не заглядывать далеко вперёд, а распределяет прибыль между акционерами. По итогам 2019 г. российский рынок акций занял первое место в мире по дивидендной доходности.

Для зарубежных инвесторов такой подход непривычен и нелогичен. Бизнес, который «проедает» себя, неинтересен с точки зрения стратегического инвестирования: он слишком уязвим перед системными и циклическими рисками. Один из системных рисков – зарубежные санкции.

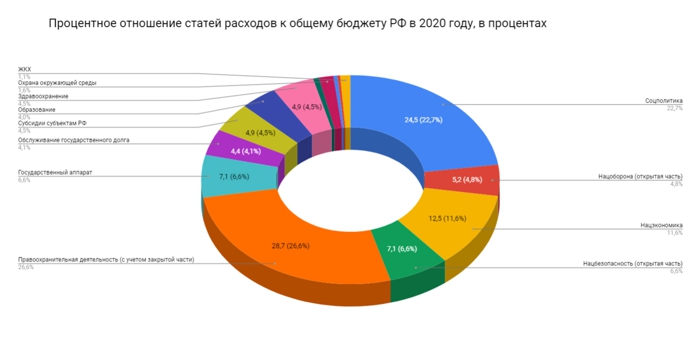

Из-за того, что обрабатывающая промышленность России в последние годы сильно деградировала, возросла зависимость экономики от зарубежных поставок оборудования и запчастей. Выступая на словах за импортозамещение, государство оказывает мало помощи отечественному производителю. Почти нет налоговых льгот, целевых субсидий и инвестиций, протекционизма для продвижения российских товаров за рубежом. Не выполняются и обещания об амнистии капитала, выведенного компаниями в офшоры (часто с целью ухода от налогов и валютного контроля). Бизнес по-прежнему подвергается давлению со стороны власти. Приоритеты Российского государства хорошо видны по структуре бюджетных расходов в 2020 г.

Содержание госаппарата, силовой блок, оборона и безопасность в сумме составляют 47,7%. Такая структура бюджета характерна для стран с низким уровнем развития экономики и политических свобод. Недаром на приведённой выше карте мира Россия по величине мультипликатора CAPE оказалась в одной группе c Турцией, Оманом и Колумбией.

Парадоксально низкие, на первый взгляд, показатели Чехии и Польши (8,0 и 8,5) объясняются максимальными для Европы темпами увеличения ВВП (в среднем 6–7% в год в течение последних 15 лет). Рост фондового рынка просто не успевал за развитием экономики. Эти исключения лишь подчёркивают правило: устойчивая политическая система и открытая экономика – необходимые условия для привлечения инвесторов.

Мосбиржа: участники торгов в зоне повышенного риска

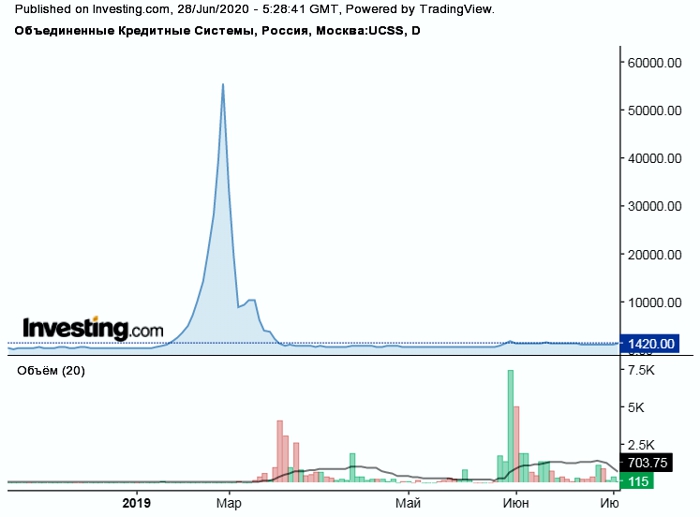

С недавних пор ещё одним фактором риска стали махинации с ценами на Московской бирже. Самый громкий случай – резкий взлёт акций компании из третьего эшелона «Объединённые кредитные системы», произошедший в феврале 2019 г. Дневной рост акций неоднократно превышал 30%, но ни разу не добрался до 40% – предела, допускаемого регламентом биржи. В итоге мало кому известная компания достигла капитализации в 1,3 трлн руб., обогнав таких гигантов, как Сургутнефтегаз и Алроса.

Объявленное ЦБ расследование завершилось тогда без публикации его итогов. Но проблема не в конкретной ситуации, а в том, что на Мосбирже это возникает довольно часто. Недавний пример – обвал котировок фьючерса на нефть WTI (тикер CL) 20.04.2020, когда цена достигла отрицательных значений (–40$).

Мосбиржа не торгует этот инструмент в виде поставочного контракта, а работает с CFD по котировкам от Чикагской товарной биржи CME. Действующий регламент нашей площадки не адаптирован под отрицательные котировки. Из-за этого сотни трейдеров не смогли вовремя закрыть свои сделки, тогда как убытки продолжали расти. Уже 21 апреля торги CL были приостановлены. Вопрос, по какой причине это не было сделано накануне, остался без ответа. Известно лишь, что маркетмейкеры, обязанные следить за торгами, в критический момент на бирже отсутствовали. Ряд аналитиков и представителей бизнеса обвинили руководство Мосбиржи в непрофессионализме.

Есть ли у российских акций перспективы для роста?

Лучший индикатор фондового рынка – настроения инвесторов. Прогнозы аналитиков важны, но они отталкиваются от поведения рынков в прошлом. Как мы уже убедились, подходы, традиционные для мировых фондовых рынков, в России работают плохо. Инвесторы по-прежнему не готовы терпеть высокие системные риски, характерные для России. Результат – нарастающий отток капитала из российской экономики: $20–30 млрд прямых инвестиций выводятся ежегодно. На первом месте среди стран, куда инвестирует российский бизнес, находится Кипр. В 2019 г. общая сумма кипрских инвестиций россиян превысила $200 млрд, что в 10 раз превышает годовой ВВП этой страны. Данные говорят сами за себя: бизнес разочарован в перспективах роста российской экономики. Пока не сменится этот тренд, акции отечественных компаний также очень ограничены в возможностях роста.

Выводы

Российский фондовый рынок уникален сочетанием высоких дивидендов и аномальной дешевизны акций относительно капитализации бизнеса. Это побуждает некоторых аналитиков прогнозировать хорошие перспективы роста рынка. При внимательном же изучении становится ясно: накопилось множество проблем, которые хронически не решаются. Затяжная стагнация экономического роста не способствует притоку инвесторов на фондовый рынок. Они предпочитают рынки менее доходные, но более прозрачные и надёжные. Иначе, как бы перспективно ни выглядели активы, они могут находиться в этом состоянии довольно долго.

Мой вывод заключается в необходимости страновой и валютной диверсификации. Мне уже много лет удаётся получать прибыль на российском рынке акций, поэтому я продолжаю считать его привлекательным. Но текущий кризис в очередной раз показал, что полагаться исключительно на него – значит, подвергать свой портфель риску нестабильности.

Всем профита!

(30 оценок, среднее: 4,07 из 5)

(30 оценок, среднее: 4,07 из 5) Итоги моих инвестиций в 2021 году

Итоги моих инвестиций в 2021 году

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

А на каких рынках нет проблем? В Америке с US GAAP больше махинаций, чем с нашим РСБУ, одно чередование FIFO, LIFO чего стоит... Российскому рынку такое не снилось. Истории с раздуванием «бумажных» прибылей и посадками разных дядь там часто случаются. И не надо сейчас «ля-ля», что у нас система плохая... Совсем нет, там просто можно больше разводить серые массы.