Отток капитала: как он влияет на портфель инвестора

На фоне падения котировок нефти и курса рубля часто слышны разговоры про отток капитала. Это явление мы привыкли воспринимать исключительно в негативном ключе. Предлагаю сегодня поговорить о том, что под этим понимается профессиональными участниками рынка, и всегда ли отток ведёт к отрицательным последствиям.

Что такое отток капитала

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

ПодписатьсяТермин «Отток капитала» означает, что в стране сложилась ситуация, при которой объем средств, выходящих за ее пределы, превышает поступления от внешних источников. При этом под вывозом денег подразумеваются не столько незаконные попытки скрыть капитал на зарубежных счетах, сколько естественные экономические процессы.

Об оттоке капитала судят по платежному балансу страны. Это соотношение между двумя суммами – поступившей на внутренние счета резидентов (компаний и частных лиц) и переведенной за рубеж.

Вывозить капитал могут как компании, так и физические лица. Экономисты выделяют две главных причины увеличения темпов оттока:

- снижение инвестиционной привлекательности национальных активов;

- рост экспорта продукции или услуг.

В первом случае подразумевают ситуацию, подобную той, что наблюдалась на отечественном фондовом рынке летом 2018 года. Тогда из-за угрозы санкций против российского госдолга большое число иностранных инвесторов продали ОФЗ. Вырученные деньги они вывели из страны, вложив их в инструменты менее рискованные, чем российские бумаги. В результате биржевая стоимость облигаций госдолга упала ниже номинала. Динамика котировок одной из ОФЗ представлена на графике.

В момент написания статьи, в марте 2020 года, наблюдается похожая ситуация. Из-за резкого падения курса рубля российские облигации и акции уже не приносят зарубежным инвесторам ожидаемый уровень дохода. Вследствие чего они сокращают объем своих вложений. Это способствует дальнейшему падению биржевых котировок, спровоцированному разрывом соглашения ОПЕК+. Стоимость некоторых ОФЗ снова опустилась ниже номинала.

В случае роста экспорта отток капитала связан с тем, что полученную выручку компании не возвращают в Россию. Это может делаться как с целью развития бизнеса, например, открытия филиала или покупки активов в другой стране, так и для утаивания прибыли от налогов.Вывоз капитала может быть обусловлен и инвестиционной стратегией граждан. Если они не чувствуют, что национальные активы надежны и прибыльны, то стремятся вложить деньги в иностранные ценные бумаги и недвижимость.

Виды оттока капитала

Этот процесс может протекать в разных формах:

- размещение средств в зарубежных банках из-за недоверия к российской финансовой системе;

- покупка иностранной недвижимости частным лицом, в том числе в целях переезда из страны;

- выход из национальных активов и вложения в ценные бумаги стран с развитой экономикой с целью диверсификации портфеля,

- обмен рублей на иностранную валюту, чаще всего доллары и евро;

- выплата российскими эмитентами процентов по еврооблигациям и иным долговым обязательствам перед зарубежными инвесторами;

- невозврат валютной выручки на родину;

- сокрытие прибыли через оффшорные компании.

Из приведенного списка видно, что нельзя сказать, имеет отток капитала позитивный или негативный характер только на основании темпов его увеличения. Перед тем как давать оценку, нужно анализировать, какие явления привели к его росту.

Если превышение объёмов оттока капитала над его притоком связано, в первую очередь, с бегством зарубежных инвесторов, это негативный фактор. В первую очередь он служит сигналом того, что экономика страны входит в фазу рецессии. Такой процесс неизбежно сопровождается падением котировок на фондовом рынке, ростом стоимости доллара.

Положительным можно считать отток капитала, связанный с выходом российских компаний на мировой уровень. Даже если речь не идет о прямых инвестициях в экономику других стран, валютная выручка может оставаться в зарубежных банках в качестве обеспечения для последующих закупок.

Влияние оттока капитала на фондовый рынок

Несмотря на то что отток капитала иногда имеет положительный характер, он почти всегда отрицательно влияет на соотношение риск/доходность национальных активов. Рассмотрим две причины. Первая – бегство инвесторов с Мосбиржи. Данный процесс неизменно будет сопровождаться падением котировок. В такие моменты стремление игроков избавиться от ценных бумаг значительно превышает готовность к покупкам.

Растет доходность облигаций к погашению и соотношение дивиденд/цена для акций. Такие просадки могут использоваться долгосрочными инвесторами для наращивания позиций по выгодным ценам. Оказались они полезны и спекулянтам. Пример – уже рассмотренная выше ситуация с ОФЗ. Те, кто купил эти бумаги на минимуме, через год могли продать их на 15–20% дороже. С учетом купонной выплаты вышло до 25% годовых. Это еще раз доказывает то, что ситуация, которую большинство воспринимает как кризисную, для кого-то – способ дополнительно заработать.

Падение котировок на сообщениях об оттоке капитала приводит к тому, что новички, испугавшись потерь, продают бумаги. Убытки несут и те, кто пользуется кредитным плечом и достигает уровня минимальной маржи. Кроме того, покупая активы на фоне их распродажи, нельзя точно предсказать момент восстановления котировок. Всегда есть риск того, что медвежий тренд надолго задержится на рынке.

Если же отток капитала обусловлен высоким уровнем кредитования российских компаний зарубежными инвесторами, то возникает второй повод для риска. Выплаты долга и процентов должны быть произведены в валюте займа. Если произойдет резкое падение курса рубля, бизнес может не справиться с возросшей финансовой нагрузкой. Это приведет к падению цен акций, дефолтам по облигациям и банкротству слабых эмитентов.

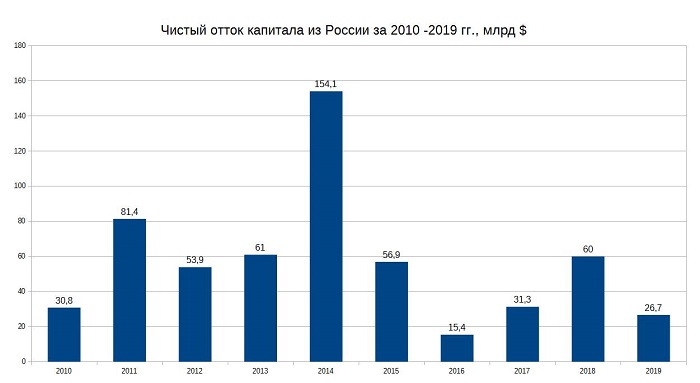

В первые месяцы 2019 г. наблюдалось резкое увеличение оттока капитала из-за чрезмерной закредитованности. Бизнес активно погашал долги перед зарубежными инвесторами. По итогам 2019 г. чистый отток капитала сократился вдвое в первую очередь из-за снижения иностранных обязательств банков. Данные за последние 10 лет приведены на диаграмме:

Как видно из рисунка, пик пришелся на 2014 год – время сильного ослабления рубля и перевода накоплений в долларовые активы.

Где смотреть показатели оттока капитала

Статистические данные по платежному балансу РФ регулярно публикуются на сайте Центробанка https://cbr.ru/statistics/macro_itm/svs/. Многие бизнес-издания проводят собственную аналитику предоставленных регулятором цифр. В интернете несложно найти анализ причин изменения темпов оттока капитала. Инвестору не следует игнорировать эти данные. Чем больше денег выводится из страны, тем более рискованными становятся вложения в национальные активы. Как правило, это ведёт к снижению их котировок на бирже.

Расскажите в комментариях, отслеживаете ли вы статистику ЦБ по оттоку капитала, обращаете ли внимание на новости по этой теме?

Всем профита!

Итоги моих инвестиций в 2021 году

Итоги моих инвестиций в 2021 году

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.