Дивидендная доходность и ее роль в выборе акций

Дивидендная стратегия – наиболее надежный способ заработать на акциях. Регулярные выплаты от эмитента помогают переждать просадку портфеля в периоды медвежьего рынка. Вот почему многие инвесторы отбирают компании, опираясь на дивидендную доходность. Что под этим понимается, как её рассчитать и как найти подходящие бумаги?

Что такое дивидендная доходность

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

ПодписатьсяПод дивидендной доходностью акций понимают выраженное в процентах отношение размера ожидаемой выплаты к стоимости ценной бумаги на день закрытия реестра. Она рассчитывается по формуле:

![]() где

где

Dd – дивидендная доходность;

D – величина дивиденда до удержания налога;

P – средняя цена акции на день отсечки.

Некоторые компании перечисляют дивиденды по 2–4 раза в год. Поэтому принято рассчитывать доходность для ближайшей выплаты и среднюю величину по итогам года. Цель этого показателя – помочь инвестору сравнить потенциальную выгоду от покупки разных бумаг. В результате вычислений получается цифра, которая не зависит ни от частоты выплат эмитента, ни от количества акций в обращении, ни от каких-либо других вспомогательных факторов.

Сравнивая две бумаги по этому показателю, легко выбрать более выгодное вложение, не отвлекаясь на абсолютные числа. Например, ближайшая выплата одной компании составит 555 руб., а другой – 5 руб. При этом дивидендная доходность второго эмитента может быть выше. Поэтому те, кто заинтересован в получении максимальной прибыли в кратчайший срок, купят его акции.

Если же речь идет о долгосрочной дивидендной стратегии, при выборе акций следует учитывать данные за несколько лет. И обращать внимание нужно на темпы роста абсолютного размера выплат. Важно понимать, что дивидендная доходность – это средний показатель. Процентное отношение прибыли к объему вложений будет зависеть от даты приобретения.

Допустим, Татнефть выплачивает летом 2020 г. по 3,64 руб. на бумагу. Если б вы купили ее привилегированные акции в момент написания статьи, ваш личный результат был бы 0,73%, а если вы сделали это в январе 2009 г., на пике кризиса – 18,7%.

Посмотреть исторические сведения о дивидендной доходности можно на многочисленных интернет-сайтах для инвесторов. Дополнительно там доступны следующие сведения:

- информацию об абсолютной величине выплат;

- данные о том, какая часть прибыли была перечислена акционерам;

- оценку темпов роста дивидендов;

- прогноз на ближайшие отсечки.

Дивидендная доходность на западных рынках

Для американского рынка характерны сравнительно низкие значения дивидендной доходности. Средний показатель компаний, входящих в число т. н. дивидендных аристократов – 2–3% в год. Лидеры этого списка могут принести около 5%. Эмитенты, которые хотят повысить свою инвестиционную привлекательность, способны выплачивать до 7%, но это, скорее, будет разовой акцией, а стабильность прибыли в таких случаях не гарантирована. Лучшие результаты у REIT-фондов: они перечисляют держателям своих бумаг до 10% дивидендами.

Дивидендная доходность на европейских рынках, например, Германии и Великобритании, практически не отличается. Получить более высокую прибыль можно только вложившись в бумаги стран с развивающейся экономикой, что сопряжено с повышенным риском.

Посмотреть показатели интересующего эмитента можно, например, на следующих ресурсах.

- На сервисе investing.com. В разделе «Дивиденды» вкладки «Отчетность» представлены данные о совершенных выплатах за три года. Во вкладке обзор – текущая дивидендная доходность за последние двенадцать месяцев.

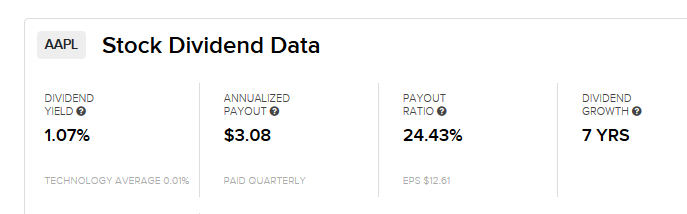

- На сайте dividend.com. Дополнительно можно узнать, сколько лет подряд растет величина выплат. Зарегистрированные пользователи видят список компаний, отсортированный по уровню дивидендной доходности. Он составлен из эмитентов, входящих в технологический сектор и индекс Доу Джонса. Ниже приведен пример с сайта dividend.com для компании Apple.

- На портале macrotrends.net. Информация представлена в виде наглядных графиков.

Дивидендная доходность в России

Средняя дивидендная доходность на Мосбирже в 2019 г. превысила 8%. На протяжении нескольких лет этот показатель рос, т. к. компании были заинтересованы в повышении своей инвестиционной привлекательности. Причиной стало также то, что основным акционером многих «голубых фишек» является государство. Будучи заинтересованным в поступлениях, оно настаивает на выплате высоких дивидендов и перечислении в бюджет 50% от прибыли госкомпаний.

Кризис 2020 г. может привести к резкому снижению объема выплат. Но, в связи с падением котировок в марте, ожидается, что существующее соотношение цены акции и дивидендной доходности сохранится.

Отдельные эмитенты на российском рынке могут показать результат в 15–20%. Например, Сургутнефтегаз в 2019 г. перечислил своим акционерам около 18% от стоимости привилегированных бумаг. Однако подобные компании не отличаются стабильностью выплат.

Найти историческую динамику и прогноз на будущие дивиденды российских компаний можно на ресурсах для инвесторов. Например, сведения об отечественных компаниях доступны и на сайтах ru.investing.com, investfunds.ru. Портал Мосбиржи также предлагает полноценную таблицу данных: moex.com/ru/listing/dividend-yield.aspx. Главный недостаток этих авторитетных ресурсов – отсутствие прогнозов на ближайшую выплату. Такие сведения можно посмотреть на многих сервисах:

- smart-lab.ru – на сайте находятся данные об абсолютной величине выплат, цене акций в день закрытия реестра и дивидендную доходность за последние три года.

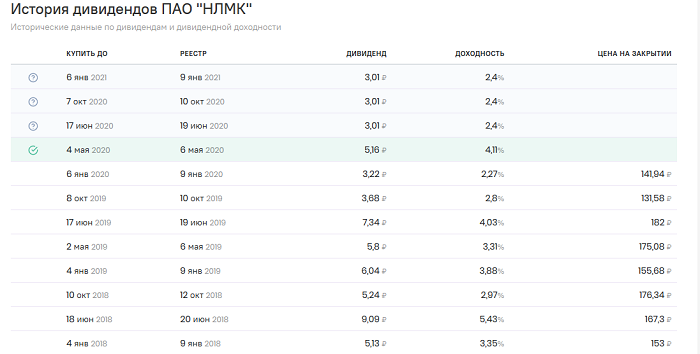

- investmint.ru – рассчитывает дивидендную доходность на ближайшую выплату и суммарный результат за год. Здесь же можно узнать величину этого показателя и цены на даты закрытия реестра за десять лет.

Ниже приведен скрин с сайта investmint.ru для НЛМК.

Выводы

Дивидендная доходность – важный фактор при выборе акций. Однако, стремясь к созданию стабильно прибыльного портфеля, не стоит возводить в абсолют этот показатель. Он важен, в первую очередь, для тех, кто заинтересован в ближайшей выплате или хочет сыграть на росте котировок перед датой отсечки. Долгосрочному инвестору важнее стабильность вознаграждения акционеров и темпы роста его абсолютной величины. Кроме того, нельзя забывать, что прошлые результаты не гарантируют будущих.

Интересно узнать, каким сервисом вы пользуетесь для получения информации о дивидендной доходности. Напишите об этом в комментарии.

Всем профита!

Итоги моих инвестиций в 2021 году

Итоги моих инвестиций в 2021 году

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.