Ипотечные облигации: что это и как купить

Рынок долговых обязательств весьма разнообразен. Один из подвидов – это ипотечные облигации. Они не относятся к числу самых известных широкому кругу инвесторов. Предлагаю сегодня обсудить, насколько надежен этот актив и кому он подойдет.

Ипотечные облигации: краткая история

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

ПодписатьсяИпотечная облигация – это ценная бумага, обеспеченная недвижимостью, которая была приобретена в кредит. За счет эмиссии таких активов банк получает:

- дополнительные средства, которые может направить на выдачу займов, т. е. повышает свои обороты и, как следствие, доход;

- прибыль, которая складывается из разницы между ставкой, под которую оформляется ипотека, и купоном, выплачиваемым по облигациям;

- улучшение качества своих активов, обусловленное тем, что риски невозврата займов переносятся на держателей бондов.

Впервые подобные инвестиционные инструменты появились в США в 1980-х годах. Наиболее известное событие, связанное с ними, также произошло в Америке. Это кризис ипотечного кредитования в 2008 г. Его спровоцировало то, что объем займов, выданных банками, в десятки раз превышал их капитал. Эта драматичная история хорошо раскрыта в одном из моих любимых фильмов «Игра на понижение». Ситуация продемонстрировала: даже бумаги с высочайшим кредитным рейтингом и обеспеченные недвижимостью могут оказаться дефолтными.

Выпуск ипотечных облигаций называется секьюритизацией. Он состоит из четырех этапов:

- Создание банком пула из выданных кредитов;

- Списание образовавшегося портфеля с баланса и передача его посреднику;

- Этап эмиссии ценных бумаг;

- Размещение, передача банку денег.

Иногда долговые обязательства могут оставаться в собственности банка. В этом случае происходит выпуск балансовых ипотечных ценных бумаг. Они представляют собой стандартные бонды с обеспечением.

Классическая схема размещения ипотечных облигаций предусматривает т. н. однотраншевый подход. Пул кредитов гарантирует один выпуск ценных бумаг. Встречаются также многотраншевые (структурированные) варианты, когда один пул служит залогом возврата вложений сразу по нескольким выпускам.

Ипотечные облигации в России

В России такой вид облигаций появился осенью 2003 г. Согласно законодательству, выпускать подобные активы могут любые кредитные организации и ипотечные агенты – компании, которые создаются исключительно для этого вида деятельности. Среди наиболее известных эмитентов ипотечных облигаций можно выделить:

- ВТБ;

- Газпромбанк;

- Росбанк;

- ДОМ.РФ.

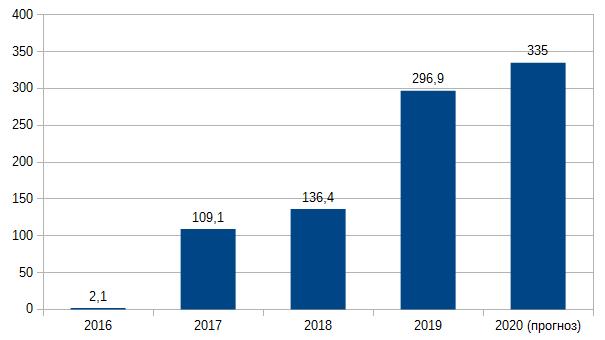

Доля последнего из названных игроков рынка постоянно растет. Ожидается, что к 2021 г. общий объем его долговых обязательств достигнет 1,15 трлн руб. притом, что первые бонды появились только в 2016 г. Ниже приведена диаграмма с данными о распределении выпуска ипотечных облигаций ИА «ДОМ.РФ» по годам. Суммы указаны в млрд руб.

Все предлагаемые этой компанией бумаги – однотраншевые. Среди ее партнеров лидеры ипотечного рынка России — Сбербанк, ВТБ, Газпромбанк.

Мосбиржа условно делит обращающиеся на ее фондовой секции ипотечные ценные бумаги на три вида:

- выпущенные ипотечным агентством «ДОМ.РФ»;

- структурированные;

- балансовые.

В марте 2020 г. на бирже доступно 39 выпусков ипотечных ценных бумаг. Купонные выплаты по ним производятся обычно четырежды в год. Однако могут быть и исключения. Пример – выпуск ДОМ.РФ ИА-13-об. Этот транш обеспечивает ежемесячные денежные поступления. Поэтому подойдет тем, кто планирует жить на выплаты эмитента, а не реинвестировать их.

Инвестиции в ипотечные облигации

Главный риск вложения в такие бумаги – амортизационный. В связи со снижением ключевой ставки многие должники проводят рефинансирование, благодаря которому погашают свои кредиты гораздо раньше установленной даты. Почти по всем ипотечным облигациям предусмотрено плановое досрочное погашение. Отдельные выпуски могут позволять опережение графика. Столкнувшись с ним, вы несёте лишние комиссионные расходы на реинвестирование. Кроме того, инструменты с той же степенью надежности могут уже не давать требуемый процент доходности.

Еще один риск – вероятность того, что заемщики, регулярные платежи которых обеспечивают выплату купонов и возврат номинала, нарушат свои обязательства. В этом случае банк вправе погасить задолженность за счет реализации залогового имущества. Обязательства по выкупу просроченного долга принимает на себя ипотечный агент. Но это правило действует только для облигаций, выпускаемых «ДОМ.РФ».

С учетом того, что поручителем по таким активам выступает принадлежащая Росимуществу АО «ДОМ.РФ», их можно считать квазигосударственными бумагами. Этим и обусловлено то, что уровень их доходности превышает ОФЗ всего на 1%–1,5%.

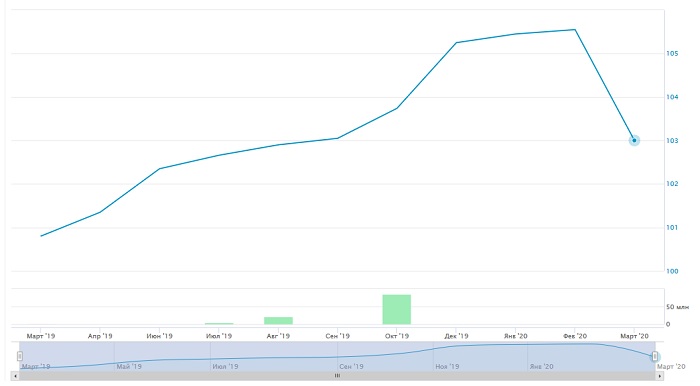

Дополнительный риск вложений в ипотечные облигации – низкая ликвидность. Для бондов, выпущенных «ДОМ.РФ», на бирже присутствует маркетмейкер. Однако спред (разница между находящимися в стакане заявками на покупку и продажу) все равно сильно превышает показатель для ОФЗ. Кроме того, можно столкнуться с тем, что стакан совершенно пуст. Например, по данным сервиса rusbonds.ru, за 31.03.2020 г. по выпуску ДОМ.РФ ИА-11-об была проведена только одна сделка. Ниже представлен график котировок этой бумаги за последний год.

Инвесторы, которые предпочитают наиболее надежные активы, могут подобрать подходящий по срокам погашения выпуск от ИА «ДОМ.РФ» на официальном сайте этого ипотечного агентства mbsfactory.ahml.ru/sdelki/. Здесь же размещен и калькулятор (только для зарегистрированных пользователей). Данный сервис предназначен для оценки доходности выбранного бонда. Однако эмитент не гарантирует, что фактическая прибыль не будет ниже расчетного значения.

Ознакомиться с полным списком ипотечных ценных бумаг, доступных на Мосбирже, лучше всего непосредственно на сайте торговой площадки moex.com/s3024.

Прогнозирую, что объемы выпуска ипотечных облигаций ИА «ДОМ.РФ» будут увеличиваться. По мере роста спроса на такие бумаги решится и проблема с ликвидностью. В скором времени консервативные инвесторы будут добавлять их в свой портфель наравне с корпоративными и муниципальными бондами. Однако это не касается структурированных продуктов, обеспеченных ипотечными займами, от других эмитентов. Их надежность существенно ниже. Кроме того, оценить доходность по ним может быть гораздо сложнее.

Выводы

Ипотечные облигации – это перспективный инструмент инвестирования для тех, кто придерживается консервативной стратегии. Бонды «ДОМ.РФ» могут принести доходность выше, чем ОФЗ, являясь при этом квазигосударственными бумагами с низким уровнем риска. Однако, прежде чем добавить их в свой портфель, нужно оценить риски незапланированной амортизации. Кроме того, не следует отводить этому виду активов существенную долю: он все еще не обладает достаточной ликвидностью. Я не рекомендую новичкам инвестировать в структурированные ипотечные облигации. Они имеют меньшую степень надежности, а выбрать более доходную бумагу сложнее.

Расскажите в комментариях, интересны ли вам ипотечные облигации для добавления в портфель или вы предпочитаете более популярные активы?

Всем профита!

(4 оценок, среднее: 4,00 из 5)

(4 оценок, среднее: 4,00 из 5) Итоги моих инвестиций в 2021 году

Итоги моих инвестиций в 2021 году

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.