Амортизационные облигации – что это и как работает

В последнее время среди инвесторов растет популярность консервативных инструментов с предсказуемой доходностью. Поскольку тема поднялась у меня в топ самых запрашиваемых со стороны подписчиков, решил сделать очередной обзор. Продолжаем погружаться в тему долговых ценных бумаг, на этот раз – в облигации с амортизацией.

Что такое облигации с амортизацией и кто их выпускает

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

ПодписатьсяАмортизация долга по облигации – это ежегодная выплата номинала частями в течение срока погашения. Плюс для эмитента в том, что ему не приходится гасить номинал целиком в конце срока, аккумулируя и тратя на это большие суммы. Кроме того, компания уменьшает выплаты купонного дохода, который начисляется только на остаток основного долга. В данном случае доход от купонов является не фиксированным, а переменным. С каждым годом общая сумма выплат (часть номинала + купон) уменьшается.

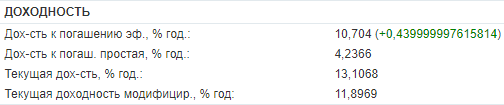

Облигации принято считать не по текущей или простой доходности, а по эффективной, то есть, с условием реинвестирования полученного купонного дохода. У амортизационных бумаг, в отличие от простых, эффективная ставка обычно ниже текущей.

Выпуск облигаций с амортизацией актуален для эмитентов, бизнес которых зависит от периодических поступлений прибыли. Пример – лизинговые компании, банки, коммунальные и энергосбытовые структуры. Такой компании неинтересно накапливать капитал, чтобы единовременно рассчитаться с инвесторами. Амортизацию основного долга можно сравнить с регулярными платежами по кредиту, задолженность по которому также возвращается небольшими порциями. В корпоративном секторе на момент написания статьи обращается 197 выпусков с амортизацией задолженности по номиналу.

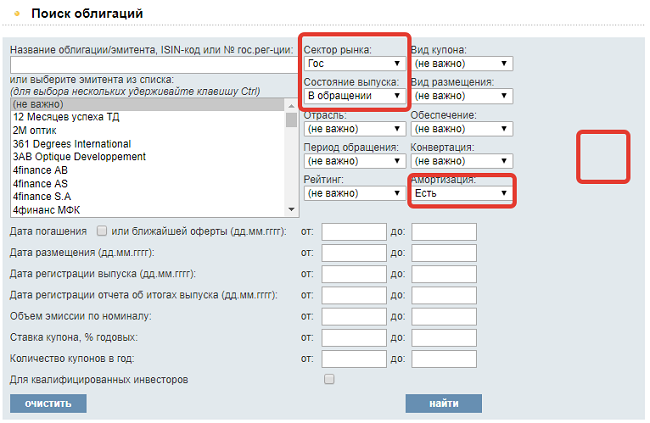

Облигации федерального займа с амортизацией, выпускаемые с 2002 года Минфином, имеют обозначение ОФЗ-АД. Срок обращения по ним может составлять до 30 лет. В отличие от популярных ОФЗ с постоянным доходом (ПД), это не самый востребованный у инвесторов вид облигаций из-за плавающего купонного дохода и низкой ликвидности. В начале 2000-х они составляли до 60% рынка ОФЗ, но сегодня выбор государственных бумаг этого типа невелик, а последнее размещение состоялось в 2011 году. Эти долговые бумаги постепенно выводятся из обращения, поэтому рассматривать их здесь подробно нет смысла. Официальный перечень торгуемых облигаций госдолга ОФЗ-АД есть на сайте Минфина здесь. Но удобнее искать и фильтровать эти выпуски в сервисе rusbonds:

Охотнее других эмитентов амортизационные облигации выпускают субъекты федерации и муниципалитеты. Подробнее о них смотрите в статье о муниципальных облигациях. В обращении находится 119 выпусков, новые эмиссии регистрируются по 2–3 каждый месяц. В этом сегменте, в отличие от ОФЗ, действительно есть из чего выбрать. Денежные потоки субъектов РФ привязаны к бюджетному процессу. Им проще выплачивать инвесторам средства, ежегодно выделяемые на эти цели в рамках бюджета, чем накапливать большую задолженность и платить с нее процентный доход. Важно, что амортизация снижает долговую нагрузку региона, а это приоритетный показатель при оценке эффективности работы чиновников.

Как анализировать доходность по амортизационным облигациям

На вторичном рынке облигации с амортизацией так же, как и обычные, продаются с учетом накопленного купонного дохода (НКД). Но считать доходность до погашения по амортизационным облигациям сложнее. На помощь в этом случае приходят торговые терминалы. Важно, чтобы в терминале для данного типа бумаг были залиты правильные брокерские настройки, иначе доходность будет отображаться некорректно. Также готовые расчеты есть на специализированных сервисах. Основной ресурс, на котором стоит смотреть облигации данного и любого другого типа, – rusbonds.ru (регистрация бесплатно). Плюсом является и то, что инвестору из проспекта эмиссии заранее известен график амортизационных выплат, поэтому он может посчитать свою доходность и вручную.

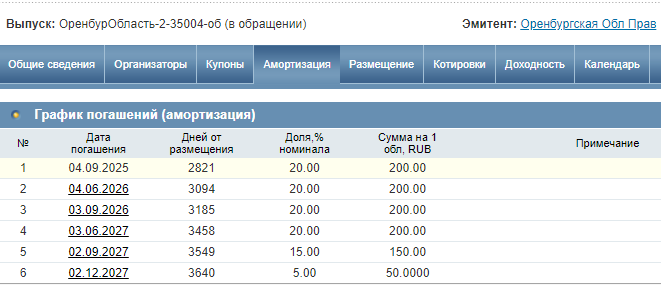

Погашение основного долга необязательно начинаются с первого года, иногда они отсрочены на 3–4 периода. Узнать дату первой или очередной выплаты, а также процент от номинала и сумму можно в описании выпуска.

В отличие от классических облигаций, в списках выпусков с амортизацией мы не можем сразу посмотреть купонный доход, который является плавающим. Он зависит от срока и количества оставшихся амортизационных выплат. Для расчета потенциальной доходности нужно зайти в описание выпуска и соотнести изначальный купон с количеством дней после размещения и до погашения. В разделе «Анализ облигаций» входим в эмитента и смотрим все параметры во вкладке «Амортизация».

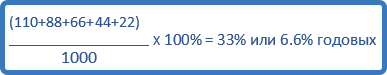

Купонную доходность можно вычислить по простой формуле. Пример: выпуск сроком на 5 лет, купон 11%, номинал 1000 руб. Амортизация с первого года равными долями, то есть, 1/5 от номинала. Таким образом, купонный доход за 5 лет с учетом амортизации составит:

Это неинтересная доходность, если не реинвестировать получаемые выплаты (часть номинала + купон). Значит ли это, что покупать облигации с амортизацией – означает подвергать себя риску проиграть инфляции? Ответ отрицательный. В бумаги с амортизацией невыгодно вкладывать во время снижения ставки Центрального Банка. Полученную часть номинала держатель должен реинвестировать, чтобы избежать простоя капитала. А вложить он может только в те бумаги, доходность которых уже снизилась по сравнению с моментом покупки. Наоборот, во время увеличения ставок инвестор может направить деньги от амортизационных выплат в новые бумаги с повышенным купонным доходом.

Плюсы и минусы облигаций с амортизацией

Интересны бумаги данного типа тем, кому могут понадобиться свободные средства. Инвестор сможет получить их, не продавая свои облигации. Привлекательность этого инструмента зависит от активности инвестора и наличия у него свободных средств для вложений, возможности выгодно реинвестировать амортизационные выплаты.

При растущих ставках доходность, полученная с учетом реинвеста, может превысить текущую. Если на вырученные деньги приобрести не ту же бумагу нового выпуска, а подобрать надежный инструмент с еще более высокой ставкой, доходность портфеля выиграет больше, чем если просто держать классическую облигацию до погашения. При этом каких-либо дополнительных налоговых последствий при получении на счет части основного долга у инвестора не возникает. С точки зрения налогового кодекса это возврат долга, а не получение прибыли.

Вместе с тем амортизированные облигации плохо подходят в качестве источника пассивного дохода. Инвестор к каждой выплате должен иметь продуманное готовое решение по реинвестированию.

Перечислим преимущества амортизационных облигаций и условия, при которых они срабатывают:

- Ставка при размещении, как правило, больше, чем у облигаций без амортизации (т. н. аукционная доходность). Но нужно понимать, что этот повышенный доход будет начисляться только на остаток основного долга. Поэтому эмитент может позволить себе заявить более привлекательную ставку в момент эмиссии.

- Возможность для инвестора найти более выгодные варианты размещения освободившихся в результате погашения средств. Однако при снижении ключевой ставки ЦБ это сделать сложно. Так что в случае с амортизационными облигациями важен навык прогнозирования экономических трендов и способность оперативно принимать инвестиционные решения.

- Снижается риск дефолта эмитента по основному долгу, ведь обязательства к моменту полного погашения существенно меньше. Данное преимущество работает в случае, если менеджмент компании способен грамотно планировать свой денежный поток. Не рекомендую выбирать те облигации, где дата начала выплат номинала сдвинута на конец срока обращения. В этом случае инвестор берет на себя риски изменения рыночной конъюнктуры на длинном горизонте.

Актуальная рекомендация, касающаяся всех видов облигаций любых типов эмитентов: чем больше срок обращения выпуска, тем выше риски инвестора.

Недостатки амортизационных облигаций:

- Уменьшение купона на остаток основного долга по мере погашения.

- Сложнее считать эффективную доходность к погашению, особенно при покупке на вторичном рынке.

- Повышенные требования к квалификации инвестора, а именно к его готовности грамотно и быстро распорядиться средствами от погашения. Таким образом, данный инструмент – не самый очевидный выбор для новичка.

Важно учесть еще одно обстоятельство, влияющее на доходность. В случае роста ставки ЦБ инвестор получает выгоду при реинвестировании в более доходные активы. Но повышение ставки, как правило, сопровождается и ростом инфляции. Растут и ставки по банковским депозитам, что нивелирует преимущество амортизируемых облигаций перед другими инструментами. Это усложняет задачу поддержания эффективной доходности портфеля.

P.S. Таким образом, обычные облигации с постоянным (фиксированным) доходом выгодно покупать во время кризиса, когда ставки максимально высоки, а стоимость бумаг иногда опускается ниже номинала. В отличие от них, амортизационные облигации лучше подбирать накануне экономических сложностей, когда ставки пока еще низки.

Всем профита!

Итоги моих инвестиций в 2021 году

Итоги моих инвестиций в 2021 году

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Какой брокер лучше подойдёт по комиссии и удобству использования в основном для акций при портфеле 10-15к$?

Любой из топ5 по оборотам: Финам, Бкс, Открытие, Втб

А все ли из них позволяют работать с долларами без конвертации, особенно продавать акции за доллары?

И ещё такой нюанс, я прекрасно представляю себе топ5 брокеров по оборотам, мне интересно узнать именно ваше мнение как пользователя их услуг.

Не все, этот момент лучше уточнять у менеджеров, условия могут изменяться.

Свое мнение по брокерам я недавно писал в телеграм канале и вк vk.com/smfanton?w=wall-23020780_12462

Спасибо.

Финам, насколько я понял, не принимает доллары и вообще не пополняется с карты?

С карты пополняется, комиссия 1%.

Ясно.

А что насчёт долларов и есть ли способы пополнения без комиссии?

Можно перевести, но счет с которого будете переводить денежные средства должен быть открыт на ваше имя.

Здравствуйте, что то я не допонял, если я куплю данный тип на весь срок после частичного погашения почему доходность уменьшится?

Логически же ничего не изменится. Например купон 10 % на 1000 рублей, погасили 800 рублей, купон же так и останется 10 % только теперь на (считается от ) 200 рублей т.е. инвестор держа данные облигации весь срок ничего не теряет, ведь выплаченные средства реинвестирует в другие инструменты.

Прошу прояснить для меня данный момент, если не сложно.

Все верно, доходность на сумму остатка от номинала не изменяется. Если говорить о всей сумме покупки, то для сохранения доходности освободившиеся при амортизации средства нужно реинвестировать.

Доброе время суток.

А какие риски при покупке таких бумаг в период погашения амортизации?

Такие же, как и у других облигаций.

«Уменьшение купона» на остаток основного долга по мере погашения вряд ли можно считать недостатком амортизируемых облигаций. Ведь ставка купона остается той же. Выплата части номинала практически то же самое, что и продажа части существующего портфеля облигаций. Инвестор же не станет считать недостатком, что на сумму продажи теперь не будет начисляться купон. Не до конца понятно утверждение: «Ставка при размещении, как правило, больше, чем у облигаций без амортизации (т. н. аукционная доходность)» А почему такое правило существует? Как правило амортизируемыми бывают муниципальные облигации, но у них и должна быть какая-то премия к ОФЗ. Получается, Вы считаете, что эмитент сознательно дает премию к таким выпускам в силу их меньшей привлекательности для инвестора? К сожалению, я пока не нашел строгого обоснования этого утверждения. Вы могли бы дать источник?