Как научиться понимать экономические индикаторы

Деловые издания и сервисы для инвесторов регулярно публикуют на главных страницах сведения об уровне инфляции, ценах на нефть, изменении фондовых индексов за день и прочую информацию. Особое внимание к этим данным приковано накануне кризиса и обвала фондового рынка. Сегодня предлагаю поговорить о том, чем так интересны экономические индикаторы и зачем за ними следить долгосрочному инвестору.

Какие экономические индикаторы считаются значимыми в России

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

ПодписатьсяТо, каким индикаторам уделяется максимальное внимание при анализе экономической ситуации, зависит, в первую очередь, от страны, о которой идет речь. В России наиболее важное значение имеют следующие (о каждом из них есть отдельная статья на блоге):

- индекс Мосбиржи и РТС;

- Ключевая ставка Центробанка;

- курс доллара;

- цена за баррель нефти Brent;

- темпы роста ВВП;

- индекс потребительских цен.

Ключевая ставка отражает, насколько дешево обходятся в стране заемные средства. Чем она ниже, тем активнее вливание капитала в реальный сектор экономики. Динамика этого показателя напрямую связана с индексом потребительских цен, отражающим, насколько за квартал изменилась стоимость потребительской корзины и коммунальных услуг. Его ускоренный рост приводит к разгону темпа инфляции в стране. Для инвестора прежде всего важно влияние ставки на доходность облигаций и прочих инструментов с фиксированной доходностью.

Цена нефти – важнейший показатель, поскольку наибольшая часть доходов бюджета складывается из экспорта сырья. Кроме того, именно нефтегазовый сектор составляет основу индекса Московской биржи.

Исторически от нефти напрямую зависел курс рубля. С тех пор как было введено бюджетное правило, по которому излишек нефтяных доходов направляется в фонд национального благосостояния (ФНБ), правительство объявило о победе рубля над привязкой к котировкам черного золота. Однако на графиках по-прежнему можно видеть корреляции – при росте нефти, курс доллара к рублю снижается, и наоборот. Обратная тенденция особенно заметна, когда за баррель дают менее $55.

Однако на цену рубля оказывают влияние и внутренние экономические факторы. Поэтому его снижение к доллару на фоне стабильной нефти – признак возможной рецессии.

ВВП представляет собой стоимость всех произведенных в стране товаров и услуг. Показатель характеризует рост производственных мощностей. Он также отражает финансовое положение в стране, поэтому напрямую влияет и на значение фондовых индексов, и на решения Центробанка, касающиеся ключевой ставки. ВВП чаще всего соотносят с внешним долгом страны. Чем более благоприятно это соотношение, тем привлекательнее для инвесторов выглядят облигации.

Примечательно, что рост ВВП США и Китая являются для России не менее важными индикаторами. На основании их показателей можно прогнозировать динамику на валютном и фондовом рынках.

Индекс Мосбиржи – наиболее важный показатель для тех, кто вкладывает деньги в акции российских компаний. Его снижение, вызванное спадом котировок бумаг наиболее крупных и ликвидных эмитентов, отражает охлаждение интереса инвесторов к риску. Чаще всего спад бывает спровоцирован ожиданиями снижения прибыли и иными негативными экономическими факторами.

Однако динамика индексов Мосбиржи и РТС сильно зависит и от внешних причин:

- рост индексов США, а перед началом торговой сессии – азиатских индексов;

- ставка Федрезерва;

- аппетит к риску западных фондов, инвестирующих в развивающиеся рынки (MSCI Emerging Markets Index).

Какие экономические данные из США важны инвестору

В США не все перечисленные показатели, важные для России, играют большую роль. Основными индикаторами на американском рынке служат:

- индексыS&P 500, NASDAQ Composite и DJIA (Dow Jones);

- инфляция;

- доходность казначейских долговых бумаг (трежерис);

- рост ВВП;

- безработица;

- новые разрешения на постройку домов;

- индекс деловой активности PMI.

Как видите, с ключевыми российскими параметрами совпадают только два пункта из списка.

Количество разрешений на начало новой стройки, выданных правительством, – главный индикатор американского рынка недвижимости. Информация обновляется каждый месяц. Значение показателя выше ожидаемого приводит к росту оптимизма на фондовом рынке и, как правило, курса доллара относительно других мировых валют.

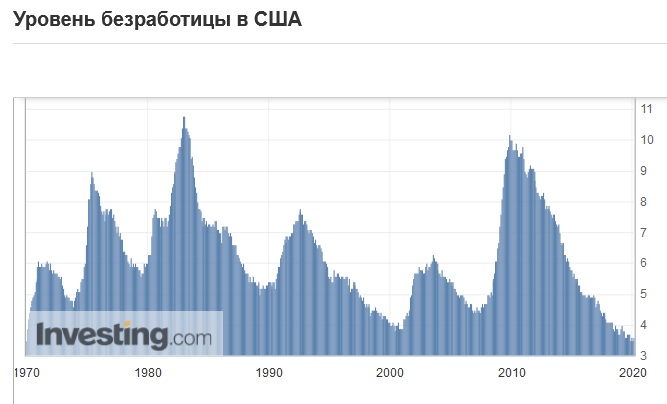

Высокий коэффициент безработицы (новые обращения за пособием), наоборот, свидетельствует о том, что в экономике страны наметился спад. Он снижает доверие инвесторов к американской валюте. Эксперты считают, что если этот показатель превышает свой годовой минимум более чем на 0,5%, можно с уверенностью говорить о начале рецессии. Ее вторым признаком на протяжении последних пятидесяти лет принято считать падение доходности долгосрочных (десятилетних) облигаций США ниже прибыльности краткосрочных трежерис.

Рост инфляции в Америке неизменно сопровождается ужесточением монетарной политики, неизбежно приводящим к просадке на рынке акций. Это сильно влияет не только на биржи США, но и на весь мировой фондовый рынок. Федрезерв регулярно рассчитывает два показателя, отражающие ситуацию: индекс потребительских цен и базовый индекс потребительских расходов. Первый из них – аналог российской инфляции. Второй схож с ним, но не учитывает траты на еду и энергопотребление.

Наконец, индексы S&P 500, DJIA и NASDAQ – главные индикаторы состояния американского фондового рынка. Когда они идут вверх, это является хорошим сигналом для рынков. Дело не только в том, что США это крупнейшая экономика мира, но и в том, что американские биржи аккумулируют половину всей капитализации ценных бумаг в глобальном масштабе. И наоборот, негативный тренд изменяет настроения инвесторов во всем мире в худшую сторону. Это может спровоцировать каскадный обвал индексов других стран.

Где смотреть показатели и как их интерпретировать

Текущие значения всех ключевых экономических индикаторов публикуются на специализированных интернет-порталах: smart-lab, tradingview, blackterminal и др. В пример приведу ru.investing.com. Здесь можно найти дату следующего объявления нового значения, исторические и прогнозные данные. Например, предлагаемый сервисом график уровня безработицы в США предваряет аналитическая справка о том, как динамика индикатора влияет на валютные и фондовые рынки.

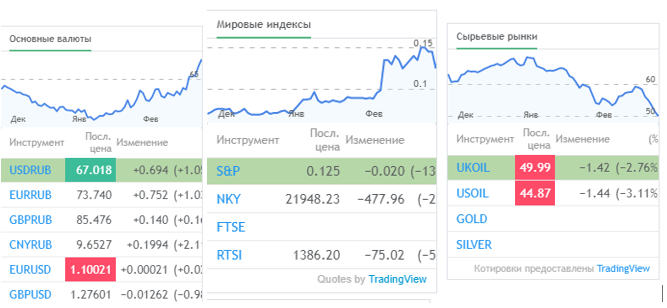

Самые популярные параметры, такие как курс доллара, биржевые индексы и цена на нефть отражаются в режиме реального времени большинством информационных ресурсов типа РБК, Finanz, Profinance, а также поисковиками Яндекса и Гугла, глобальных изданий Bloomberg, MorningStar, Financial Times и др. Сайты всех ведущих брокеров предоставляют возможность не только изучить эти параметры по отдельности, но и сравнить их друг с другом. Блок с ведущими индикаторами есть на главной странице почти всех деловых изданий, финансовых блогов, новостных порталов. Например, агрегатор изданий для инвесторов investorss.ru, на который я рекомендую подписаться.

Изучение экономических индикаторов позволяет прогнозировать дальнейшую ситуацию: изменение ключевой ставки, динамику доходности облигаций, курсов валют и т. д. Возникает вопрос: насколько глубоко следует анализировать эти данные долгосрочному инвестору? Ведь если вы нацелены на регулярные покупки активов, которые будете держать на протяжении лет и десятилетий, вы не должны менять свою стратегию из-за временных колебаний.

Однако учитывать моменты волатильности, вызванные отклонением какого-либо из индикаторов от ожидаемых значений, может быть полезно для тактической ребалансировки портфеля. Это позволит снизить потери из-за ошибочных локальных решений и повысить доходность инвестиций.

Кроме того, резкое изменение экономической ситуации может привести к тому, что первоначальный план вложений придется корректировать. Отслеживание ключевых показателей позволит вовремя оценить глубину происходящих перемен. Например, на какой-то период отдать предпочтение покупке облигаций в случае резкого роста их доходностей или при признаках скорой коррекции на рынке акций. Или же, наоборот, – продаже «отработавших» своё облигаций с целью точечной докупки просевших в цене акций.

Выводы

Приводимые в сводках новостей экономические показатели обязательно должны отслеживаться трейдерами, т. к. дают возможность сделать прогноз относительно ситуации в ближайшем будущем. Однако умение разбираться в их динамике полезно и для долгосрочных инвесторов. Кроме того, нужно оценивать обстановку не только в стране проживания и инвестирования, но и анализировать общемировые тенденции.

Расскажите в комментариях, как часто вы проверяете ключевые экономические показатели – курс доллара, котировки нефти, значения мировых индексов и др. Интересуют ли вас перед принятием инвестиционных решений такие показатели, как уровень безработицы в США или доходность трежерис?

Всем профита!

Итоги моих инвестиций в 2021 году

Итоги моих инвестиций в 2021 году

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.