Что такое валютная переоценка и каковы её последствия

Каждый обвал курса рубля неизбежно увеличивает число желающих защитить свои сбережения. Все большее количество людей обращается с этой целью не в обменные пункты, а на биржу, где для этого есть номинированные в валюте инструменты. Однако новички часто забывают о том, что валютная переоценка на фондовом рынке способна резко уменьшить доходность подобных вложений.

Что такое валютная переоценка

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

ПодписатьсяНалоговый кодекс РФ предусматривает, что любая прибыль от операции с ценными бумагами должна облагаться НДФЛ (кроме предусмотренных законом исключений). Это же касается и дохода, полученного в иностранной валюте. Однако все платежи в бюджет совершаются в рублях. Поэтому возникает вопрос: как и в какой момент нужно производить пересчет?

Ответ на него дают правила валютной переоценки. Согласно им, налоговая база определяется по следующий формуле:

НБ = Ца*Курс – Ца1*Курс1, где

НБ – сумма, с которой будет произведено удержание налога;

Ца и Ца1 – цена актива в момент продажи и покупки;

Курс и Курс1 – стоимость валюты, в которой номинирован актив в день заключения сделки (определяется по официальному курсу ЦБ).

Существует одно исключение, подробнее о нем – в следующем разделе.

Правило валютной переоценки приводит к тому, что даже в случае фиксации убытка инвестору, возможно, придется платить налог. Допустим, вы купили акцию американской компании за $50. Это произошло в момент, когда $1 стоил 60 руб. После падения котировок вы приняли решение продать актив за $40. В тот день курс ЦБ был равен 78 руб. Подставив числа, получаем:

НБ = 40*78 – 50*60 = 120.

С этих 120 руб. вы и должны будете заплатить налог в 13%, то есть 15,6 руб.

Какие активы подлежат переоценке

На первый взгляд кажется, что столкнуться с валютной переоценкой может только тот инвестор, который вкладывает деньги в бумаги зарубежных компаний. Однако это не так. Подобным же образом рассчитывается налог с таких активов, как:

- акции ETF;

- паи БПИФ;

- еврооблигации.

Рассмотрим эти инструменты подробнее. ETF – это фонд коллективных инвестиций в акой-либо базовый актив, находящийся под управлением иностранной компании. Однако несмотря на то, что бумаги выпущены зарубежным эмитентом, подлежать валютной переоценке будет только часть из них.

Например, FXIT – фонд, вкладывающий в бумаги американских компаний из технологического сектора, или FXGD – фонд, зарабатывающий на росте котировок золота. Номинальная стоимость их акций рассчитывается на Московской бирже в долларах. Даже если инвестор видит в торговом терминале стоимость покупки и продажи в рублях – это уже результат переоценки. При этом некоторые бумаги этого же эмитента изначально котируются в нашей валюте. Например, FXRB – фонд, инвестирующий в еврооблигации, но использующий рублевый хедж.

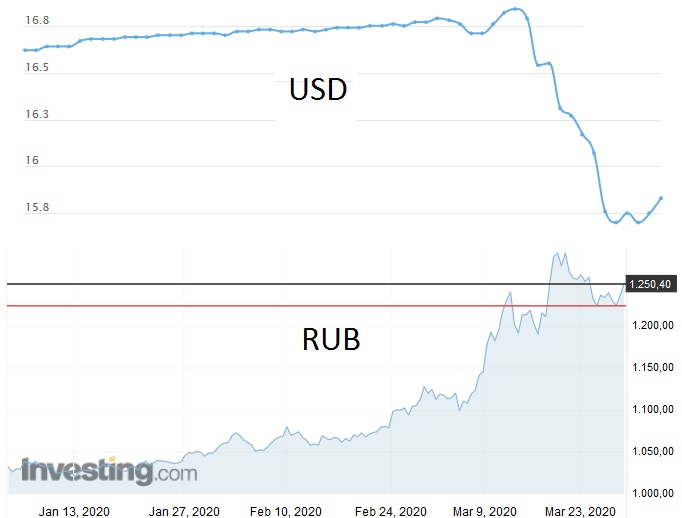

Такая же ситуация и с БПИФ, которые представляют собой аналог ETF, но под управлением российской компании. Переоценке подлежит любой актив, номинированный в зарубежной валюте, даже если эмитент зарегистрирован в нашей стране. Ниже приведены два графика, демонстрирующие, как менялись котировки БПИФ в период кризиса 2020 г. в рублях и долларах.

При продаже паев инвестор получает убыток в долларах. При этом в рублях у него возникает прибыль и, следовательно, обязательства по уплате налога.

Государственные еврооблигации, выпущенные Минфином, – единственное исключение из правила валютной переоценки, описанного в предыдущем разделе. Для них при определении налогооблагаемой базы не учитывается курс доллара, действовавший на момент покупки актива. Расчет производится по следующей формуле:

НБ = Ца*Курс – Ца1*Курс

Например, вы купили еврооблигацию номиналом $1000 за 160% от базовой цены и продали ее за 165%. Как и в предыдущем примере, стоимость доллара составила 60 и 78 руб. соответственно. Тогда по бумагам Минфина расчет налоговой базы будет производиться по следующей формуле:

НБ = 1650*78 – 1600*78 = 3900 руб.

Для еврооблигаций, выпущенных российскими компаниями, это правило не действует. По ним производится валютная переоценка по той же формуле, что используется для акций и паев. Поэтому, если бы вы вместо бумаги Минфина купили корпоративный бонд, налоговая база составила бы 32 700 руб., т. е. была бы в 8,4 раза больше.

Как влияет валютная переоценка на доходность

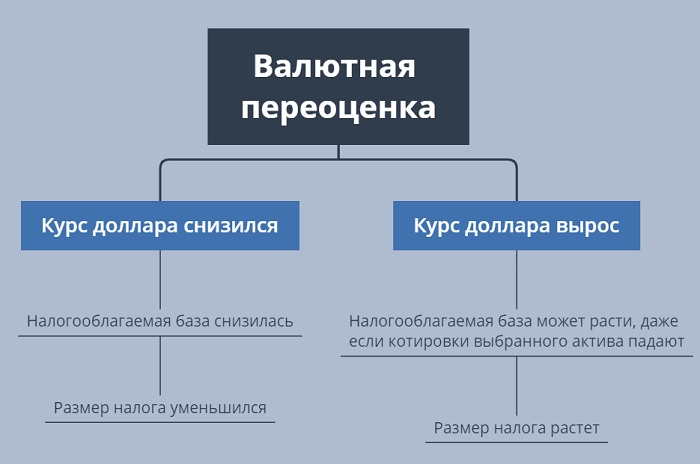

Учитывать правило валютной переоценки необходимо, если вы хотите держать доходность своего портфеля под контролем. В большинстве случаев это существенно уменьшает прибыльность вложения. Схема влияния этого фактора на размер налога показана ниже.

Это особенно сильно ударяет по тем, кто планирует тратить заработанный на бирже капитал в долларах, а не в рублях. Например, вы купили акцию за $100 и, когда она подорожала на 10$, продали ее. Если американская валюта за это время выросла с 60 до 78 руб., то в рублевом эквиваленте вы должны ФНС не $1,3, которые составляют 13% от фактического дохода, а $4,3. Сумма определяется по следующей формуле:

0,13 ( 110*78 – 100*60 ) / 78

Как уже было показано в предыдущем разделе, налог, который вам придется заплатить с дохода, полученного от валютного актива, можно кардинально уменьшить. Для этого придётся покупать не корпоративные бумаги, а еврооблигации Минфина. Однако далеко не каждый инвестор может вложиться в такие бонды напрямую. Это обусловлено их большим номиналом в десятки тысяч долларов. Всего 2 государственные еврооблигации доступны для среднестатистического россиянина.

Еще один способ избежать расходов, связанных с валютной переоценкой, – удерживать бумаги более трех лет. В этом случае вы получите налоговый вычет в размере до 3 млн рублей за каждый год владения инструментом. Нужно помнить, что он доступен только тем, кто ведет торговлю через российских брокеров. Кроме того, такой вариант не подходит тем, кто стремится максимизировать прибыль, продавая активы на взлете цены или при падении рубля, а затем снова открывая позицию после коррекции.

Следовательно, лучшим способом сэкономить на валютной переоценке будет открытие ИИС второго типа. Это дает возможность освободить от налогообложения всю прибыль, полученную на операциях с ценными бумагами.

Пострадать от переоценки можно, даже вкладываясь исключительно в рублевые бумаги. Это связано с тем, что компании ежегодно подсчитывают бумажную прибыль или убыток. Например, один из инструментов валютного хеджирования — привилегированные акции Сургутнефтегаза. Однако ожидается, что за 2019 г. этот эмитент выплатит дивиденды в размере всего 1,8 руб. Это связано исключительно с тем, что к концу 2019 г. курс доллара снизился, а не с убытками от операционной деятельности.

Из этого примера видно, как можно сэкономить на валютной переоценке. Однако осуществить это может только тот, кто заинтересован получать доход в долларах. В этом случае закрывать позиции лучше в тот момент, когда рубль укрепился. Это позволит уменьшить налогооблагаемую базу.

Выводы

Подавляющее большинство инструментов, которые используются для валютного хеджирования, подлежат валютной переоценке. Инвестору стоит заранее планировать, как защититься от падения курса рубля. При этом он должен строить свою стратегию с учетом правил налогообложения.

Расскажите в комментариях, учитываете ли вы фактор валютной переоценки при выборе инвестиционного инструмента?

Всем профита!

(5 оценок, среднее: 3,60 из 5)

(5 оценок, среднее: 3,60 из 5) Итоги моих инвестиций в 2021 году

Итоги моих инвестиций в 2021 году

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Добрый день. С FXIT понятно, а что на счёт FXRU, он так же попадает под валютную переоценку? Просто я так понимаю из-за его не большой волатильности по отношения к $ это не так заметно.

FXRU валютный фонд со всеми вытекающими.