Делеверидж и его последствия для инвестора

В связи с угрозой длительной рецессии, спровоцированной эпидемией коронавируса, многие стали говорить о том, что в экономике может начаться делеверидж. Разберём подробнее, что скрывается за этим словом, и к каким последствиям приводит процесс разгрузки долга.

Что это такое делеверидж

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

Подписаться«Leverage» переводится с английского как «система рычагов», в нашем случае – кредитное плечо. Делеверидж – это снижение степени закредитованности заемщика, т. е. уменьшение соотношения между его долгом и доходами. При этом не имеет значения, за счет чего достигается такой результат. Это слово можно применять к любому субъекту – от домохозяйства и небольшой компании до целого государства.

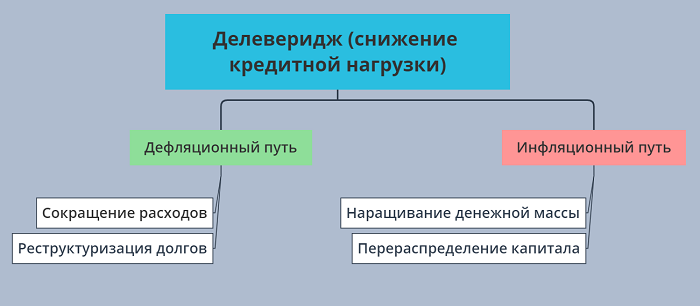

Делеверидж – это вынужденный процесс, вызванный тем, что текущий уровень долговой нагрузки стал неподъемным для заемщика, и проблему нельзя решить снижением ставок. В этом случае получение новых кредитов невозможно. Необходимость уменьшить закредитованность – неизбежное следствие того, что темпы роста задолженности опережают динамику доходов. Варианты развития процесса представлены на картинке ниже.

История знает несколько примеров делевериджа на уровне государства. В первую очередь, это Великая Депрессия в США, начавшаяся в 1929 г. В то время был выбран жёсткий дефляционный путь. Он предполагает следующие действия:

- Сокращение трат, что приводит к росту безработицы. Это не решает проблему, т. к. доходы всех субъектов уменьшаются быстрее, чем проценты, которые они должны платить по собственным кредитам.

- Реструктуризация (списание) долгов. Если заемщики не смогут погашать свои долги, банкам грозит разорение. Поэтому они идут на различные меры, которые позволят вернуть хотя бы часть средств.

Завершить Великую Депрессию удалось во многом благодаря тому, что правительство США перешло от сокращения долгов к активному наращиванию госрасходов. Из истории мы знаем, что в то время руками безработных было построено огромное количество дорог, мостов и прочей инфраструктуры. Аналогичная ситуация имела место в Японии в 1990-х годах, правда, в менее жёсткой форме.

Второй путь делевериджа – инфляционный. Он обеспечивается благодаря двум процессам:

- Перераспределение благ, например, введение прогрессивной шкалы налогообложения. Часто на этом этапе происходит наращивание государственного долга.

- Включению печатного станка. При этом деньги должны направляться только на погашение правительственных обязательств и покупку финансовых активов.

В качестве примеров инфляционного делевериджа можно назвать ситуации в Германии в 1920-х и в Латинской Америке в 1980-х. И в том, и в другом случае это повлекло за собой галопирующую инфляцию (недовольство которой, кстати, привело к власти Гитлера).

Способы делевериджа

Уменьшение закредитованности может происходить за счет трех процессов:

- выполнения заемщиком своих обязательств;

- списания долгов;

- наращивания собственного капитала, приводящего к снижению кредитного плеча при сохранении абсолютной величины задолженности.

Есть мнение, что делеверидж приводит к спаду экономической активности из-за того, что стремление к сбережению превалирует над потреблением. В существующей модели развития рынка принято считать, что рост обеспечивается преимущественно за счет кредитования. Поэтому снижение долговой нагрузки воспринимается как нечто отрицательное.

Делеверидж на уровне страны неизбежно приводит к замедлению темпов роста ВВП. Кроме того, при негативном развитии сценария возникают риски двух противоположных процессов, сочетание которых приводит к стагфляции:

- гиперинфляции – следствия чрезмерной активности печатного станка;

- экономической депрессии и дефляции – ситуации, в которой темпы наращивания денежной массы недостаточны, а правительство пытается решить проблему за счет сокращения расходов.

Но, если делеверидж протекает успешно, достигаются следующие улучшения:

- восстанавливается финансовый сектор;

- уменьшается дефицит бюджета;

- активизируются частные инвестиции;

- увеличивается доля экспорта.

На уровне отдельных компаний делеверидж также дает положительные результаты. Благодаря снижению степени закредитованности уменьшается риск банкротства эмитента. Растет его устойчивость к негативным факторам, например, падению спроса на продукцию. Кроме того, освободившийся за счет сокращения расходов на обслуживание долга денежный поток может быть направлен на выплату дивидендов.

Плюсы и минусы делевериджа

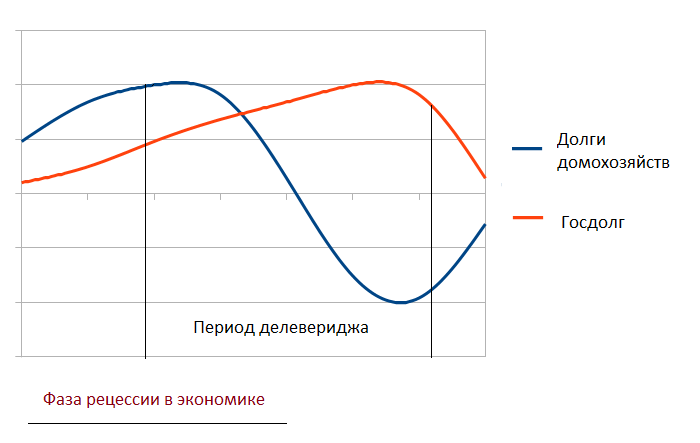

Решение о делеверидже не принимается на основании достоинств и недостатков этого процесса. Чаще всего выбора попросту нет, например, когда страна попадает фактически под внешнее управление Международного валютного фонда. В такие моменты вопрос о том, сокращать ли уровень долговых обязательств или нет, не ставится. Ниже на рисунке показано, как в какой момент экономической рецессии в стране начинается фаза делевериджа.

Положительной стороной такого явления на национальном уровне становится завершение фазы рецессии и поворот к восстановлению экономики и росту ВВП, неизбежно следующий за сокращением долговых обязательств домохозяйств и возврату населения к наращиванию потребления.

Что касается уровня отдельных компаний, то несмотря на такие явно положительные результаты, как повышение устойчивости и появление ресурсов для выплаты дивидендов, у делевериджа есть и негативные последствия. Среди них можно назвать:

- замедление темпов развития компании;

- износ основных средств, если снижение долгов сопровождалось экономией на капитальных затратах.

Поэтому большинство инвесторов при выборе бумаг для долгосрочных вложений предпочитают тех эмитентов, для которых мультипликатор Долг/EBITDA не превышает двух. Инвестиции в бизнес, находящийся на этапе делевериджа, выглядят малопривлекательно.

Как узнать уровень закредитованности компании

Первоисточником информации, касающейся долговой нагрузки компании, служат ее финансовые отчеты. Но многие инвесторы хотят сэкономить время и получить данные в удобном для восприятия виде. Если вы относитесь к их числу, то можете воспользоваться различными интернет-сервисами. Рассмотрим этот способ на примере скринера акций smart-lab.ru/q/shares_fundamental/.

Здесь для всех российских компаний приведены ключевые параметры по МСФО и рассчитаны основные мультипликаторы. С помощью этого ресурса можно узнать в т. ч. и такие показатели, как:

- размер долговых обязательств компании;

- выручку, чистую прибыль и EBITDA интересующего эмитента;

- соотношение Долг/EBITDA.

Все цифры приведены за пять лет. За последний год можно посмотреть разбивку по кварталам. Если вы видите, что компания активно сокращает свои долговые обязательства, то сможете понять, как это влияет на объемы производства и капитальные затраты.

Что касается иностранных эмитентов, то посмотреть их ключевые показатели по долгам и доходам можно на ресурсах:

- finance.yahoo.com;

- finviz.com и др.

- koyfin.com;

- gurufocus.com и др.

Выводы

Несмотря на то что на бытовом уровне мы привыкли считать высокую закредитованность отрицательным фактором, действия по ее уменьшению могут сопровождаться негативными эффектами. Однако это не отменяет того факта, что компания с низким уровнем долга более устойчива в сложной финансовой ситуации. Поэтому так важно следить за динамикой привлечения эмитентом заемных средств.

Расскажите в комментариях, какой уровень закредитованности компании по Долг/EBITDA вы считает приемлемым, а какой заставит вас отказаться от покупки ее акций.

Всем профита!

(5 оценок, среднее: 4,00 из 5)

(5 оценок, среднее: 4,00 из 5) Итоги моих инвестиций в 2021 году

Итоги моих инвестиций в 2021 году

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Вы же сами написали, что уровень закредитованности компании по Долг/EBITDA при долгосрочном инвестировании, не должен превышать 2. В другом источнике пишут цифру 3. А 4-5 — уже критично для покупки.

Я еще новичок в инвестировании. Поэтому нужно тщательнее разобраться в финансовых мультипликаторах.

Почему перераспределение капитала относится к инфляционному ряду? Ведь при таком варианте можно будет не печатать какую то часть денег, что позволит не вызывать сильного инфляционного роста.