Повышение ключевой ставки и курс акций

Мало кто их инвесторов задумывается о взаимосвязи процентной ставки Центробанка и ценных бумаг, за исключением облигаций. О связи ставки с облигациями написано уже немало, в том числе и у меня на блоге. Сегодня я хочу обратить внимание на то, как ключевая ставка влияет на курс акций. Понимание этой зависимости помогает прогнозировать тренды на фондовом рынке. Далее об этом подробнее.

Роль ставки в экономике

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

ПодписатьсяНа динамику курса акций оказывают влияние много факторов, большая часть из которых относится к бизнесу самой компании. Ну а тот, в свою очередь, зависит от состояния отрасли и экономики в целом. Влияние ключевой ставки на экономику любой страны тоже очевидно. Она во многом определяет, будет ли на рынке спад или рост котировок. Ставки по вкладам, кредитам, пени по задолженностям – все это зависит от текущего значения ставки. Центробанк использует ее в качестве рычага, при помощи которого осуществляет контроль за инфляцией.

Чтобы поддерживать стабильность экономического роста, нужно контролировать инфляцию на оптимальном уровне. Чем она ниже, тем активнее развивается бизнес, население спокойно за свои сбережения, уменьшается риск обесценивания национальной валюты. Чтобы поддерживать финансовую стабильность, Центробанк проводит монетарную (денежно-кредитную) политику. Основным её инструментом как раз и является ключевая ставка.

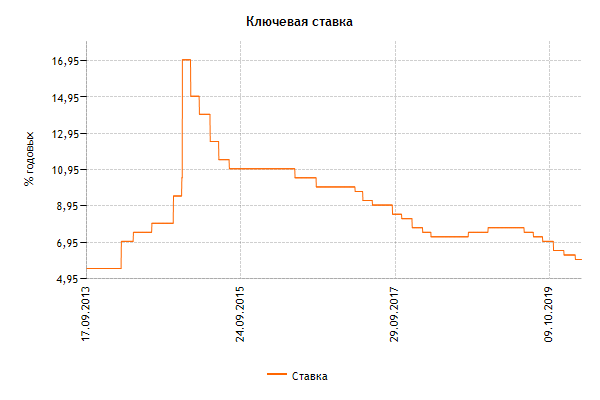

7 февраля 2020 года Центробанк РФ понизил процентную ставку до минимального уровня за последние несколько лет – 6%. Меньше было в 2013 году, когда ставка опустилась до 5,5%. В марте 2020 из-за обвала рынков тренд разворачивается в обратную сторону. Это говорит о том, что влияние ставки на рынок акций носит динамический характер, то есть может менять вектор.

Центробанк определяет ставку в зависимости от экономической обстановки в стране. Именно она оказывает влияние на инфляцию и курс национальной валюты. Прежде чем принять решение об изменении ставки, составляется макроэкономический прогноз на основании текущей экономики в стране и в мире. Это одно из главных событий для инвесторов и биржевых спекулянтов, так как изменения процентной ставки влекут за собой волатильность на фондовых и валютном рынках.

Влияние ключевой ставки на финансовую систему

Как изменение ключевой ставки может воздействовать на инвестиции и трейдинг? Прежде чем ответить на вопрос, сформулируем некоторые закономерности:

- При низкой ставке деньги дешевеют. Это увеличивает покупательскую способность населения и привлекательность кредитов. Экономика растёт быстрее.

- Слишком дешевые деньги приводят к росту инфляции. Денег в экономике становится много, спрос превышает предложение.

- Центробанк, чтобы контролировать этот процесс и сдерживать инфляцию, увеличивает процентную ставку. Растут риски замедления экономики, зато инфляция уже не так опасна.

- При низком уровне процентной ставки иностранная валюта становится привлекательной для покупок со стороны биржевых спекулянтов. Рубль уже не так интересен, наблюдается его переизбыток. Что делает ЦБ? Повышает ставку, чтобы снова повысить привлекательность национальной валюты.

Раз у населения и у бизнеса все так хорошо при низкой процентной ставке, то почему бы не опустить ее до минимума? В этом случае происходит обратное:

- падение курса национальной валюты;

- экономика неспособна переварить большой объем дешевых денег;

- повышается стоимость товаров.

Как изменение ключевой ставки влияет на курс акций

Поняв общее воздействие колебаний ключевой ставки на экономику, пора перейти к более узкой ее составляющей – фондовому рынку.

Не зря в первую очередь при изменении ставки ЦБ мы говорим про облигации: причина в тесной взаимосвязи. Государство и компании выпускают ценные бумаги с купоном выше ключевой ставки. При ее понижении облигации, которые торгуются на рынке, начинают расти, а доходность снижается до новых рыночных значений. А все из-за их повышенного купона, который рассчитывается по первоначальной ставке, которая была до снижения. При росте ключевой ставки старые облигации падают в цене, так как новые, выпущенные при таких изменениях в монетарной политике, принесут больше дохода их владельцам.

Изменения в монетарной политике оказывает влияние и на котировки акций. Иногда даже довольно заметно. Поэтому опытному инвестору помимо отчетности компаний стоит отслеживать еще и решения Центробанков по ставке:

- Когда ключевая ставка падает, акции в общем случае растут в цене;

При росте ставки котировки ценных бумаг получают импульс к снижению.

Это происходит потому, что при снижении ставки на рынке появляется больше доступной ликвидности. Это стимулирует вкладывать средства в акции, которые относятся к рисковым активам и могут принести гораздо больший доход, чем те же облигации или банковские вклады. Именно это и становится причиной повышенного спроса на акции. При этом стоит учитывать, что любые изменения в монетарной политике влияют на рынок акций в целом, а не на активы какой-то определенной компании. Но понимание этого механизма поможет отследить общий тренд на рынке и успеть учесть его при планировании сделок.

Котировки акций не будут расти бесконечно на волне снижения ставки. С большой вероятностью это создаст угрозу пузыря на рынке. В этом случае обычно вступают в силу меры Центробанка с целью взять ситуацию под контроль. Тогда он снова повысит базовую ставку, чтобы охладить пыл инвесторов, снизить их аппетит к риску.

Цель регулятора — стабильный рост экономики, по возможности без скачкообразных всплесков и разгона инфляции. Преследую эту цель, ЦБ готов иногда пожертвовать ростом фондовых индексов.

В обратной ситуации, при угрозе экономического спада, ЦБ сознательно опускает ставку, чтобы мотивировать инвесторов вкладывать средства в акции, которые при повышенном спросе начнут расти. Таким образом, экономика всей страны может развернуться к росту вслед за рынком акций. Так было в 2008 году, когда многие страны понизили ставку до нуля. В некоторых из них (Европа, Япония) до сих пор действует отрицательная процентная ставка.

Когда понижаются ставки, вступает в силу следующие закономерности:

- компании начинают охотнее брать кредиты, которые становятся доступнее при низких процентах;

- это позволяет приобретать новое оборудование, нанимать рабочую силу, расширять производство, чтобы добиться большей прибыли в будущем;

- растет экономическая активность, поскольку компании производят больше товаров;

- люди покупают активнее, поэтому нужно наращивать производство и выпускать больше продукции;

- в результате акции компании становятся привлекательнее по мультипликаторам и растут в цене.

Когда описанные процессы набирают обороты, возникает риск перепроизводства. Или вмешивается внешняя сила, как это случилось в 2020 году из-за эпидемии коронавируса. Центробанк снова повышает ключевую ставку, начинает падать экономическая активность предприятий, они меньше берут кредитов на развитие. Это, в свою очередь, приводит к снижению темпов развития компаний, снижаются их выручка и прибыль. Результат – акции падают в цене.

Заключение

Подведем итоги. Изменение ключевой ставки хоть и косвенно, но ощутимо влияет на рынок акций. Знание этих закономерностей не гарантирует точный прогноз по бумагам отдельных эмитентов, но позволяет заранее предусмотреть тенденции, вовремя увидеть риски и открывающиеся возможности.

А как вы оцениваете влияние монетарной политикой ФРС и ЦБ РФ на стоимость акций?

Всем профита!

(31 оценок, среднее: 4,48 из 5)

(31 оценок, среднее: 4,48 из 5) Итоги моих инвестиций в 2021 году

Итоги моих инвестиций в 2021 году

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Это наиболее разумный, взвешенный и аргументированный пост что я встречал за свои 15 лет работы трейдер — аналитиком... Автор, ты ценен. Не прекращай сеять разумное